你可能感兴趣的试题

奖品可免征个人所得税 其应缴纳个人所得税 1000元 其应缴纳个人所得税 700 元 其应缴纳个人所得税 560 元

应按特许权使用费所得缴纳个人所得税 应按劳务报酬所得缴纳个人所得税 应缴纳个人所得税9600元 应缴纳个人所得税12400元

对A国所得补缴个人所得税1200元 对A国所得不补缴个人所得税 对B国所得补缴个人所得税5600元 对B国所得不补缴个人所得税

陈某12月份应缴纳的个人所得税11490元 低价购房差价应与当月工资薪金合并计算缴纳个人所得税 低价购房差价应按其他所得缴纳个人所得税 低价购房差价应比照全年一次性奖金的计税方法缴纳个人所得税 .陈某12月份应缴纳个人所得税12000元

偶然所得在我国的抵免限额为2000元 利息所得在我国的抵免限额为1600元 李某当年在我国应补缴个人所得税1600元 李某当年在我国应补缴个人所得税2000元

应缴纳个人所得税14765元 应缴纳个人所得税8875元 应按财产转让所得项目缴纳个人所得税 应按工资、薪金所得项目缴纳个人所得税 应按照全年一次性奖金的计税方法计征个人所得税

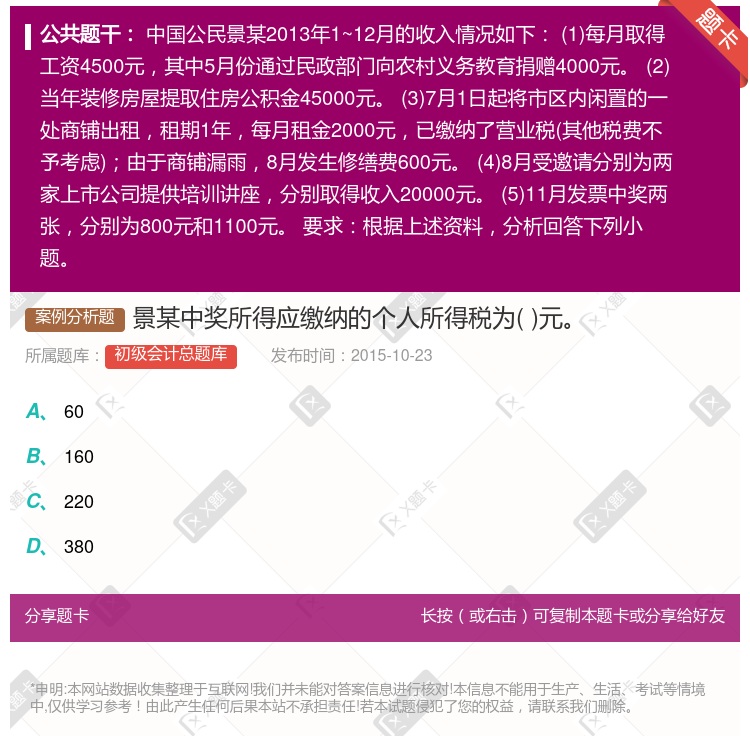

一次中奖收入在1万元以下(含1万元)的,暂免征收个人所得税 一次中奖收入在1万元以下(含1万元)的,减半征收个人所得税 一次中奖收入超过1万元的,全额征收个人所得税 一次中奖收入超过1万元的,超过部分征收个人所得税

一次中奖收入在1万元以下(含1万元)的,减半征收个人所得税 一次中奖收入在1万元以下(含1万元)的,暂免征收个人所得税 一次中奖收入超过1万元的,超过部分征收个人所得税 一次中奖收入超过1万元的,全额征收个人所得税

对A国所得补缴个人所得税1200元 对A国所得不补缴个人所得税 对B国所得补缴个人所得税5600元 对B国所得不补缴个人所得税

王某受赠房屋按照“偶然所得”缴纳个人所得税 王某受赠房屋按照“其他所得”缴纳个人所得税 王某受赠房屋应缴纳个人所得税为4万元 王某受赠房屋应缴纳个人所得税为2.8万元

一次取得劳务报酬收入30000元的,应缴纳个人所得税4800元 一次取得稿酬收入30000元的,应缴纳个人所得税4800元 一次取得特许权使用费收入30000元的,应缴纳个人所得税4800元 一次取得偶然收入30000元的,应缴纳个人所得税4800元

应缴纳个人所得税160元 应缴纳个人所得税128元 应缴纳个人所得税40元 无需缴纳个人所得税

应缴纳个人所得税44765元 应缴纳个人所得税58995元 应按“财产转让所得”项目缴纳个人所得税 应按“工资、薪金所得”项目缴纳个人所得税 应按照全年一次性奖金的计税方法计征个人所得税

应缴纳个人所得税1000元 免予缴纳个人所得税 应缴纳个人所得税840元 应缴纳个人所得税800元