你可能感兴趣的试题

契税的纳税义务发生时间,为纳税人签订土地、房屋权属转移合同的当日 契税的纳税义务发生时间,为纳税人取得其他具有土地、房屋权属转移合同性质凭证的当日 纳税人应当在依法办理土地、房屋权属登记手续前申报缴纳契税 在房屋权属登记前,权属转移合同被解除的,纳税人已经缴纳的契税不再退还

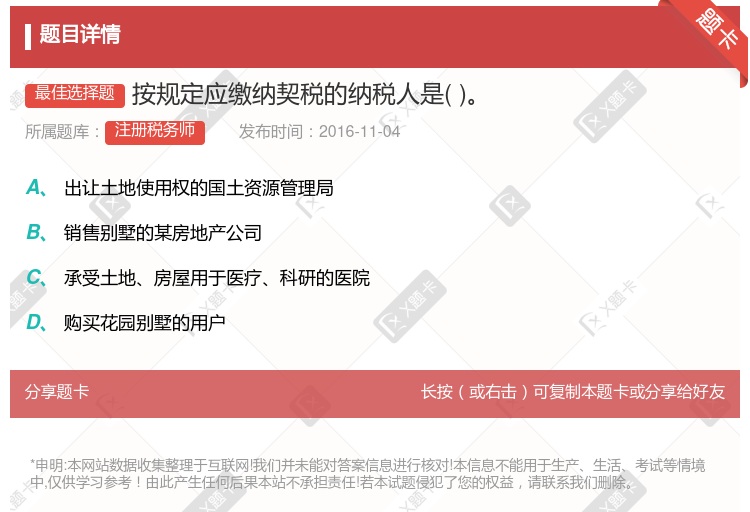

出让土地使用权的国土资源管理局 销售别墅的某房地产公司 承受十地、房屋用于医疗、科研的医院 购买花园别墅的用户

契税由财产的承受方缴纳 城镇职工按规定第一次购买公有住房的,免征契税 房屋产权相互交换,免征契税 纳税人应当自纳税义务发生之日起10日内,向土地、房屋所在地的契税征收机关办理纳税申报,并在契税征收机关核定的期限内缴纳税款

按纳税人所在地区的不同,设置了三档地区差别比例税率 由受托方代收,代扣"三税"的,可按纳税人所在地的规定税率就地缴纳城市维护建设税 流动经营等无固定纳税地点的纳税人应随同"三税"在经营地按适用税率缴纳城建税 城市维护建设税的税率是指纳税人应缴纳的城建税税额与纳税人实际缴纳的"三税"税额之间的比率

纳税人应当自纳税义务发生之日起15日内,向税务机关办理纳税申报,并在税收征收机关核定的期限内缴纳税款 企业发生契税纳税义务时,应向企业机构所在地税务机关缴纳契税 契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同的当天,或者纳税人取得其他具有土地、房屋权属转移合同性质凭证的当天 契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同7日内

城镇职工按规定第一次购买公有住房,减按1%征收契税 对已缴纳契税的购房单位和个人,在未办理房屋权属变更登记前退房的,退还已纳契税 契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同的当天 以获奖方式取得房屋产权的,其实质是接受赠与房产,应照章缴纳契税 契税在土地、房屋所在地的征收机关缴纳

纳税人应当自纳税义务发生之日起15日内,向税务机关办理纳税申报,并在税收征收机关核定的期限内缴纳税款 企业发生契税纳税义务时,应向企业机构所在地税务机关缴纳契税 契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同的当天,或者纳税人取得其他具有土地、房屋权属转移合同性质凭证的当天 契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同7日内

按纳税人所在地区的不同,设置了三档地区差别比例税率 由受托方代收、代扣“两税”的,可按纳税人所在地的规定税率就地缴纳城市维护建设税 流动经营等无固定纳税地点的纳税人应随同“两税”在经营地按适用税率缴纳城建税 城市维护建设税的税率是指纳税人应缴纳的城建税税额与纳税人实际缴纳的“两税”税额之间的比率

契税属于财产转移税 契税由财产承受人缴纳 房屋产权相互交换,双方交换价值相等,免纳契税 城镇职工按规定第一次购买公有住房的,减半征收契税 纳税人应当自纳税义务发生之日起10日内,向土地、房屋所在地的契税征收机关办理纳税申报。

按纳税人所在地区的不同,设置了三档地区差别比例税率 由受托方代收、代扣“三税”的,可按纳税人所在地的规定税率就地缴纳城市维护建设税 流动经营等无固定纳税地点的纳税人可按纳税人缴纳“三税”所在地的规定税率就地缴纳城市维护建设税 城市维护建设税的税率是指纳税人应缴纳的城建税税额与纳税人实际缴纳的“三税”税额之间的比率

上述交易双方,王某缴纳印花税和契税,黎某缴纳契税不缴纳印花税 契税的计税依据由征收机关参照房屋买卖的市场价格核定 契税纳税人应在该房产的所在地交纳契税,印花税的纳税人应在缴纳契税时一并就地缴纳印花税 契税纳税人的纳税义务在房屋权属转移的当天发生,印花税纳税人的纳税义务在房屋权属转移合同签订时发生

纳税人有偷税、骗税前科的 按规定应设账簿而未设置的 纳税人未按规定期限缴纳税款的 纳税人未按规定期限缴纳税款,税务机关责令限期缴纳,逾期仍未缴纳的

城镇职工按规定第一次购买公有住房,减按1%征收契税 对已缴纳契税的购房单位和个人,在未办理房屋权属变更登记前退房的,退还已纳契税 契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同的当天 以获奖方式取得房屋产权的,其实质是接受赠与房产,应照章缴纳契税 契税在土地、房屋所在地的征收机关缴纳

上述交易双方,王某缴纳印花税和契税,黎某缴纳契税不缴纳印花税 契税的计税依据由征收机关参照房屋买卖的市场价格核定 契税纳税人应在该房产的所在地缴纳契税,印花税的纳税人应在缴纳契税时一并就地缴纳印花税 契税纳税人的纳税义务在签订房屋权属转移合同的当天发生,印花税纳税人的纳税义务在房屋权属转移合同签订时发生

契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同的当天 契税在纳税人所在地的征收机关缴纳 纳税人应当自纳税义务发生之日起10日内,向土地、房屋所在地的契税征收机关办理纳税申报 已缴纳契税的购房单位和个人,在未办理房屋权属变更登记前退房的,退还已纳契税

作为交易的双方,居民甲和居民乙均同时负有印花税和契税的纳税义务 契税的计税依据为房屋权属转移合同中确定的房产成交价格 契税纳税人应在该房产的所在地缴纳契税,印花税的纳税人应在签订合同时就地纳税 契税纳税人的纳税义务在房屋权属转移合同签订的当天发生,印花税纳税人的纳税义务在房屋权属转移合同签订时发生

上述交易双方,王某缴纳印花税和契税,黎某缴纳契税不缴纳印花税 契税的计税依据由征收机关参照房屋买卖的市场价格核定 契税纳税人应在该房产的所在地交纳契税,印花税的纳税人应在缴纳契税时一并就地缴纳印花税 契税纳税人的纳税义务在房屋权属转移合同的当天发生,印花税纳税人的纳税义务在房屋权属转移合同签订时发生

按纳税人所在地区的不同,设置了三档地区差别比例税率 由受托方代收、代扣“两税”的,可按纳税人所在地的规定税率就地缴纳城市维护建设税 流动经营等无固定纳税地点的纳税人应随同“两税”在经营地按适用税率缴纳城建税 城市维护建设税的税率是指纳税人应缴纳的城建税税额与纳税人实际缴纳的“两税”税额之间的比率