你可能感兴趣的试题

取得土地使用权支付的地价款 房地产开发成本 房地产开发费用 与转让房地产有关的税金

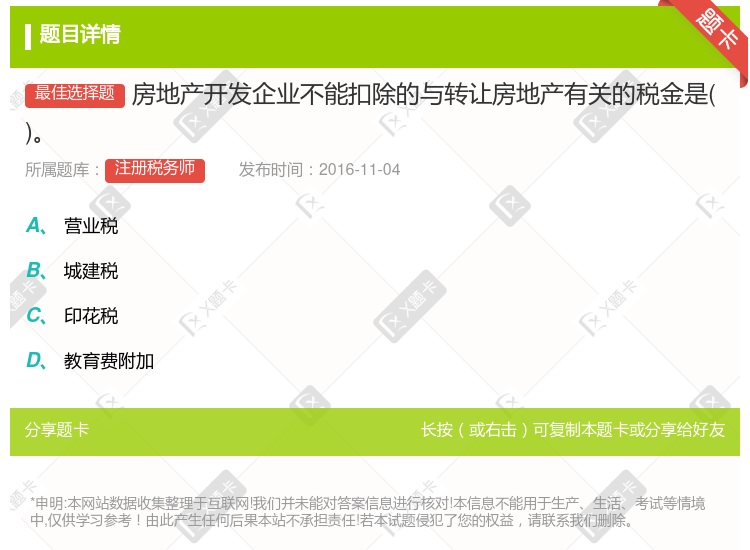

房地产开发企业转让房地产时缴纳的营业税、城建税和印花税 房地产开发企业转让房地产时缴纳的营业税、城建税和教育费附加 房地产开发企业转让房地产时缴纳的营业税、城建税和个人所得税 房地产开发企业转让房地产时缴纳的营业税、城建税、教育费附加和印花税

房地产开发企业销售已装修房屋,可以扣除的装修费用不得超过房屋原值的10% 转让房地产时缴纳的营业税、城市维护建设税、教育费附加,在“与转让房地产有关的税金”中扣除 货币安置拆迁的,房地产开发企业凭合法有效凭据计入拆迁补偿费 房地产开发企业为取得土地使用权所支付的契税,应计入“取得土地使用权所支付的金额”中扣除

取得土地使用权所支付的有关费用 房地产开发成本和费用 与转让房地产有关的税金 房地产开发贷款的加罚利息 财政部规定的其他扣除项目

房地产开发成本 房地产开发费用 与转让房地产有关的税金 加计扣除费用

房地产开发企业转让房地产时缴纳的印花税 房地产开发企业转让房地产时缴纳的教育费附加 个人购买房地产时缴纳的契税 个人转让房地产时缴纳的个人所得税

取得土地使用权所支付的金额 房地产开发成本 房地产开发费用 与转让房地产有关的税金

房地产开发企业转让房地产时缴纳的营业税、城建税和土地增值税 房地产开发企业转让房地产时缴纳的营业税、城建税和教育费附加 房地产开发企业转让房地产时缴纳的营业税、城建税和企业所得税 房地产开发企业转让房地产时缴纳的营业税、城建税、教育费附加和印花税

房地产开发成本 房地产开发费用 与转让房地产有关的税金 旧房及建筑物的评估价格

房地产开发企业逾期开发缴纳的土地闲置费可以扣除 转让房地产时缴纳的营业税、城市维护建设税、教育费附加,在“与转让房地产有关的税金”中扣除 货币安置拆迁的,房地产开发企业凭合法有效凭据计入拆迁补偿费 房地产开发企业销售已装修房屋,可以扣除的装修费用不得超过房屋原值的10% 房地产开发企业为取得土地使用权所支付的契税,应计入“取得土地使用权所支付的金额”中扣除

房地产开发企业逾期开发土地缴纳的土地闲置费,在计算土地增值税时不得扣除 对于县级及县级以上人民政府要求房地产开发企业在售房时代收的各项费用,一律不作为转让房地产所取得的收入计税 房地产开发企业占用耕地建房缴纳的耕地占用税,在计算土地增值税时允许作为“取得土地使用权所支付的金额”扣除 纳税人转让旧房及建筑物时,因计算纳税需要对房地产进行评估,其支付的评估费用允许在计算土地增值税时予以扣除 房地产开发企业在转让房地产环节缴纳的印花税,不得作为“与转让房地产有关的税金”扣除

房地产开发企业转让房地产时缴纳的印花税 房地产开发企业转让房地产时缴纳的城市维护建设税 个人购买房地产时缴纳的契税 个人转让房地产时缴纳的个人所得税

取得土地使用权支付的金额 旧房及建筑物的重置价格 与转让房地产有关的税金 房地产开发利润 房地产开发成本

房地产开发成本 房地产开发费用 与转让房地产有关的税金 旧房及建筑物的评估价格

房地产开发成本 房地产开发费用 与转让房地产有关的税金 旧房及建筑物的评估价格

取得土地使用权支付的金额 旧房及建筑物的评估价格 与转让房地产有关的税金 房地产开发利润 房地产开发成本

取得土地使用权支付的金额 旧房及建筑物的重置价格 与转让房地产有关的税金 房地产开发利润 房地产开发费用

取得土地使用权支付的金额 旧房及建筑物的评估价格 与转让房地产有关的税金 房地产开发利润 房地产开发成本