你可能感兴趣的试题

取得土地使用权时所支付的金额 土地开发成本、费用 建房及配套设施的成本、费用,或者旧房及建筑物的评估价格 与转让房地产无关的税金 与转让房地产有关的税金

取得土地使用权所支付的金额 开发土地和新建房及配套设施的成本 开发土地和新建房及配套设施的费用(各种) 旧房及建筑物的评估价格 与出租有关的租金

基础设施建设费 土地开发成本 折旧费 维修费 土地取得成本

纳税人能够按照转让房地产项目计算分摊利息支出,并能提供金融机构的贷款征明的,其允许扣除的房地产开发费用为:利息+(取得土地使用权所支付的金额+房地产开发成本)×5%以内 纳税人不能按照转让房地产项目计算分摊利息支出或者不能提供金融机构的贷款征明的,其允许扣除的房地产开发费用为:(取得土地使用权所支付的金额+房地产开发成本)×10%以内 对从事房地产开发纳税人允许按取得土地使用权时所支付的金额和房地产开发成本之和,加计20%扣除 新建房地产出售,其增值额未超过扣除项目中第(一)、(二)、(三)、(四)、 (五)项金额之和20%的,予以免税

房地产开发企业的预提费用,除另有规定外,不得扣除 分期开发的房地产项目,各期清算的方式应保持一致 建成后有偿转让的公共设施,应计算收入,但成本、费用不得扣除 房地产开发企业销售已装修房屋,装修费用可以计入房地产开发成本 房地产开发企业将自建房地产转为自用时,应视同销售征收土地增值税

取得土地使用权所支付的金额 房地产开发成本 房地产开发费用 与转让房地产有关的税金

纳税人能够按照转让房地产项目计算分摊利息支出,并能提供金融机构的贷款证明的,其允许扣除的房地产开发费用为:利息+(取得土地使用权所支付的金额+房地产开发成本)5%以内 纳税人不能按照转让房地产项目计算分摊利息支出或者不能提供金融机构的贷款征明的,其允许扣除的房地产开发费用为:(取得土地使用权所支付的金额+房地产开发成本)10%以内 对从事房地产开发纳税人销售新建房,允许取得土地使用权时所支付的金额和房地产开发成本之和,加计20%扣除 新建房地产出售,其土地增值额未超过扣除项目金额之和20%的,予以免税

房地产开发成本 房地产开发费用 与转让房地产有关的税金 旧房及建筑物的评估价格

取得土地使用权所支付的金额 土地开发成本、费用 新建设配套设施的成本及有关费用 与转让房地产有关的税金

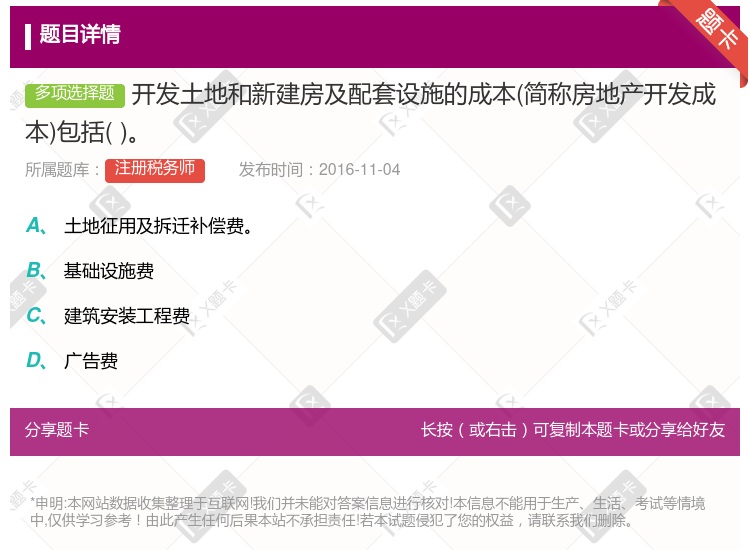

公共配套设施费 土地征用及拆迁补偿费 开发间接费用 前期工程费

房地产开发成本 房地产开发费用 与转让房地产有关的税金 旧房及建筑物的评估价格

房地产开发成本 房地产开发费用 与转让房地产有关的税金 旧房及建筑物的评估价格

纳税人支付的土地征用费,应计入取得土地使用权所支付的金额中扣除 纳税人支付的开发间接费用,应计入房地产开发费用按规定计算扣除 纳税人支付的公共配套设施费,应计入房地产开发成本项目扣除 房地产开发企业转让新建房,允许按取得土地使用权支付的金额和房地产开发成本之和,加计50%扣除 对房地产开发企业取得土地使用权后,未进行开发即转让的,在计算应纳土地增值税时,不得加计扣除20%