你可能感兴趣的试题

偶然所得 工资薪金所得 企事业单位承包经营.承租经营所得 个体工商户生产.经营所得

个体工商户以业主为个人所得税纳税义务人 个体工商户应纳税所得额的计算,以权责发生制为原则,属于当期的收入和费用,不论款项是否收付,均作为当期的收入和费用 个体工商户用于个人和家庭的支出不得税前扣除 对于生产经营与个人、家庭生活混用难以分清的费用,不得扣除

个体工商户应纳税所得额的计算,以权责发生制为原则 个体工商户发生的资本性支出应当分期扣除或者计入有关资产成本,不得在发生当期直接扣除 个体工商户纳税年度发生的亏损,准予向以后年度结转,用以后年度的生产经营所得弥补,但结转年限最长不得超过5年 个体工商户生产经营活动中,生产经营与个人、家庭生活混用难以分清的费用,其60%视为与生产经营有关费用,准予扣除

以经营租赁方式租入固定资产的费用 采购原材料的成本 缴纳的营业税税金 个体工商户业主每月领取的工资

个体工商户发生的与生产经营有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过销售收入的5% 对账册不健全的个体工商户,其生产经营所得应纳的税款,应在年度终了后3个月内汇算清缴、多退少补 个体工商户为非关联的科研机构开发新产品而发生的研究开发经费资助,不超过其应纳税所得额30%的部分可以据实扣除 个体工商户为研究开发新产品、新技术和新工艺而购置测试仪器和实验性装置发生的购置费,允许全额在发生当期扣除

以经营租赁方式租人固定资产的费用 采购原材料的成本 缴纳的营业税税金 个体工商户业主每月领取的工资

个体工商户的生产、经营所得 工资薪金所得 劳务报酬所得 偶然所得

个体工商户按规定缴纳的个体劳动者协会会费准予税前扣除 个体工商户发生的与生产经营所得有关的业务招待费,在收入560以内的部分可据实扣除 账册不健全的个体工商户,其生产经营所得应纳税款,可按核定的方法征收 个体工商户资助给非关联科研机构的研究经费,准予税前直接扣除 个体工商户开发新产品的测试仪器购置费,准予税前直接扣除

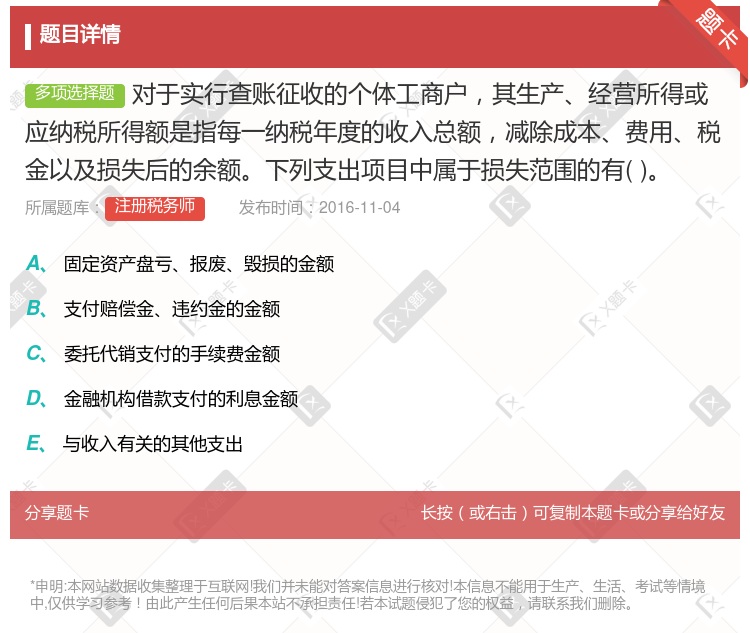

个体工商户研究开发新产品、新技术、新工艺所发生的开发费用,以及研究开发新产品、新技术而购置的单台价值在8万元以下的测试仪器和试验性装置的购置费,准予扣除 个体工商户在生产经营过程中发生的与家庭生活混用的费用,不得在税前扣除 个体工商户每一纳税年度发生的与其生产经营业务直接相关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰ 个体工商户在生产经营过程中发生的固定资产和流动资产盘亏,即毁损净损失,由个体工商户提供清查盘存资料,经主管税务机关审核后,可以在当期扣除 纳税人不能提供有关的收入、成本、费用、损失等的完整、准确的纳税资料,不能正确计算应纳税所得额的,应由主管税务机关核定其应纳税所得额

以经营租赁方式租入固定资产的费用 按规定缴纳的个体劳动者协会会费 发生的与生产经营有关的财产保险费 个体工商户业主每月领取的工资

偶然所得 工资薪金所得 企事业单位承包经营、 承租经营所得 个体工商户生产、 经营所得

个体工商户按规定缴纳的个体劳动者协会会费准予税前扣除 个体工商户发生的与生产经营所得有关的业务招待费, 在收入 5‰以内的部分可据实扣除 账册不健全的个体工商户, 其生产经营所得应纳税款, 可按核定的方法征收 缴纳的个人所得税、 税收滞纳金、 罚金和罚款

财产转让所得 稿酬所得 个体工商户的生产、经营所得 股息红利所得

个体工商户按规定缴纳的工商管理费不得税前扣除 个体工商户将其所得通过中国境内的社会团体、国家机关向教育和其他社会公益事业以及遭受严重自然灾害地区、贫困地区的捐赠,捐赠额不超过其应纳税所得额30%的部分可以据实扣除 个体工商户购入低值易耗品的支出,一律一次摊销 个体工商户生产、经营所得的应纳税额不实行按年计算、分月或分季预缴、年终汇算清缴、多退少补的方法

财产转让所得 个体工商户的生产、经营所得 劳务报酬所得 偶然所得

偶然所得 个体工商户生产、经营所得 稿酬所得 财产转让所得

个体户按规定缴纳的工商管理费、个体劳动者协会会费、摊位费 个体户发生的与生产经营有关的财产保险、运输保险 个体户业主的工资支出 个体户在生产经营过程中以经营租赁方式租入固定资产而支付的费用

个体工商户发生的与生产经营有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过销售收入的5% 对账册不健全的个体工商户,其生产经营所得应纳的税款,应在年度终了后3个月内汇算清缴、多退少补 个体工商户对非关联的科研机构开发新产品而发生的研究开发经费资助,不超过其应纳税所得额30%的部分可以据实扣除 个体工商户为研究开发新产品、新技术和新工艺而购置测试仪器和实验性装置发生的购置费,允许全额在发生当期扣除