你可能感兴趣的试题

财产转让所得 劳务报酬所得 稿酬所得 对企事业单位的承包经营、承租经营所得

计算应纳税所得额时扣除1600元的费用 计算应纳税所得额时扣除4800元的费用 适用按年计算、分月预缴的方式计征个人所得税 船员的伙食补贴不计入其应纳税工资、薪金收入 按照年薪制即全年一次性奖金的方法计征个人所得税

取得上市公司分配的股利,暂免个人所得税 在计算股息、利息、红利的应纳税所得额时,不扣除生计费用,但可以扣除相关交易费用 自2008年10月9日起,暂免征收储蓄存款利息的个人所得税 对证券投资基金从上市公司分配取得的股息红利所得,扣缴义务人在代扣代缴个人所得税时,按收入全额计算应纳税所得额

Ⅰ、Ⅱ、Ⅲ、Ⅳ、Ⅴ Ⅱ、Ⅲ、Ⅰ、Ⅴ、Ⅳ Ⅴ、Ⅰ、Ⅲ、Ⅱ、Ⅳ Ⅱ、Ⅰ、Ⅳ、Ⅴ、Ⅲ

全额扣除 在收入总额 30%以内的部分扣除 在应纳税所得额 12%以内的部分扣除 在应纳税所得额 30%以内的部分扣除

自2007年8月15日起,全部利息所得按5%的税率征收个人所得税 在计算股息、利息、红利的应纳税所得额时,不扣除生计费用,但可以扣除相关交易费用 以股票形式向股东个人支付股息、红利时,应以派发红股的票面金额为收入额,计算征收个人所得税 证券投资基金从上市公司分配取得的股息、红利所得,扣缴义务人在代扣代缴个人所得税时,按收入全额计算应纳税所得额

个体工商户的生产,经营所得 工资,薪金所得 劳务报酬所得 偶然所得

自2008年10月9日起,个人储蓄存款利息暂免个人所得税,但个人结算存款利息仍按5%的税率征收个人所得税 在计算股息、利息、红利的应纳税所得额时,不扣除生计费用,但可以扣除相关交易费用 以股票形式向股东个人支付股息、红利时,应以派发红股的票面金额为收入额,计算征收个人所得税 证券投资基金从上市公司分配取得的股息、红利所得,扣缴义务人在代扣代缴个人所得税时,按收入全额计算应纳税所得额

全额扣除 在应纳税所得额12%以内的部分扣除 在收入总额30%以内的部分扣除 在应纳税所得额30%以内的部分扣除

个人的公益性捐赠,捐赠额未超过纳税人申报的应纳税所得额30%的部分,可以从应纳税所得额中扣除,超过部分不得扣除 个人通过非营利性的社会团体和国家机关向红十字事业的捐赠,在计算缴纳个人所得税时,准予在税前的所得额中全额扣除 个人通过非营利性的社会团体和国家机关向中国医药卫生事业发展基金会的捐赠,在计算缴纳个人所得税时,准予在税前的所得额中全额扣除 个人通过非营利性的社会团体和国家机关向老龄事业发展基金会的捐赠,在计算缴纳个人所得税时,准予在税前的所得额中全额扣除 个人的偶然所得用于对非关联的科研机构和高等研究开发经费的资助,可以全额在下次计征个人所得税时,从应纳税所得额中扣除,不足抵扣的,不得结转抵扣

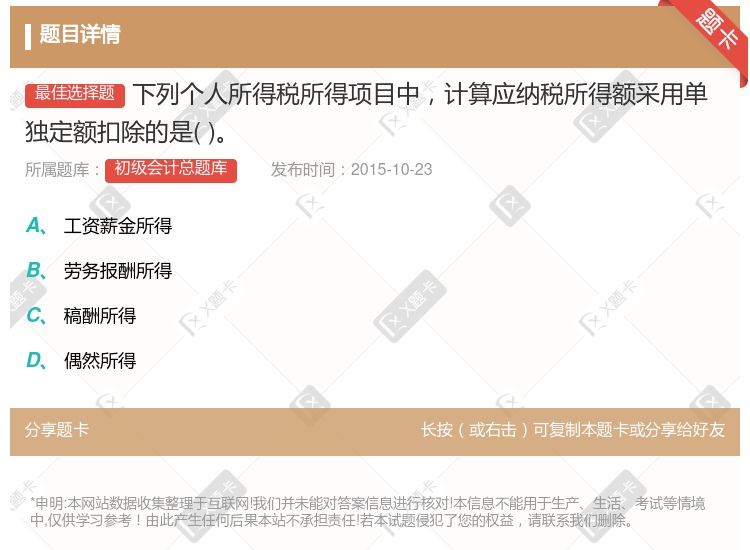

作者出版一部著作分次取得的稿酬应按次计税 稿酬所得在计算个人所得税时实行定额扣除办法 劳务报酬所得在计算个人所得税时实行定率扣除办法 个人所得税的应纳税所得额含个人所得税 两个以上的个人共同取得同一劳务报酬收入,在计算个人所得税时可分别减除费用扣除额

利息、股息、红利所得和偶然所得,不得扣除任何费用 我国现行的个人所得税根据其所得的不同情况分别实行定额、定率两种扣除办法 纳税人的所得为实物的,应当按照所取得的凭证上注明的价格计算应纳税所得额 纳税人的所得为有价证券的,根据票面价格和市场价格核定应纳税所得额

纳税人的所得为实物的,应当按照所取得的凭证上注明的价格计算应纳税所得额 计税依据是纳税人取得的应纳税所得额 纳税人的所得为有价证券的,根据票面价格计算应纳税所得额 无凭证的实物,参照市场价格核定应纳税所得额 正确计算应纳税所得额,是依法征收个人所得税的基础和前提

工资、薪金所得 劳务报酬所得 利息、股息、红利所得 偶然所得 特许权使用费所得

薪金所得:应纳税额=(全月薪金收入-2000元)×适用税率-速算扣除数 劳动报酬所得:应纳税额=应纳税所得额×30% 稿酬所得:应纳税额=应纳税所得额×20%×(1-30%) 财产转让所得:应纳税额=应纳税所得额×30%

全额扣除 在应纳税所得额12%以内的部分扣除 在收入总额30%以内的部分扣除 在应纳税所得额30%以内的部分扣除

股息所得 个体工商户的生产、经营所得 稿酬所得 工资、薪金所得

特许权使用费所得 劳务报酬所得 工资、薪金所得 财产租赁所得