你可能感兴趣的试题

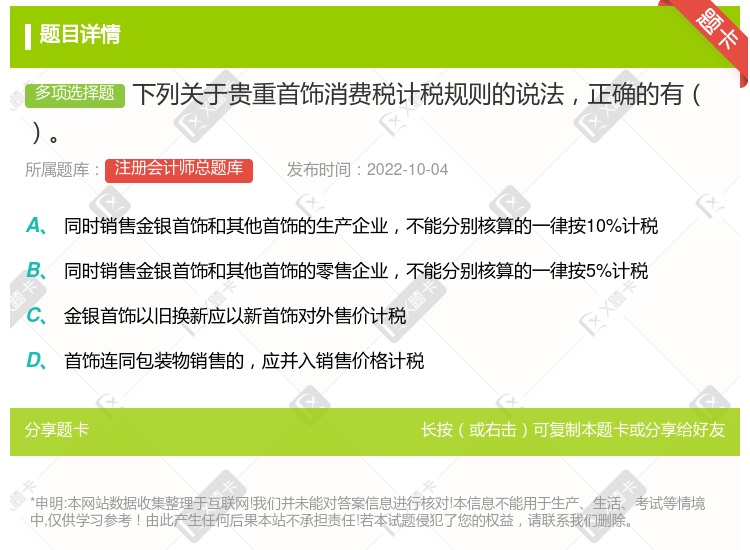

纳税人采用翻新改制方式销售的金银首饰,应按实际收取的不含增值税的全部价款确定计税依据征收消费税 带料加工的金银首饰,按受托方销售同类金银首饰的销售价格确定计税依据征收消费税 用已税珠宝玉石生产的金银镶嵌首饰,在计税时一律不得扣除已纳的消费税税款 金银首饰和镀金、镀银首饰均在零售环节征税

采用以旧换新方式销售金银首饰的,以实际收取的不含增值税的全部价款确定计税依据征收消费税 用外购的已税珠宝玉石生产的改在零售环节征收消费税的金银首饰(镶嵌首饰)、钻石首饰,在计税时,可以扣除外购珠宝玉石的已纳税款 金银首饰连同包装物销售的,无论包装物是否单独计价,也无论会计上如何核算,均应并入金银首饰的销售额,计征消费税 纳税人零售的金银首饰(含以旧换新),于销售时缴纳消费税 生产、批发、零售单位用于馈赠、赞助、集资、广告、样品、职工福利、奖励等方面的金银首饰,应按规定征收消费税

镀金(银)、包金(银)首饰,以及镀金(银)、包金(银)的镶嵌首饰(简称非金银首饰),仍在生产销售环节征收消费税 经营单位兼营生产、加工、批发、零售业务的,应分别核算销售额,未分别核算销售或者划分不清的,一律视同零售征收消费税 金银首饰连同包装物销售的,如果包装物单独计价、单独核算,不并入金银首饰的销售额 纳税人采用翻新改制方式销售的金银首饰,应按实际收取的不含增值税材料价款确定计税依据征收消费税 金银首饰消费税改变纳税环节后,用已税珠宝玉石生产的镶嵌首饰,在计税时一律不得扣除已纳的消费税税款

金银首饰出口不退、进口不征消费税 用已税的珠宝玉石生产的金银镶嵌首饰,在计税时一律不得扣除已纳消费税 镀金首饰仍属于零售环节征收消费税 纳税人以“以旧换新”的销售方式销售金银首饰,应按实际收取的不含税价款计算消费税 翻新改制的金银首饰,其纳税义务发生时间为受托方交货的当天

经营单位金银首饰出口不退、进口不征消费税 用已税的珠宝玉石生产的金银镶嵌首饰,在计税时一律不得扣除已纳消费税 镀金首饰仍属于零售环节征收消费税 纳税人以“以旧换新”的销售方式销售金银首饰,应按实际收取的不含税价款计算消费税 钻石属于生产环节征收消费税

金银首饰与其他产品组成成套消费品销售,计税依据为销售额全额 金银首饰连同包装物销售,包装物应并入金银首饰的销售额,计征消费税 带料加工的金银首饰,按受托方销售同类金银首饰的销售价格确定计税依据征收消费税 以旧换新(含翻新改制)销售金银首饰,按新首饰的售价确定计税依据征收消费税

金银首饰连同包装物销售的,无论包装物是否单独计价,也无论会计上如何核算,均应并入金银首饰的销售额,计征消费税 带料加工的金银首饰,应按受托方销售同类金银首饰的销售价格确定计税依据征收消费税 纳税人采取以旧换新方式销售的金银首饰,应按实际收取的不含增值税的全部价款确定计税依据 纳税人采取翻新改制方式销售的金银首饰,以同类产品的售价作为计税依据

翻新改制金银首饰征收消费税,且按实际收取的不含增值税的全部价款确定计税依据征收消费税 金银首饰连同包装物销售的,无论包装物是否单独计价,也无论会计上如何核算,均应并入销售额征收消费税 金银首饰与其他产品组成成套消费品销售的,按销售额全额征收消费税 镀金、包金首饰不缴纳消费税

纳税人以“以旧换新”的销售方式销售金银首饰,应按实际收取的不含税价款计算消费税 用已税的珠宝玉石生产的金银镶嵌首饰,在计税时一律不得扣除已纳消费税 金银首饰连同包装物销售的,无论包装物是否单独计价,也无论会计中如何核算,均应并入金银首饰的销售额计征消费税 带料加工、翻新制作的金银首饰,其纳税义务发生时间为受托方交货当天 镀金首饰仍属于零售环节征收消费税

消费税计税销售额包括增值税 白酒包装物押金收取时不计入计税销售额 高档化妆品品牌使用费应计入计税销售额 金银首饰包装费不计入计税销售额

铂金首饰、钻石及钻石饰品在零售环节征收消费税 金银首饰连同包装物销售的,凡包装物单独计价的,包装物不并入金银首饰的销售额,不计征消费税 纳税人采用以旧换新方式销售的金银首饰,应按新金银首饰的同期销售价格确定计税依据征收消费税 带料加工的金银首饰,其纳税义务发生时间为受托方交货的当天 金银首饰与其他产品组成成套消费品销售的,应按销售额全额征收消费税

进口卷烟从价消费税税率一律为 30% 娱乐业、饮食业自制啤酒消费税单位税额为250 元/吨 竹制筷子税率为 5% 贵重首饰及珠宝玉石消费税税率均为 10%

已纳消费税的珠宝玉石生产的金银镶嵌首饰,在计税时一律不得扣除已纳消费税 首饰仍属于零售环节征收消费税 银首饰出口不退、进口不征消费税 纳税人以“以旧换新”的销售方式销售金银首饰,应按实际收取的不含税价款计算消费税 新改制的金银首饰,其纳税义务发生时间为受托方交货的当天

金银首饰出口不退、进口不征消费税 用已税的珠宝玉石生产的金银镶嵌首饰,在计税时一律不得扣除已纳消费税 镀金首饰在零售环节征收消费税 纳税人以“以旧换新”的销售方式销售金银首饰,应按实际收取的不含税价款计算消费税 翻新改制金银首饰,纳税义务发生时间为受托方交货的当天

带料加工的金银首饰,应按委托方同类金银首饰的销售价格确定计税依据征收消费税 金银首饰连同包装物销售的,无论包装是否单独计价,也无论会计上如何核算,均并入金银首饰的销售额,计征消费税 纳税人采用翻新改制方式销售的金银首饰,应按实际收取的不含增值税的全部价款确定计税依据征收消费税 金银首饰与其他产品组成成套消费品销售的,应仅对其中的金银首饰征收消费税 个人携带、邮寄金银首饰入境,不需要缴纳消费税

金银首饰连同包装物销售的,无论包装物是否单独计价,也无论会计上如何核算,均应并入金银首饰的销售额,计征消费税 带料加工的金银首饰,应按受托方销售同类金银首饰的销售价格确定计税依据征税消费税 纳税人采取以旧换新方式销售的金银首饰,应按实际收取的不含增值税的全部价款确定计税依据 纳税人采取翻新改制方式销售的金银首饰,以同类产品的售价作为计税依据 受托代销金银首饰的,受托方也是消费税纳税人

我国的消费税是中央税 我国的消费税是__财政收入中的第一大税种 我国消费税的征税范围为烟、酒、化妆品、汽油、贵重首饰、小汽车等11类商品 我国的消费税对不同的消费品设置了11挡不同的税率 我国的消费税实行价内征收的办法,从价定率征收,以含有消费税税金而不含增值税税金的消费品价格为计税依据

带料加工的金银首饰,应按受托方销售同类金银首饰的销售价格确定计税依据征收消费税 金银首饰连同包装物销售的,单独计价的不并入金银首饰的销售额计征消费税 企业生产销售镀金(银)、包金(银)首饰及其镶嵌首饰,在生产销售环节征收消费税 企业生产销售金银首饰和玉石首饰未分别核算的,一律从高适用税率征收消费税

纳税人采用以旧换新(含翻新改制)方式销售的金银首饰,应按实际收取的不含增值税的全部价款确定计税依据征收消费税 带料加工的金银首饰,应按实际收取的不含增值税的全部价款确定汁税依据征收消费税 金银首饰连同包装物销售的,如果包装物单独计价、单独核算,不并入金银首饰的销售额 纳税人采用翻新改制方式销售的金银首饰,应按实际收取的不含增值税材料价款确定计税依据征收消费税 金银首饰与其他产品组成成套消费品销售的,应按销售额全额征收消费税