你可能感兴趣的试题

存货产生的应纳税暂时性差异 固定资产产生的可抵扣暂时性差异 可供出售金融资产产生的应纳税暂时性差异 交易性金融资产产生的应纳税暂时性差异 无形资产产生的应纳税暂时性差异

售后服务产生的预计负债产生应纳税暂时性差异 交易性金融资产公允价值上升产生可抵扣暂时性差异 可供出售金融资产公允价值下降产生可抵扣暂时性差异 对长期持有的长期股权投资不确认递延所得税负债

当负债的账面价值大于计税基础时,会产生可抵扣暂时性差异 在计算应纳税所得额时,应在税前会计利润的基础上加上本期发生的可抵扣暂时性差异 在计算应纳税所得额时,应在税前会计利润的基础上减去本期转回的应纳税暂时性差异 计提资产减值准备会产生可抵扣暂时性差异

期末按公允价值调增可供出售金融资产的金额,产生的应纳税暂时性差异 期末按公允价值调减交易性金融资产的金额,产生的可抵扣暂时性差异 期末按公允价值调增交易性金融资产的金额,产生的应纳税暂时性差异 期末按公允价值调增投资性房地产的金额,产生的应纳税暂时性差异

资产的账面价值大于其计税基础时,形成应纳税暂时性差异 负债的账面价值大于其计税基础时,形成可抵扣暂时性差异 资产的账面价值小于其计税基础时,形成可抵扣暂时性差异 资产的账面价值小于其计税基础时,形成应纳税暂时性差异

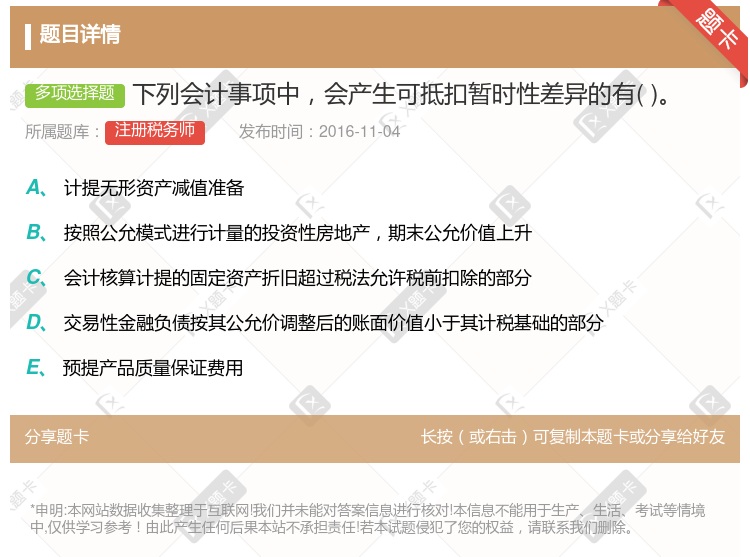

预提产品保修费用 固定资产取得当年因税法与会计折旧方法不同而导致税法折旧额大于会计折旧额 计提存货跌价准备 交易性金融资产的公允价值变动

当资产的账面价值小于计税基础产生可抵扣暂时性差异 当资产的账面价值大于计税基础时产生可抵扣暂时性差异 当负债的账面价值大于计税基础时产生可抵扣暂时性差异 当负债的账面价值小于计税基础时产生可抵扣暂时性差异

固定资产产生的应纳税暂时性差异 存货产生的可抵扣暂时性差异 可供出售金融资产产生的应纳税暂时性差异 交易性金融资产产生的应纳税暂时性差异

递延所得税资产的确认应当以很可能取得用来抵扣可抵扣暂时性差异的应纳税所得额为限 对于按照税法规定可以结转以后年度的可弥补亏损和税款抵减,应视同可抵扣暂时性差异处理 相关的可抵扣暂时性差异转回期间超过一年的,递延所得税资产可以折现 可抵扣暂时性差异产生于直接计入所有者权益的交易或事项的,确认的递延所得税资产也应计入所有者权益

递延所得税资产的确认应以未来期间能够取得的应纳税所得额为限 某些情况下,如果企业发生的某项交易或事项不是企业合并,并且交易发生时既不影响会计利润也不影响应纳税所得额,在该项交易中产生的资产,负债的初始确认金额与其计税基础不同,产生的可抵扣暂时性差异不确认相应的递延所得税资产 确认递延所得税资产时,应估计相关可抵扣暂时性差异的转回时间,采用转回期问适用的所得税税率为基础计算确定 与直接计入所有者权益的交易或事项相关的可抵扣暂时性差异,相应的递延所得税资产应计入所得税费用

商誉的初始确认 与联营企业、合营企业投资等相关的应纳税暂时性差异 发生的既不影响会计利润,也不影响应纳税所得额的事项,形成的应纳税暂时性差异 发生的既不影响会计利润,也不影响应纳税所得额的事项,产生的可抵扣暂时性差异

资产或负债的账面价值与其计税基础之间的差额称为暂时性差异 资产的账面价值大于其计税基础的,产生应纳税暂时性差异 资产的账面价值小于其计税基础的,产生应纳税暂时性差异 负债的账面价值小于其计税基础的,产生可抵扣暂时性差异 E。负债的账面价值大于其计税基础的,产生可抵扣暂时性差异

暂时性差异引起递延所得延,暂时性差异分为应纳税暂时性差异和可抵减暂时性差异 应纳税所得额=会计利润+可抵扣暂时性差异-应纳税暂时性差异 资产负债表日,分析比较资产、负债账面价值与其计税基础,两者之间存在应纳税暂时性差异或可抵扣暂时性差异的,应按规定确认递延所得税负债或递延所得税资产 直接计入所有者权益的利得或损失等交易事项相关的当期所得税和递延所得税,应计入所有者权益

预计负债产生应纳税暂时性差异 交易性金融资产产生可抵扣暂时性差异 可供出售金融资产产生可抵扣暂时性差异 固定资产减值准备产生可抵扣暂时性差异

不产生暂时性差异 产生应纳税暂时性差异500万元 产生可抵扣暂时性差异500万元 产生可抵扣暂时性差异,但不确认递延所得税资产

售后服务确认的预计负债产生应纳税暂时性差异 交易性金融资产公允价值上升产生可抵扣暂时性差异 可供出售金融资产公允价值上升产生可抵扣暂时性差异 固定资产计提减值准备产生可抵扣暂时性差异

可抵扣暂时性差异 不可抵扣暂时性差异 应纳税暂时性差异 材料成本暂时性差异

预计负债产生应纳税暂时性差异 交易性金融资产产生可抵扣暂时性差异 可供出售金融资产产生可抵扣暂时性差异 固定资产减值准备产生可抵扣暂时性差异

负债的账面价值大于其计税基础时,产生可抵扣暂时性差异 资产的账面价值大于其计税基础时,产生应纳税暂时性差异 负债的账面价值小于其计税基础时,产生应纳税暂时性差异 资产的账面价值小于其计税基础时,产生可抵扣暂时性差异