你可能感兴趣的试题

免征消费税 按4%的征收率计算并减半征收消费税 按4%的征收率计算征收消费税 按6%的征收率计算征收消费税

对海关进口产品征收的增值税、消费税,应征收城建税 对增值税、消费税实行先征后返、先征后退、即征即退办法的,除另有规定外,对随同增值税、消费税附征的城市维护建设税,一律不予退(返)还 对出口产品退还增值税、消费税的,可以同时退还已征的城建税 对因减免税而需要进行增值税、消费税退库的,不可以同时退还已征的城建税

对海关进口产品征收的增值税、消费税,应征收教育费附加 对增值税、消费税实行先征后返、先征后退、即征即退办法的,除另有规定外,对随同增值税、消费税附征的教育费附加,一律不予退(返)还 对出口产品退还增值税、消费税的,可以同时退还已征的教育费附加 对因减免税而需要进行增值税、消费税退库的,不可以同时退还已征的教育费附加

应税消费品征收消费税的,其税基不含有增值税 凡是征收增值税的货物都征收消费税 应税消费品征收增值税的,其税基含有消费税 增值税属于价外税,消费税属于价内税

纳税人将自产的应税消费品用于换取生产资料,按同类消费品的平均价格计算应纳消费税 纳税人将自产的应税消费品用于连续生产应税消费品,应征收消费税 香皂属于应税消费品,应征收消费税 子午线轮胎,免征消费税

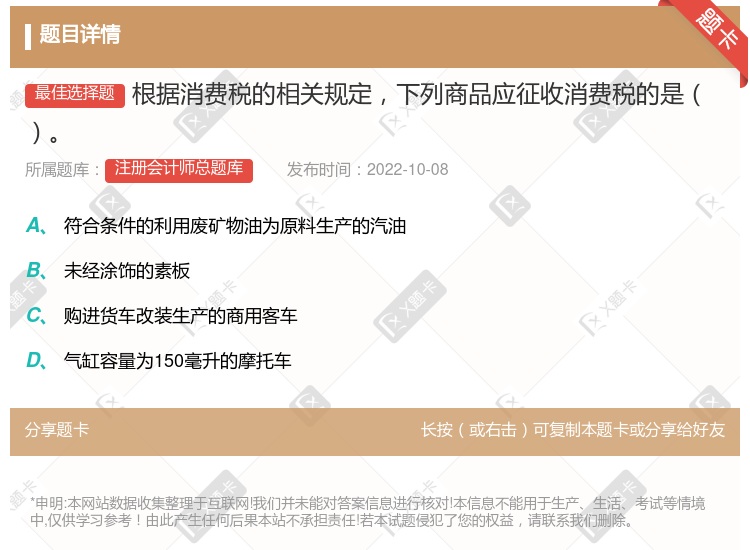

果啤属于啤酒,应征消费税 未经打磨、倒角的木制一次性筷子,不征收消费税 合成宝石按规定应征收消费税 车身长度大于7米(含),并且座位在10~23座(含)以下的商用客车,不征收消费税

果啤属于啤酒,应征消费税 未经打磨、倒角的木制一次性筷子,不征收消费税 合成宝石按规定应征收消费税 车身长度大于7米(含),并且座位在10~23座(含)以下的商用客车,不征收消费税

“果啤”属于啤酒,应征收消费税 体育上用的发令纸、鞭炮药引线,不属于消费税征税范围,不征收消费税 生产原料中废弃的动物油和植物油用量所占比重不低于50%的纯生物柴油免征消费税 催化料、焦化料属于燃料油的征收范围,应当征收消费税 对于购进乘用车或中轻型商用客车整车改装生产的汽车,应按规定征收消费税

一般情形下, 凡是征收消费税的消费品都征收增值税 凡是征收增值税的货物都征收消费税 应税消费品征收增值税的, 其税基含有消费税 应税消费品征收消费税的, 其税基不含有增值税

消费税组成计税价格=(进口关税完税价格+进口关税税额)÷(1+消费税税率) 从价征收的消费税的应纳税额=消费税组成计税价格×消费税税率 从量征收的消费税的应纳税额=应征消费税消费品数量×消费税单位税额 同时实行从量、从价征收的消费税应纳税额=应征消费税消费品数量X消费税单位税额+消费税组成计税价格×消费税税率

消费税组成计税价格=(进口关税完税价格+进口关税税额)÷(1+消费税税率) 从价征收的消费税的应纳税额=消费税组成计税价格×消费税税率 从量征收的消费税的应纳税额=应征消费税消费品数量×消费税单位税额 同时实行从量、从价征收的消费税应纳税额=应征消费税消费品数量×消费税单位税额+消费税组成计税价格×消费税税率

收取的一年以上不再退还的应税消费品包装物押金不征消费税 销售金银首饰,其包装物只要能分别核算,不征消费税 收取啤酒押金时间超过一年不再退还的,应征收消费税 白酒的包装物押金无论如何核算都应征收消费税

应征增值税和消费税 应征增值税 应征消费税 不征增值税和消费税

我国现行消费税在对某些需要特殊调节的消费品在征收增值税的同时,再征收一道消费税,从而形成了一种交叉调节的间接税体系 白酒生产企业向商业销售单位收取的"品牌使用费"应属于无形资产的范畴缴纳营业税 某白酒厂是增值税一般纳税人,于2013年3月销售粮食白酒80吨,单价2900元/吨(不含增值税),每吨收取包装物押金130元,则当月应纳消费税12.82万元 用于换取生产资料的自产摩托车,应按同类商品的平均售价作为计税依据,计算征收消费税

增值税和消费税属于商品税 商品税亦称商品和劳务税 消费税只是对生产、销售、进口等某一环节征税 理论上说,凡是征收消费税的商品,必定是征收了增值税的商品

实木地板生产企业通过自设非独立核算门市部销售实木地板,按移送量和移送价格征税 卡丁车属于消费税的征税范围,应征收消费税 白酒生产企业向商业销售单位收取的品牌使用费,应并入白酒的销售额中缴纳消费税 纳税人将自产鞭炮焰火用于抵偿债务,按其同类鞭炮焰火的平均销售价格计税

凡是征收消费税的消费品都征收增值税 凡是征收增值税的货物都征收消费税 应税消费品征收增值税的,其税基含有消费税 应税消费品征收消费税的,其税基不含有增值税