你可能感兴趣的试题

税收罚款不得在税前扣除 公益性捐赠支出可以全额在税前列支 公益性捐赠支出不超过年度利润总额15%的部分准予扣除 捐赠支出不得在税前列支

企业发生的公益性捐赠支出,不超过年度利润总额12%的部分,准予扣除 企业发生的公益性捐赠支出,超过年度利润总额12%的部分,准予以后三年内结转扣除 企业在对公益性捐赠支出计算扣除时,应先扣除当年发生的捐赠支出,再扣除以前年度结转的捐赠支出 新设立的基金会在申请获得捐赠税前扣除资格后,原始基金的捐赠人可凭捐赠票据依法享受税前扣除

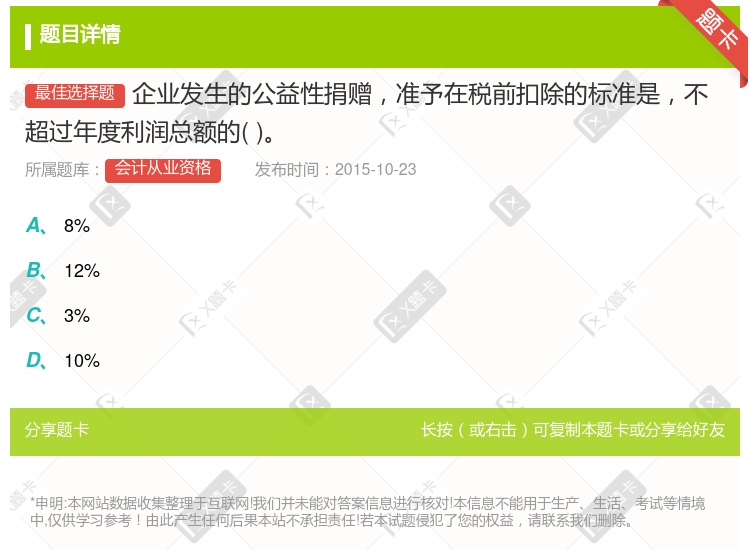

年度营业收入的 12% 年度营业利润的 12% 年度利润总额的 12% 年度应纳税所得额的 12%

企业所得税法9条所称公益性捐赠,是指企业通过公益性社会团体或者县级以上人民政府及其部门,仅用于《中华人民共和国公益事业捐赠法》规定的公益事业的捐赠 只有企业当年发生的公益性捐赠支出,不超过年度利润总额12%的部分,才准予扣除 企业所得税的税率为20% 企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后3年内在计算应纳税所得额时扣除

企业发生的公益性捐赠支出,不超过年度利润总额12%的部分,准予扣除,超过部分,准予结转三年内扣除 企业综合利用资源,生产符合规定的产品所取得的收入,在计算应纳税所得额时,可以享受减计收入优惠政策 企业在对公益性捐赠支出扣除时,应先扣除以前年度结转的捐赠支出,再扣除当年发生的捐赠支出 海水养殖所得免征企业所得税

企业发生的职工福利费支出,不超过实际支付的合理工资薪金总额14%的部分,准予扣除 企业拨缴的工会经费,不超过实际支付的合理工资薪金总额2.5%的部分,准予扣除 企业发生的公益性捐赠支出,不超过年度利润总额12%的部分,准予在计算应纳税所得额时扣除 企业发生的与生产经营活动有关的业务招待费支出,不超过当年销售收入15%的部分,准予扣除

不超过年度利润总额12%的部分 不超过年度利润总额10%的部分 不超过年度销售收入12%的部分 不超过年度销售收入10%的部分

企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除 企业发生的公益性捐赠支出,超过年度利润总额12%的部分,准予结转以后3年内在计算应纳税所得额时扣除 企业向投资者支付的股息、红利可以扣除 企业的税收滞纳金不得扣除

公益性捐赠支出,超过年度利润总额12%的部分,准予以后三年内在计算应纳税所得额时结转扣除 企业发生的公益性捐赠支出未在当年税前扣除的部分,准予向以后年度结转扣除,但结转年限自捐赠发生年度的当年起计算最长不得超过三年 企事业单位、社会团体以及其他组织捐赠住房作为廉租住房的视同公益性捐赠按规定执行 被取消公益性捐赠税前扣除资格的公益性群众团体,5年内不得重新申请公益性捐赠税前扣除资格 企业在对公益性捐赠支出计算扣除时,应先扣除以前年度结转的捐赠支出,再扣除当年发生的捐赠支出

企业依照法律、行政法规有关规定提取的用于环境保护、生态恢复等方面的专项资金,准予扣除 企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高 不得超过当年销售(营业)收入的5% 企业发生的公益性捐赠支出,不超过年度利润总额12%的部分,准予扣除 企业拨缴的工会经费,不超过工资薪金总额2%的部分准予扣除

纳税人公益性捐赠应该提供公益性社团或者县级(含)以上人民政府及其部门 企业发生的公益性捐赠支出,允许扣除的部分不得超过年度利润总额12% 纳税人对受赠单位的直接捐赠 企事业单位、社会团体以及其他组织捐赠住房作为廉租住房

企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除 企业发生的公益性捐赠支出,超出年度利润总额12%的部分,准予结转以后3年内在计算应纳税所得额时扣除 企业在对公益性捐赠支出计算扣除时,应先扣除以前年度结转的捐赠支出,再扣除当年发生的捐赠支出 企业在对公益性捐赠支出计算扣除时,应先扣除当年发生的捐赠支出,再扣除以前年度结转的捐赠支出