你可能感兴趣的试题

实行简易征收办法, 不得抵扣进项税 所有行业的小规模纳税人均不得自行开具增值税专用发票 小规模纳税人可以享受增值税的税收优惠 一经认定为小规模纳税人, 不得再转为一般纳税人

个体工商户不需要办理增值税一般纳税人资格登记 年应税销售额超过小规模纳税人标准的其他个人不属于一般纳税人 已取得增值税一般纳税人资格并兼有应税行为的试点纳税人,全面“营改增”后需要重新登记 年应税销售额未超过小规模纳税人标准的企业,也可以办理一般纳税人资格登记

纳税人应当向其机构所在地主管税务机关申请一般纳税人资格认定 个体工商户不得认定为增值税一般纳税人 一般纳税人资格认定的权限,在县(市、区)国家税务局或者同级别的税务分局 除国家税务总局另有规定外,纳税人一经认定为一般纳税人以后,不得转为小规模纳税人

年应征增值税销售额未超过小规模纳税人标准的,一律不得申请认定为一般纳税人 从事货物生产的纳税人,年应征增值税销售额超过30万元的,应当申请认定为一般纳税人 除个体经营者以外的其他个人,不得办理一般纳税人资格认定 不经常发生应税行为的企业,不得办理一般纳税人资格认定

增值税是以商品(含应税劳务) 在生产过程中产生的增值额作为计税依据而征收的一种流转税 增值税分为生产型增值税、 收入型增值税、 消费型增值税 增值税的纳税人按其经营规模大小, 分为一般纳税人和特殊纳税人 纳税人提供加工、 修理修配劳务, 增值税税率为 17%

小规模纳税人(除其他个人外)销售自己使用过的固定资产,减按2%征收率征收增值税 小规模纳税人销售自己使用过的除固定资产以外的物品,应按3%的征收率征收增值税 一般纳税人销售自己使用过的按规定不得抵扣进项税额的固定资产,按4%征收率减半征收增值税 一般纳税人销售旧货,按照4%的征收率征收增值税

增值税纳税人,年应税销售额超过小规模纳税人标准的,应当向主管税务机关办理一般纳税人资格登记 一般纳税人年销售额是指在连续不超过12个月的经营期内累计应征增值税销售额 个体工商户不得登记为一般纳税人 小规模纳税人标准,工业企业是年销售额50万元以下 年应税销售额未超过规定标准的,一律不得认定为一般纳税人

个体工商户不得办理一般纳税人资格认定 选择按照小规模纳税人纳税的非企业性单位可以办理一般纳税人资格认定 纳税人即使认定为一般纳税人,也可以转为小规模纳税人 凡增值税一般纳税人,均应向其企业所在地主管税务机关申请办理一般纳税人认定手续

符合增值税一般纳税人条件的企业应在向税务机关办理开业税务登记的同时,申请办理一般纳税人的认定手续 企业申请办理一般纳税人认定手续,应向所在地主管国税局提出书面申请 企业总、分支机构不在同一县市的,应分别向其机构所在地主管税务机关申请办理一般纳税人认定登记手续 企业总机构已被认定为增值税一般纳税人,其分支机构可持总机构为增值税一般纳税人的证明,向主管税务机关申请认定为一般纳税人 对从事商业经营的新办企业和小规模企业,可直接认定为正式一般纳税人

实行简易征收办法 不得自行开具或向税务机关申请代开增值税专用发票 不得抵扣进项税额 一经认定为小规模纳税人,不得再转为一般纳税人

实行简易征收办法 不得自行开具或申请代开增值税专用发票 不得抵扣进项税额 一经认定为小规模纳税人,不得再转为一般纳税人

一般纳税人销售旧货,按照简易办法依照4%征收率减半征收增值税 小规模纳税人销售自己使用过的固定资产以外的物品,应按3%的征收率征收增值税 一般纳税人销售自己使用过的除固定资产以外的物品,应当按照适用税率征收增值税 一般纳税人销售自己使用过的不得抵扣但未抵扣进项税额的固定资产,售价不超过原值的免税

原增值税一般纳税人接受试点纳税人提供的应税服务,取得的增值税专用发票上注明的增值税额为进项税额,准予从销项税额中抵扣 原增值税一般纳税人自用的应征消费税的摩托车、汽车、游艇,其进项税额不得从销项税额中抵扣 原增值税一般纳税人接受境外单位或者个人提供的应税服务,按照规定应当扣缴增值税的,准予从销项税额中抵扣的进项税额为从税务机关或者代理人取得的解缴税款的税收缴款凭证上注明的增值税额 原增值税一般纳税人购进货物或者接受加工修理修配劳务,用于增值税应税项目的,其进项税准予从销项税额中抵扣 原增值税一般纳税人接受试点纳税人提供的旅客运输服务,不得从销项税额中抵扣进项税

实行简易征收办法 不得自行开具或向税务机关申请代开增值税专用发票 不得抵扣进项税额 一经认定为小规模纳税人,不得再转为一般纳税人

纳税人提供人力资源外包服务,按照经纪代理服务缴纳增值税。 纳税人提供人力资源外包服务,按照人力资源服务缴纳增值税。 一般纳税人提供人力资源外包服务,可以选择适用简易计税方法,按照5%的征收率计算缴纳增值税。 一般纳税人提供人力资源外包服务,可以选择适用简易计税方法,按照3%的征收率计算缴纳增值税。

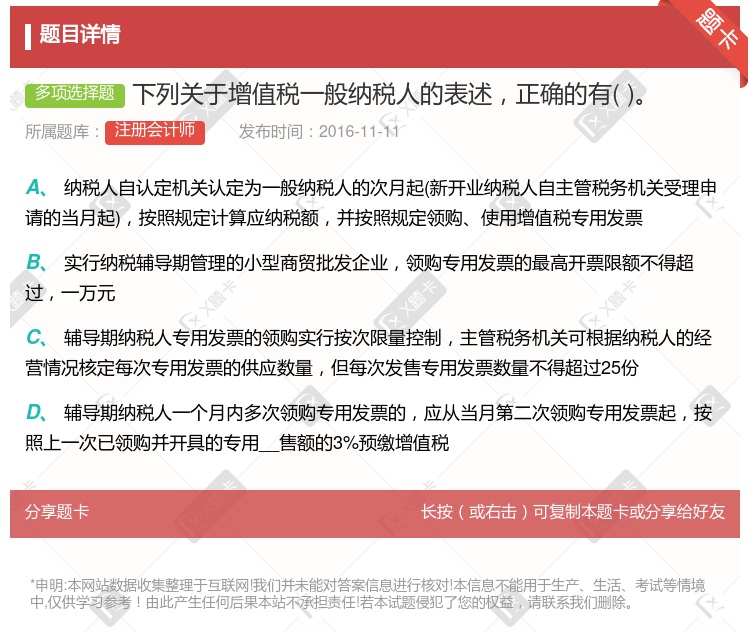

对新办工业企业不适用辅导期一般纳税人管理办法 对新办小型商贸企业在转为正常一般纳税人之前一律按小规模纳税人管理 辅导期一般纳税人的纳税辅导期一般应不少于6个月 辅导期一般纳税人在次月进行纳税申报时,按照一般纳税人计算应纳税额方法计算申报增值税

纳税人应当向其机构所在地主管税务机关申请一般纳税人资格认定 个体工商户不得认定为增值税一般纳税人 一般纳税人资格认定的权限,在县(市、区)国家税务局或者同级别的税务分局 除国家税务总局另有规定外,纳税人一经认定为一般纳税人以后,不得转为小规模纳税人

增值税一般纳税人丢失已开具增值税专用发票的抵扣联,可凭相应发票的发票联复印件,作为增值税进项税额的抵扣凭证或退税凭证 增值税一般纳税人丢失已开具增值税专用发票的发票联,可凭相应发票的抵扣联复印件,作为记账凭证 增值税一般纳税人取得异常增值税扣税凭证,尚未申报抵扣或申报出口退税的,暂不允许抵扣或办理退税 增值税一般纳税人取得异常增值税扣税凭证,已经申报抵扣的,暂先不作进项税转出 增值税一般纳税人取得异常增值税扣税凭证,已经办理出口退税的,需要按照异常增值税扣税凭证所涉及的退税额补交税款

销售自己使用过的2009年1月1日以后购进或者自制的固定资产,按照适用税率征收增值税 纳税人销售旧货,按照简易办法依照4%征收率减半征收增值税 一般纳税人的自来水公司销售自来水按简易办法依照6%征收率征收增值税,可以抵扣其购进自来水取得增值税扣税凭证上注明的增值税税款 增值税一般纳税人和非增值税纳税人出口的外购旧设备,实行免税不退税的办法

增值税一般纳税人资格实行登记制,登记事项由增值税纳税人向其主管税务机关办理 一般纳税人年应税销售额是指在连续不超过12个月或四个季度的经营期内累计应征增值税销售额 小规模纳税人会计核算健全,能够提供准确税务资料的,可以向主管税务机关进行增值税一般纳税人登记 自2018年5月1日起,增值税小规模纳税人标准为年应征增值税销售额500万元及以下 年应税销售额未超过规定标准的,一律不得登记为一般纳税人