你可能感兴趣的试题

某房地产开发企业的财务费用中的利息支出, 能够按转让房地产项目计算分摊但无金融机构证明的 某房地产开发公司的财务费用中的利息支出, 能够按转让房地产项目计算分摊并提供金融机构证明的 某房地产开发公司不能按转让房地产项目计算分摊利息支出的, 有金融机构证明的 某房地产开发公司转让房地产项目时的利息支出不能提供金融机构证明的

990.3 991.8 1419.7 1417.45

凡能按转让房地产项目计算分摊利息并能提供金融机构证明的 利息支出以外的其他房地产开发费用划分不清的 凡不能按照转让房地产项目计算分摊利息支出或不能提供金融机构证明的 不论利息能否分摊或是否有金融机构的证明,房地产开发费用一律按规定比例扣除

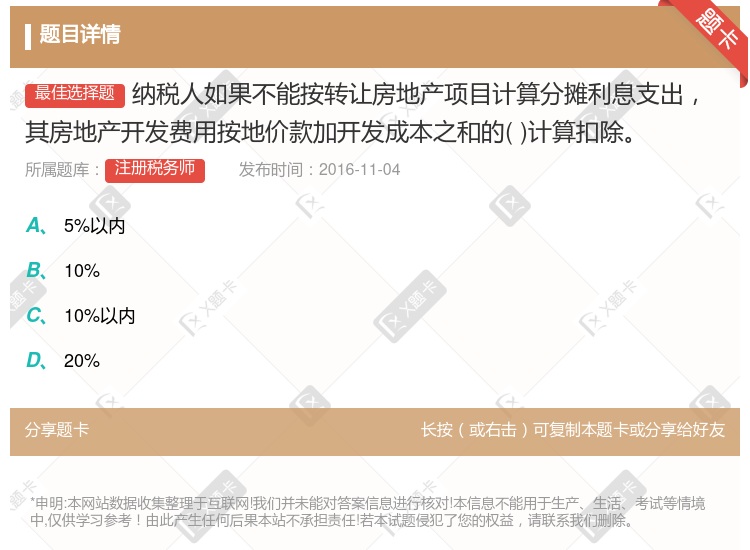

纳税人能够按照转让房地产项目计算分摊利息支出,并能提供金融机构的贷款征明的,其允许扣除的房地产开发费用为:利息+(取得土地使用权所支付的金额+房地产开发成本)×5%以内 纳税人不能按照转让房地产项目计算分摊利息支出或者不能提供金融机构的贷款征明的,其允许扣除的房地产开发费用为:(取得土地使用权所支付的金额+房地产开发成本)×10%以内 对从事房地产开发纳税人允许按取得土地使用权时所支付的金额和房地产开发成本之和,加计20%扣除 新建房地产出售,其增值额未超过扣除项目中第(一)、(二)、(三)、(四)、 (五)项金额之和20%的,予以免税

隐瞒、虚报房地产成交价格的 提供扣除项目金额不实的 转让房地产的成交价格低于房地产评估价格又无正当理由的 财务费用中的利息支出不能按转让项目计算分摊或不能提供金融机构证明的

纳税人能够按照转让房地产项目计算分摊利息支出,并能提供金融机构的贷款证明的,其允许扣除的房地产开发费用为:利息+(取得土地使用权所支付的金额+房地产开发成本)5%以内 纳税人不能按照转让房地产项目计算分摊利息支出或者不能提供金融机构的贷款征明的,其允许扣除的房地产开发费用为:(取得土地使用权所支付的金额+房地产开发成本)10%以内 对从事房地产开发纳税人销售新建房,允许取得土地使用权时所支付的金额和房地产开发成本之和,加计20%扣除 新建房地产出售,其土地增值额未超过扣除项目金额之和20%的,予以免税

财务费用中的利息支出,能够按转让房地产项目计算分摊但无金融机构贷款证明的 财务费用中的利息支出,能够按转让房地产项目计算分摊并能提供金融机构贷款证明的 不能按转让房地产项目计算分摊利息支出,但有金融机构贷款证明的 某房地产开发公司转让房地产项目时的利息支出不能提供金融机构贷款证明的 超过贷款期限的利息和加罚的利息

利息支出能分项目分摊且有金融机构的证明,在不高于商业银行同期贷款利率计算的利息的,利息可据实扣除 利息支出能分项目分摊且有金融机构的证明,据实扣除利息后,其他房地产开发费用在取得土地使用权支付的金融和房地产开发成本之和5%以内计算扣除 利息能分摊的,其他房地产开发费用按取得土地使用权支付金额和房地产开发成本之和的10%以内计算扣除 利息支出不能分项目分摊或不能提供金融机构证明的,房地产开发费用在取得土地使用权支付的金额和房地产开发成本之和的10%以内计算扣除

某房地产开发公司的财务费用中的利息支出,能够按转让房地产项目计算分摊但无金融机构证明的 某房地产开发公司的财务费用中的利息支出,能够按转让房地产项目计算分摊并提供金融机构证明的 某房地产开发公司不能按转让房地产项目计算分摊利息支出的,有金融机构证明的 某房地产开发公司转让房地产项目时的利息支出不能提供金融机构证明的 超过贷款期限的利息部分和加罚的利息

财务费用中的利息支出,凡能够按转让房地产项目计算分摊并提供金融机构证明的,允许据实扣除 房地产开发费用中,利息支出明确的,利息支出可扣除金额最高不能超过按商业银行同类同期贷款利率计算的金额 利息支出凡不能按转让房地产项目计算分摊或不能提供金融机构证明的,按计算金额之和的10%以内计算扣除 利息支出能按转让房地产项目计算分摊并提供金融机构证明的,按计算金额之和的5%以内计算扣除