你可能感兴趣的试题

享受增值税即征即退优惠政策的纳税人,固定资产进项税采取退税方式 享受增值税先征后退的纳税人,其固定资产进项税不采取退税方式 享受增值税先征后退的纳税人,固定资产进项税与非固定资产进项税一并抵扣 纳入实施范围的外商投资企业不再适用购买国产设备的增值税退税政策

纳税人外购的不动产属于抵扣范围 不得抵扣的进项税等于固定资产原值乘以适用税率 总机构准予抵扣的进项税不得低于当年清缴增值税税额 享受增值税即征即退的纳税人,其进项税可以采取退税方式

购进固定资产 用于自制固定资产的应税劳务 为固定资产所支付的运输费用 通过融资租赁方式取得的固定资产

降低增值税税率 扩大进项税额抵扣范围 试行增值税期末留抵税额退税制度 对生产、生活性服务业纳税人进项税额加计抵减 小规模纳税人免征增值税

购进(包括接受捐赠和实物投资)固定资产 将固定资产专用于非应税项目 将固定资产专用于免税项目 用于自制(含改扩建、安装)固定资产的购进货物或应税劳务 固定资产为应征消费税的汽车、摩托车

销售使用过的2007年7月1日前购进的固定资产,符合免税规定的,仍免征增值税 销售的应税固定资产按照4%的征收率征收增值税 销售使用过的2007年7月1日后购进的固定资产,按适用税率征税 应抵扣使用过固定资产进项税额可直接计入当期增值税进项税

销售自己使用过的2009年1月1日以后购进或者自制的固定资产,按照适用税率征收增值税 2008年12月31日以前未纳入扩大增值税抵扣范围试点的纳税人,销售自己使用过的2008年12月31日以前购进或者自制的固定资产,对于售价高于原值的按照4%征收率减半征收增值税 2008年12月31日以前已纳入扩大增值税抵扣范围试点的纳税人,销售自己使用过的在本地区扩大增值税抵扣范围试点以前购进或者自制的固定资产,按照4%征收率减半征收增值税 2008年12月31日以前已纳入扩大增值税抵扣范围试点的纳税人,销售自己使用过的在本地区扩大增值税抵扣范围试点以后购进或者自制的固定资产,按照适用税率征收增值税

东部地区省份预征率不得低于2% 两部地区省份预征率不得低于1% 全国平均预征率为5% 中部地区和东北地区省份预征率不得低于1.5%

增值税一般纳税人出口自用旧设备,按照增值税专用发票所列明的不含税金额和适用的退税率计算退税额 非增值税纳税人出口的自用旧设备,凡购进时未取得增值税专用发票但其他单证齐全的,实行出口免税不退税的办法 增值税一般纳税人出口外购旧设备,实行免税不退税的办法 小规模纳税人出口自用旧设备和外购旧设备,实行免税不退税的办法 出口企业属于扩大增值税抵扣范围企业出口自用旧设备,该设备所含增值税进项税额已计算抵扣,则不得办理退税

原增值税一般纳税人接受试点纳税人提供的应税服务,取得的增值税专用发票上注明的增值税额为进项税额,准予从销项税额中抵扣 原增值税一般纳税人接受试点纳税人中的小规模纳税人提供的交通运输业服务,按照从提供方取得的增值税专用发票上注明的价税合计金额和7%的扣除率计算进项税额,从销项税额中抵扣 试点地区的原增值税一般纳税人接受境外单位或者个人提供的应税服务,按照规定应当扣缴增值税的,准予从销项税额中抵扣的进项税额为从税务机关或者代理人取得的解缴税款的中华人民共和国税收通用缴款书上注明的增值税额 试点地区的原增值税一般纳税人购进货物或者接受加工修理修配劳务,用于《应税服务范围注释》所列项目的,不属于《中华人民共和国增值税暂行条例》所称的用于非增值税应税项目,其进项税额准予从销项税额中抵扣

新增增值税税额不足抵扣的,未抵扣的进项税不得结转 当年新增增值税税额是指当年实现应缴增值税超过上年应缴增值税部分 纳税人发生固定资产进项税,实行按月退税,年底清算的办法 应缴增值税累计税额含税务机关查补的税款

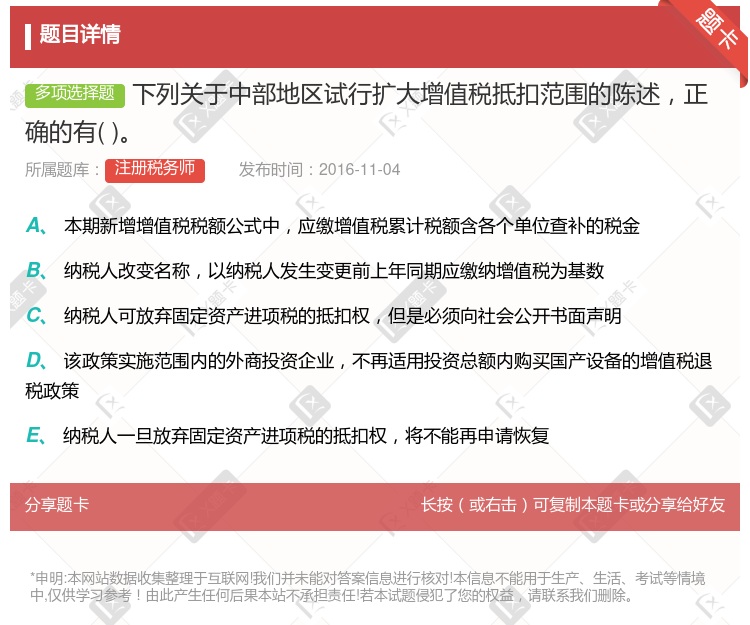

本期新增增值税税额公式中,应缴增值税累计税额含各个单位查补的税金 纳税人改变名称,以纳税人发生变更前上年同期应缴纳增值税为基数 纳税人可放弃固定资产进项税的抵扣权,但是必须向社会公开书面声明 纳税人一旦放弃固定资产进项税的抵扣权,将不能再申请恢复 该政策实施范围内的外商投资企业,不再适用投资总额内购买国产设备的增值税退税政策

装备制造业 汽车制造业 农产品加工业 采掘业 船舶制造业

宠物饲料属于免征增值税的饲料范围 避孕药品和用具免征增值税 对企业利用废液(渣)生产的白银免征增值税 对国内定点生产企业生产的国产抗艾滋病病毒药品只免征生产环节增值税 对利用城市生活垃圾生产的电力,实行增值税即征即退政策

一般纳税人销售自己使用过的属于不得抵扣且未抵扣进项税额的固定资产,按简易办法依4%征收率减半征收增值税 销售自己使用过的2009年1月1日以后购进或者自制的固定资产,按照适用税率征收增值税 2008年12月31日以前未纳入扩大增值税抵扣范围试点的纳税人,销售自己使用过的2008年12月31日以前购进或者自制的固定资产,按照4%征收率减半征收增值税 一般纳税人销售自己使用过的除固定资产以外的物品,应当按照适用税率征收增值税

一般纳税人出口自用旧设备,按照增值税专用发票所列明的不含税金额和适用的退税率计算退税额 一般纳税人出口外购旧设备,实行免税不退税的办法 小规模纳税人出口自用旧设备和外购旧设备,实行免税不退税的办法 出口企业属于扩大增值税抵扣范围企业出口自用旧设备,该设备所含增值税进项税额已计算抵扣,则不得办理退税

法律不溯及既往原则 特别法优于普通法原则 程序优于实体原则 法律优位原则

报废船舶拆解和报废机动车拆解企业,不适用再生资源的回收利用增值税政策、 个人(不含个体工商户)销售自己使用过的物品免征增值税 增值税一般纳税人购进再生资源,应当凭取得的增值税条例及其细则规定的扣税凭证抵扣进项税额 原印有“废旧物资”字样的专用发票停止使用,不再作为增值税扣税凭证抵扣进项税额

书面声明放弃固定资产进项税额的抵扣权 纳税人放弃抵扣权,须经主管税务机关批准 纳税人重新提出享受抵扣权请求的,自提出之日起一年后自动恢复 恢复纳税人固定资产进项税额抵扣权的,须经主管税务机关核准