你可能感兴趣的试题

销售应税消费品的,为应税消费品的销售数量 进口应税消费品的,为海关核定的应税消费品进口征税数量 以应税消费品投资入股的,为应税消费品移送使用数量 委托加工应税消费品,为加工完成的应税消费品数量

卷烟和粮食白酒的计税价格由国家税务总局核定 进口的应税消费品的计税价格由海关核定 除进口应税消费品外都由各省、自治区、直辖市税务机关核定 除卷烟和粮食白酒外的其他应税消费品的计税价格由各省、自治区、直辖市税务机关核定 所有的应税消费品,均可以由所在地主管税务机关进行核定,上报总局批准

销售应税消费品的,为应税消费品的销售数量 进口应消费品的为海关核定的应税消费品数量 以应税消费品投资入股的,为应税消费品移送使用数量 委托加工应税消费品的,为加工完成的应税消费品数量

卷烟和粮食白酒的计税价格由国家税务总局核定 进口的应税消费品的计税价格由海关核定 进口应税消费品的计税价格由国家税务总局核定 卷烟和粮食白酒等应税消费品的计税价格由各省、自治区、直辖市税务机关核定

销售应税消费品的,为应税消费品的销售数量 进口应税消费品的为海关核定的应税消费品数量 以应税消费品投资入股的,为应税消费品移送使用数量 委托加工应税消费品的,为加工完成的应税消费品数量

销售应税消费品的,为应税消费品的销售数量 进口应税消费品的,为海关核定的应税消费品进口征税数量 以应税消费品投资入股的,为应税消费品移送使用数量 委托加工应税消费品,为加工完成的应税消费品数量

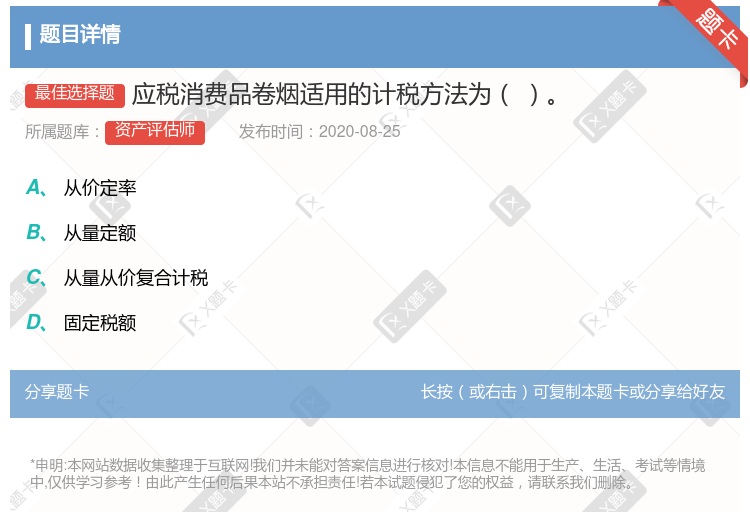

从价计征时,应纳税额=销售额×消费税税率 从量计征时,应纳税额=销售数量×单位税额 实行复合计税办法计算的应纳税额=销售数量×定额税率+销售额×税率,卷烟和酒类都适用于复合计税办法 销售应税消费品的,课税数量为应税消费品的生产数量

自产自用应税消费品,不征税,不必核定计税数量 委托加工应税消费品,为受托方加工的应税消费品数量 进口应税消费品,为海关核定的进口数量 销售应税消费品,为销售数量

委托加工应税消费品应当首先以受托人同类消费品销售价格作为计税依据 投资入股的自产应税消费品应以纳税人同类应税消费品最高售价作为计税依据 用于连续生产非应税消费品的自产应税消费品应以同类应税消费品最高售价作为计税依据 换取消费资料的自产应税消费品应以纳税人同类消费品平均价格作为计税依据

销售应税消费品的,为应税消费品的销售数量 进口应税消费品的,为海关核定的应税消费品数量 以应税消费品投资入股的,为加工完成的应税消费品数量 委托加工应税消费品的,为加工完成的应税消费品数量

销售应税消费品的,为应税消费品的销售数量 进口应消费品的为海关核定的应税消费品数量 以应税消费品投资入股的,为应税消费品移送使用数量 委托加工应税消费品的,为加工完成的应税消费品数量

销售应税消费品的,为应税消费品的销售数量 进口应税消费品的为海关核定的应税消费品数量 以应税消费品投资入股的,为加工完成的应税消费品数量 委托加工应税消费品,为加工完成的应税消费品数量

计算每标准条进口卷烟(200支)确定消费税适用比例税率的价格时,消费税税率固定为56% 委托加工应税消费品的,以纳税人收回的应税消费品数量为课税数量 已核定最低计税价格的白酒,销售单位对外销售价格持续上涨或下降时间达到3个月以上的、累计上涨幅度在20%(含)以上的白酒,税务机关重新核定最低计税价格 白酒生产企业销售给销售单位的白酒,生产企业消费税计税价格低于销售单位对外销售价格70%以下的,税务机关应核定消费税最低计税价格 纳税人将应税消费品与非应税消费品以及适用税率不同的应税消费品组成成套消费品销售的,应根据组合产品的销售金额按应税消费品中适用最高税率的消费品税率征税

委托加工的应税消费品,在计算组成计税价格时,加工费应包括受托方代垫辅助材料的实际成本 卷烟批发企业在计算纳税时不得扣除已含的生产环节的消费税税款 纳税人将应税消费品与非应税消费品以及适用税率不同的应税消费品组成成套消费品销售的,应根据组合产制品的销售金额按照应税消费品中适用最高税率的消费税税率征税 白包卷烟按照同牌号规格卷烟的征税类别确定适用税率 从商业企业购进应税消费品连续生产应税消费品,不予扣除外购应税消费品已纳税额