你可能感兴趣的试题

该企业应以转让收入为计税依据计算缴纳营业税 转让该项无形资产形成的企业所得税应纳税所得额为l5万元 转让该项无形资产取得的收入不得作为计提广告费和业务招待费的基数 转让该项无形资产应纳企业所得税2.93万元

境内营业机构的亏损可以用境外营业机构的盈利弥补 一般性税务处理下被合并企业的亏损可以由合并企业弥补 一般性税务处理下被分立企业的亏损不得由分立企业弥补 亏损弥补的年限除另有规定外一般最长不得超过5年

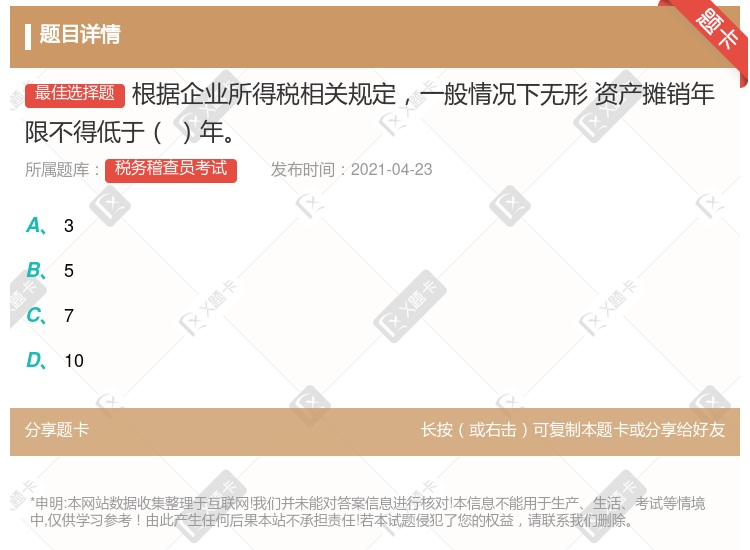

税法中无形资产不包含商誉 自创商誉可以计算摊销费用扣除 外购商誉的支出,在企业整体转让或者清算时,准予扣除 无形资产的摊销年限不得低于10年

自创商誉可以计算摊销费用扣除 无形资产的摊销年限不得低于5年,最长不得长于10年 自行开发的支出已在计算应纳税所得额时扣除的无形资产不得计算摊销费用扣除 外购的无形资产,以购买的价款和不得抵扣的增值税为计税基础

无形资产的摊销,采取直线法计算 无形资产的摊销年限不得低于10年 自创的商誉不得计算摊销费用扣除 自行开发的支出已在计算应纳税所得额时扣除的无形资产,可以计算摊销税前扣除

境外营业机构的亏损可以用境内营业机构的盈利弥补 一般性税务处理下被合并企业的亏损不得由分立企业弥补 一般性税务处理下被分立企业的亏损不得由分立企业弥补 亏损弥补的年限最长不得超过5年 境内营业机构的亏损可以用境外营业机构的盈利弥补

无形资产的摊销,采用直线法摊销年限不得低于10年 外购商誉的支出,在企业整体转让或清算时扣除 作为投资的无形资产,有关合同其约定了使用年限的,可按照约定的使用年限摊销 自创商誉不得计算摊销扣除 通过债务重组方式取得的无形资产,以应收债权和支付的相关税费作为计税基础

未投入使用的厂房 自创商誉 与经营活动无关的无形资产 单独估价作为固定资产入账的土地

税法中无形资产不包含商誉 自创商誉可以计算摊销费用扣除 外购商誉的支出,在企业整体转让或者清算时,准予扣除 无形资产的摊销年限不得低于10年

自创商誉不得计算摊销费用在企业所得税税前扣除 无形资产按照直线法计算的摊销费用,准予在计算应纳税所得额时扣除 外购商誉的支出,在企业整体转让或者清算时,不得在税前扣除 无形资产的摊销年限不得低于5年

境内营业机构的亏损可以用境外营业机构的盈利弥补 一般性税务处理下被合并企业的亏损不得由分立企业弥补 一般性税务处理下被分立企业的亏损不得由分立企业弥补 亏损弥补的年限最长不得超过5年

无形资产的摊销方法采用直线法 自行开发的无形资产,摊销期不得少于5年 没有规定使用年限的,摊销期不得少于10年 作为投资或受让使用的无形资产,在协议、合同中规定有使用年限的,可以按照使用年限分期摊销 自行开发的无形资产,摊销期不得少于10年

自创商誉不得计算摊销费用在企业所得税税前扣除 无形资产按照直线法计算的摊销费用,准予在计算应纳税所得额时扣除 外购商誉的支出,在企业整休转让或者清算时,不得扣除 无形资产的摊销年限不得低于5年

企业在汇总计算缴纳企业所得税时,其境外营业机构的亏损可以抵减境内营业机构的盈利 一般性税务处理下被分立企业的亏损不得由分立企业弥补 企业因以前年度资产损失未在税前扣除而多缴纳的企业所得税税款,可在审批确认年度企业所得税应纳税款中予以抵缴,抵缴不足的,可以在以后年度递延抵缴 企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损 企业某一纳税年度发生的亏损,可以逐年延续弥补,但最长不得超过3年

自创商誉计算的摊销费用 与经营活动无关的无形资产的摊销 企业清算时的外购商誉的支出 自行开发的支出已在计算应纳税所得额时扣除的无形资产摊销