你可能感兴趣的试题

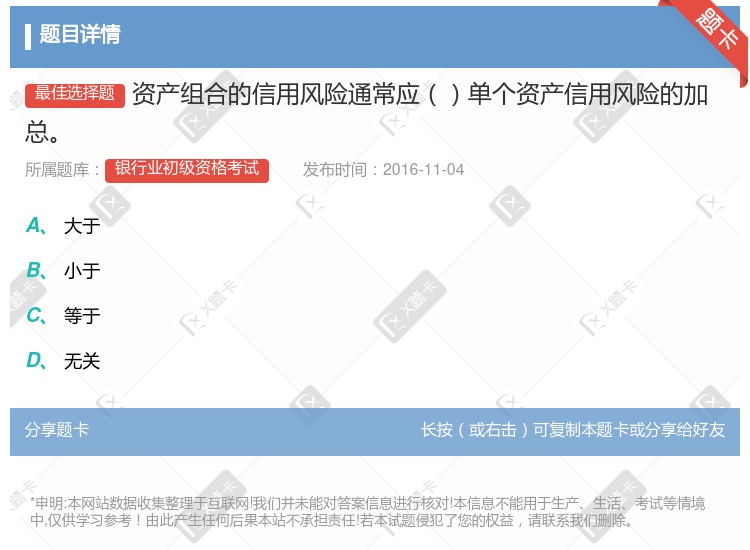

贷款组合的总体风险通常小于单笔贷款信用风险的简单加总 将信贷资产分散于相关性较小的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 将信贷资产分散于负相关的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 相对于单笔贷款业务,贷款组合信用风险识别中应更多地关注系统性风险因素 贷款组合的单笔贷款之间通常存在一定程度的相关性

贷款组合的总体风险通常小于单笔贷款信用风险的简单加总 将信贷资产分散于相关性较小的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 将信贷资产分散于负相关的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 相对于单笔贷款业务,贷款组合信用风险识别中应更多的关注系统性风险因素 贷款组合的单笔贷款之间通常存在一定程度的相关性

贷款组合的总体风险通常小于单笔贷款信用风险的简单加总 将信贷资产分散于相关性较小的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 将信贷资产分散于负相关的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 相对于单笔贷款业务,贷款组合信用风险识别中应更多的关注系统性风险因素 贷款组合的单笔贷款之间通常存在一定程度的相关性

产品集中度风险 信贷资产质量 行业信用风险分布状况 客户资信状况

贷款组合的总体风险通常小于单笔贷款信用风险的简单加总 将信贷资产分散于相关性较小的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 将信贷资产分散于负相关的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 相对于单笔贷款业务,贷款组合信用风险识别中应更多地关注系统性风险因素 贷款组合的单笔贷款之间通常存在一定程度的相关性

贷款组合的总体风险通常小于单笔贷款信用风险的简单加总 将信贷资产分散于相关性较小的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 将信贷资产分散于负相关的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 相对于单笔贷款业务,贷款组合信用风险识别中应更多地关注系统性风险因素 贷款组合的单笔贷款之间通常存在一定程度的相关性

按照评级表述的信用风险总体情况 不同级别、资产池之间的迁徙情况 每个级别、资产池相关风险参数的估值及与预期值的比较情况 内部评级体系的验证结果 监管资本变化及变化原因

各信用等级债的占比 根据组合实际情况合理配置资产的投资期限和比例 单个债券或发行人特定的信用风险 基金所持债券的平均信用等级

贷款组合内的单笔贷款之间一般没有相关性 贷款组合的总体风险通常小于单笔贷款信用风险的简单相加 风险分散化有助于降低商业银行资产组合的整体风险 贷款资产可以过于集中 商业银行在识别和分析贷款组合信用风险时,应当更多地关注系统性风险因素可能造成的影响

Ⅰ、Ⅳ、Ⅴ Ⅱ、Ⅲ、Ⅳ、Ⅴ Ⅰ、Ⅱ、Ⅲ、Ⅳ Ⅰ、Ⅱ、Ⅲ、Ⅴ

银行资产组合的潜在损失水平越高,信用风险经济资本数额越大 银行选定的置信水平越高,信用风险经济资本数额越大 银行选定的置信水平越低,信用风险经济资本数额越大 银行资产组合的潜在损失水平越低,信用风险经济资本数额越大

贷款组合的总体风险通常小于单笔贷款信用风险的简单加总 将信贷资产分散于相关性较小的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 将信贷资产分散于负相关的行业或地区的借款人,有助于降低商业银行资产组合的总体风险 相对于单笔贷款业务,贷款组合信用风险识别中应更多地关注系统性风险因素 贷款组合的单笔贷款之间通常存在一定程度的相关性

各级行应通过监测信贷资产组合层面信用风险指标,及时掌握信用风险整体运行状况及发展趋势 针对信贷资产组合层面监测到的信用风险信号以及风险事件等,各级行应通过风险报告、风险预警等措施,及时控制和化解风险隐患,防范风险蔓延或放大 客户风险信息查询。通过中国银联不良风险信息系统、农业银行贷记卡风险信息系统等查询客户是否存在不良风险信息 客户交易行为分析。通过评分模型、统计分析等工具,对客户信用额度使用状况、用卡频率、交易金额、还款历史、交易渠道、交易商户等进行监测、分析,掌握客户交易行为风险状况