你可能感兴趣的试题

市场高涨时提高基金组合的β值,市场低迷时也提高基金组合的β值 市场高涨时提高基金组合的β值,市场低迷时降低基金组合的β值 市场高涨时降低基金组合的β值,市场低迷时也降低基金组合的β值 市场高涨时降低基金组合的β值,市场低迷时提高基金组合的β值

所谓择时能力是指“时机选择能力” 具有良好择时能力的基金经理能够较为准确地估计市场未来的发展态势,并相应调整投资组合的构成 “T-M模型”是二次回归模型,通过回归的算法来确定基金经理是否具有择时能力 通常,投资者可以从基金定期公布的季报、年报中获知基金的股票仓位及现金比例等信息,对这些信息的分析,有助于判断基金经理的择时能力

通过回归的算法来确定基金经理是否具有择时能力 较为直观 通过分析基金在不同市场环境下现金比例的变化情况来评价基金经理的择时能力 市场繁荣期,基金的现金或低风险、低收益资产的比例较小说明其择时能力较好

在市场上涨之前减少现金并提高组合中权益资产的权重 在市场下跌之前增加现金并降低组合中权益资产的权重 在市场上涨之前增加现金并提高组合中权益资产的权重 在市场下跌之前减少现金并降低组合中权益资产的权重

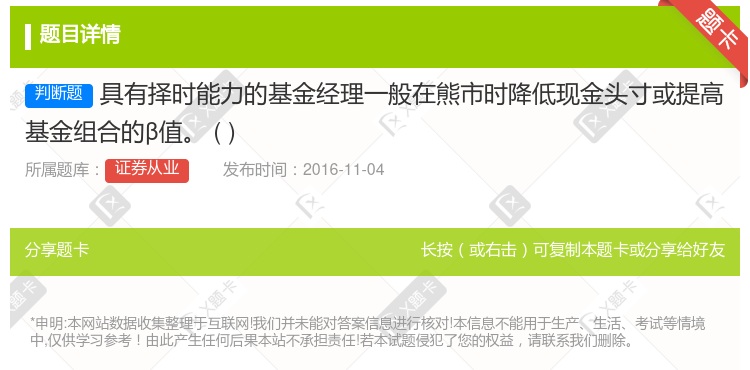

在市场繁荣期,成功的择时能力表现为基金的现金比例或持有的债券比例应该较大;在市场萧条期,基金的现金比例或持有的债券比例应较小 使用成功概率法对择时能力进行评价的一个重要步骤是需要将市场划分为牛市和熊市两个不同的阶段 一个成功的市场选择者,能够在市场处于涨势时提高其组合的p值,而在市场处于下跌时降低其组合的β值 T—M模型和H—M模型只是对管理组合的SML的非线性处理有所不同

提高组合的阿尔法值 降低基金组合的贝塔值 筹集新资金 降低基金的现金持有比例

市场高涨时提高基金组合的β值,市场低迷时也提高基金组合的β值 市场高涨时提高基金组合的β值,市场低迷时降低基金组合的β值 市场高涨时降低基金组合的β值,市场低迷时也降低基金组合的β值 市场高涨时降低基金组合的β值,市场低迷时提高基金组合的β值

市场高涨时提高基金组合的β值,市场低迷时也提高基金组合的β值 市场高涨时降低基金组合的β值,市场低迷时降低基金组合的β值 市场高涨时提高基金组合的β值,市场低迷时降低基金组合的β值 市场高涨时降低基金组合的β值,市场低迷时提高基金组合的β值

市场高涨时提高基金组合的β值,市场低迷时提高基金组合的β值 市场高涨时降低基金组合的β值,市场低迷时降低基金组合的β值 市场高涨时提高基金组合的β值,市场低迷时降低基金组合的β值 市场高涨时降低基金组合的β值,市场低迷时提高基金组合的β值

在市场繁荣期,成功的择时能力表现为基金的现金比例或持有的债券比例应该较大 使用成功概率法对择时能力进行评价的一个重要步骤是需要将市场划分为牛市和熊市两个不同的阶段 一个成功的市场选择者,能够在市场处于涨势时提高其组合的β值,而在市场处于下跌时降低其组合的β值 T-M模型和H-M模型只是对管理组合的SML的非线性处理有所不同

主要有现金比例变化法、成功概率法、二次项法三种方法 现金比例变化法通过回归的算法来确定基金经理是否具有择时能力 二次项法是一个二次回归模型,较为直观 成功概率法将市场划分为牛市和熊市两个不同阶段

在市场繁荣期,成功的择时能力表现为基金的现金比例或持有的债券比例应该较大;在市场萧条期,基金的现金比例或持有的债券比例应较小 使用成功概率法对择时能力进行评价的一个重要步骤是需要将市场划分为牛市和熊市两个不同的阶段 一个成功的市场选择者,能够在市场处于涨势时提高其组合的β值,而在市场处于下跌时降低其组合的β值 T-M模型和H-M模型只是对管理组合的一一SML的非线性处理有所不同