你可能感兴趣的试题

抵免限额为该项所得依照我国税法规定计算的应纳税额 超过抵免限额的部分,可以在以后五个年度内,用每年度抵免限额抵免当年应抵税额后的余额抵补 居民企业从其直接或者间接控制的外国企业分得的来源于中国境外的股息、红利等权益性投资收益,外国企业在境外实际缴纳的所得税税额中属于该项所得负担的部分,可以在抵免限额内抵免 非居民企业在中国境内设立机构、场所,取得发生在中国境外但与该机构、场所有实际联系的应税所得,已在境外缴纳的所得税税额,可以从其当期应纳税额中抵免 抵免限额应该分国分项进行计算

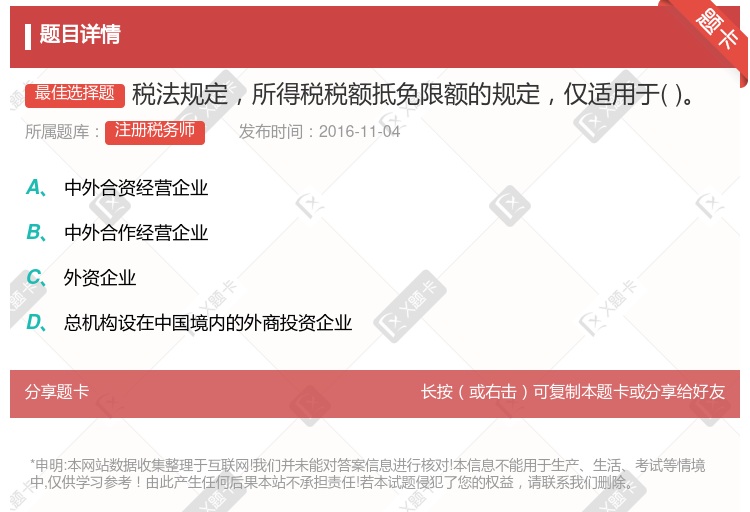

总机构设在中国境内的外商投资企业 外国企业 合伙企业 非法人中外合作经营企业

目前国际上居住国政府可选择采用免税法、抵免法、税收饶让、扣除法和低税法等方法,减除国际重复征税,其中免税法是普遍采用的方法 抵免限额是对跨国纳税人在外国已纳税款进行抵免的限度,此限额以不超过其外国来源所得按照本国税法规定的适用税率计算的应纳税额为限 当跨国纳税人的国外经营活动盈亏并存时,实行分国限额法对居住国有利,采用综合限额法对纳税人有利 超过抵免限额的部分,可以在以后5个年度内,用每年度抵免限额抵免当年应抵税额后的余额进行抵补 可予抵免境外所得税税额是指依据国外相关规定应当缴纳并已实际缴纳的企业所得税性质的税款,不包括错缴的、返还的税款

抵免限额为该项所得依照税法规定计算的应纳税额 超过抵免限额的部分,可以在以后五个年度内,用每年度抵免限额抵免当年应抵税额后的余额抵补 居民企业从其直接或者间接控制的外国企业分得的来源于中国境外的股息、红利等权益性投资收益,外国企业在境外实际缴纳的所得税税额中属于该项所得负担的部分,可以在抵免限额内抵免 非居民企业在中国境内设立机构、场所,取得发生在中国境外但与该机构、场所有实际联系的应税所得,已在境外缴纳的所得税税额,可以从其当期应纳税额中抵免 抵免限额应该分国分项进行计算

超过抵免限额的部分,可以在当年的次年起连续5个年度内抵免 居民企业来源于中国境外的应税所得,已经缴纳的所得税税额,可在抵免限额内抵免 居民企业以间接持股方式持有外国企业10%以上股份,外国企业在境外实际缴纳的所得税税额中属于该项所得负担的部分,可以作为该居民企业的可抵免境外所得税税额 抵免企业所得税税额时,应当提供中国境外税务机关出具的税款所属年度的有关纳税凭证 抵免限额是指来源于境外的所得根据我国企业所得税法规定计算的应纳税额

从维护国家主权的角度考虑,免税法是解决国际重复征税的最佳办法 扣除法,是指居住国对居民纳税人征税时,允许从跨国所得额中扣除已向来源国缴纳的税款;其余额适用居住国所得税税率 直接抵免法适用于解决国际重复征税,间接抵免法适用于解决国际重复征税 限额抵免法,是指居住国对居民纳税人在所得来源国已缴纳的税款所允许抵免的数额,仅限于取自来源国的所得按居住国的税法规定的税率计算的应纳税额

超过抵免限额的部分,可以在当年的次年起连续5个年度内抵免 居民企业来源于中国境外的应税所得,已经缴纳的所得税税额,可在抵免额限额内抵免 居民企业以间接持股方式持有外国企业10%以上股份,外国企业在境外实际缴纳的所得税税额中属于该项所得负担的部分,可以作为该居民企业的可抵免境外所得税税额 抵免企业所得税税额时,应当提供中国境外税务机关出具的税款所属年度的有关纳税凭证 抵免限额应该按实际缴纳的所得税税额抵免

超过抵免限额的部分,可以从当年的次年起连续5个年度内抵免 居民企业来源于中国境外的应税所得,已经缴纳的所得税税额小于抵免限定时,可从当期应纳税额中抵免 居民企业以间接持股方式持有外国企业10%以上股份,外国企业在境外实际缴纳的所得税税额中属于该项所得负担的部分,可以作为该居民企业的可抵免境外所得税税额 抵免企业所得税税额时,应当提供中国境外税务机关出具的税款所属年度的有关纳税凭证 抵免限额是指企业来源于中国境外的所得,依照我国税法规定计算的应纳税额