你可能感兴趣的试题

由于股份公司经济组织形式所引起的对利润和股息的国际重复征税称为法律性国际重复征税 复合税制度所造成的国际重复征税称为经济性国际重复征税 税制性国际重复征税是指不同的征税主体对不同纳税人的同一税源进行的重复征税 国际税收中所指的国际重复征税一般属于法律性国际重复征税

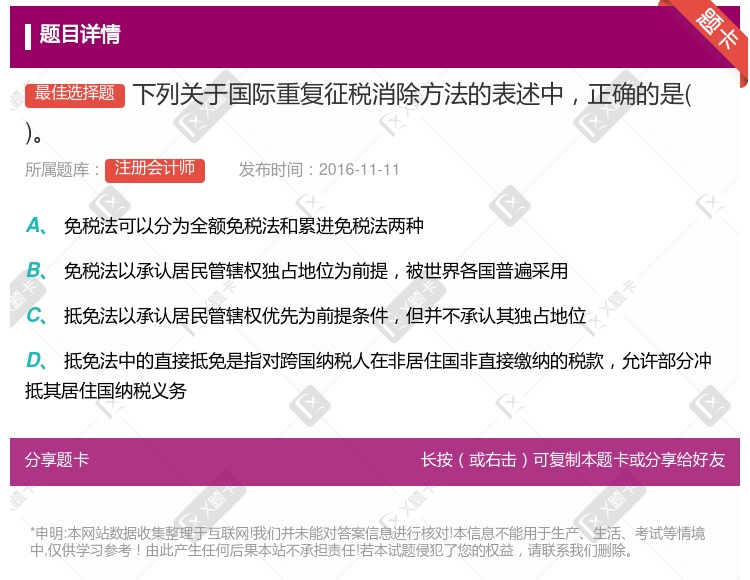

国际税收中所指的国际重复征税一般属于法律性国际重复征税 国际重复征税一般包括法律性国际重复征税、经济性国际重复征税和税制性国际重复征税三种类型 各国行使的税收管辖权的重叠是国际重复征税的根本原因 处理国际重复征税问题所采用的具体方法主要有免税法和抵免法两种,其中免税法是普遍采用的

处理国际重复征税问题主要有免税法和抵免法两种方法 抵免法是普遍采用的 在运用免税法过程中,有时也会增加一项税收饶让的内容 有些国家还选择了扣除法和低税法来解决国际重复征税问题

由于股份公司经济组织形式所引起的国际重复征税是指经济性国际重复征税 税制性国际重复征税是指不同征税主体对不同纳税人的同一税源进行的重复征税 在复合税制度下,一国对同一征税对象只征收一种税 国际税收中所指的国际重复征税一般属于税制性国际重复征税

抵免法是以承认收入来源地管辖权优先地位为前提条件的,来源地管辖权具有独占性 免税法是居住国政府对其居民来源于非居住国的所得额,在一定条件下放弃行使居民管辖权,是以承认来源地管辖权的独占地位为前提的 免税法不承认来源地管辖权的独占地位 抵免法可以有效的消除国际重复征税

在扣除法下,在居住国交纳的税收仅作为费用扣除,无法消除重复征税 免税法即“别国单征,本国放弃” 免税法可以有效避免和消除国际重复征税 抵免法即“别国先征,本国补征”

由于免税法使纳税人只需或主要负担所得来源国的主要税收,因此它可以有效地消除国际重复征税 居住国政府对其居民来自国外的所得全部免予征税,只对其居民的国内所得征税的是全额免税法 抵免法是以承认来源地管辖权的独占地位为前提的 直接抵免法适用于跨国子母公司之间的税收抵免

低税法可以彻底解决重复征税的方法 抵免法是最有效的解决重复征税的方法 扣除法可以彻底解决重复征税的方法 免税法可以彻底解决重复征税的方法

由于股份公司经济组织形式所引起的对利润和股息的国际重复征税称为法律性国际重复征税 复合税制度所造成的国际重复征税称为经济性国际重复征税 税制性国际重复征税是指不同的征税主体对不同纳税人的同一税源进行的重复征税 国际税收中所指的国际重复征税一般属于法律性国际重复征税

复合税制度所造成的的国际重复征税属于税制性国际重复征税 经济性国际重复征税指不同的征税主体对不同的纳税人的不同税源进行的重复征税 税制性国际重复征税是指不同的征税主体对不同的纳税人的同一税源进行的重复征税 法律性国际重复征税指不同的征税主体对相同的纳税人的同一税源进行的重复征税

所有减除国际重复征税的方法,都以承认地域管辖权优先行使为前提 扣除法和低税法都不能彻底消除国际重复征税 免税法是以承认地域税收管辖权独占行使为前提 直接抵免适用于母子公司间的抵免 间接抵免适用于总分公司间的抵免

国际税收中所指的国际重复征税一般属于经济性重复征税 纳税人所得或收益的国际化和各国所得税制的普遍化是产生国际重复征税的前提条件 各国行使的税收管辖权的重叠是国际重复征税的根本原因 国际重复征税一般包括法律性国际重复征税和经济性国际重复两种类型

税收管辖权的问题 加强国际税收合作,防止国际避税和逃税 税收情报交换 避免或消除国际重复征税的问题 避免税收歧视,实行税收无差别待遇

缔结国际税收协定的主要目的是避免有关国家纳税人的国际双重(或多重)征税 目前国际上大量的税收协定是多边的,双边税收协定相对较少 目前国际上最具影响力的两个税收协定范本是“联合国范本”和“OECD范本” 税收饶让不是一种独立的避免国际重复征税的方法,它只是抵免法的附加 当前,世界各国普遍接受地域税收管辖权优先的原则