你可能感兴趣的试题

合并企业在该项企业合并发生时支付的股权支付金额不低于其交易支付总额的80% 合并企业在该项企业合并发生时支付的股权支付金额不低于其交易支付总额的85% 同一控制下且不需要支付对价的企业合并 非同一控制下且不需要支付对价的企业合并

被收购企业的股东取得收购企业股权的计税基础,以收购企业的计税基础确定 被收购企业的股东取得收购企业股权的计税基础,以被收购股权的原有计税基础确定 收购企业取得被收购企业股权的计税基础,以收购企业的原有计税基础确定 收购企业取得被收购企业股权的计税基础,以被收购股权的原有计税基础确定 被收购企业的原有各项资产和负债的计税基础和其他相关所得税事项需调整为与收购企业一致

被合并企业合并前的相关所得税事项不得由合并企业承继 被合并企业未超过法定弥补期限的亏损额不可以结转到合并企业 被合并企业股东取得合并企业股权的计税基础以市场公允价值确定 企业股东在该企业合并发生时取得的股权支付金额不低于其交易支付总额的85%

收购企业购买的股权不低于被收购企业全部股权的75% 企业重组后的连续12个月内不改变重组资产原来的实质性经营活动 具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的 收购企业在该股权收购发生时的股权支付金额不得低于其交易支付总额的75% 企业重组中取得股权支付的原主要股东,在重组后连续12个月内不得转让所取得的股权

取得股权支付的原主要股东,在资产收购后连续12个月内不得转让所取得的股权 受让企业收购的资产不低于转让企业全部资产的85% 受让企业在资产收购发生时的股权支付金额不低于其交易支付总额的50% 资产收购后的连续12个月内不改变收购资产原来的实质性经营活动

被收购企业的股东取得收购企业股权的计税基础,以被收购股权的原有计税基础确定 被收购企业的股东取得收购企业股权的计税基础,以被收购股权的账面价值确定 收购企业取得被收购企业股权的计税基础,以被收购股权的原有计税基础确定 收购企业取得被收购企业股权的计税基础,以被收购股权的账面价值确定 收购企业、被收购企业的原有各项资产和负债的计税基础和其他相关所得税事项保持不变

收购企业购买的股权不低于被收购企业全部股权的75% 企业重组后的连续12个月内不改变重组资产原来的实质性经营活动 具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的 收购企业在该股权收购发生时的股权支付金额不得低于其交易支付总额的85% 企业重组中取得股权支付的原主要股东,在重组后连续12个月内不得转让所取得的股权

企业债务重组确认的应纳税所得额占该企业当年应纳税所得额50%以上,可以在5个纳税年度的期间内,均匀计入各年度的应纳税所得额 企业分立,被分立企业所有股东按原持股比例取得分立企业的股权,分立企业和被分立企业均不改变原来的实质经营活动,且被分立企业股东在该企业分立发生时取得的股权支付金额不低于其交易支付总额的85%,分立企业接受被分立企业资产和负债的计税的基础,以分立企业的原有计税基础确定 在企业吸收合并中,合并后的存续企业性质及适用税收优惠的条件未发生改变的,不再享受合并前该企业剩余期限的税收优惠,其优惠金额按存续企业合并前一年的应纳所得额计算 企业在重组发生前后连续12个月内分步对其资产、股权进行交易,应根据权责发生制原则作为一项企业重组交易进行处理

被收购企业的股东取得收购企业股权的计税基础,以收购企业股权的原有计税基础确定 被收购企业的股东取得收购企业股权的计税基础,以被收购股权的原有计税基础确定 收购企业取得被收购企业股权的计税基础,以收购企业的原有计税基础确定 被收购企业的原有各项资产和负债的计税基础和其他相关所得税事项需调整为与收购企业一致

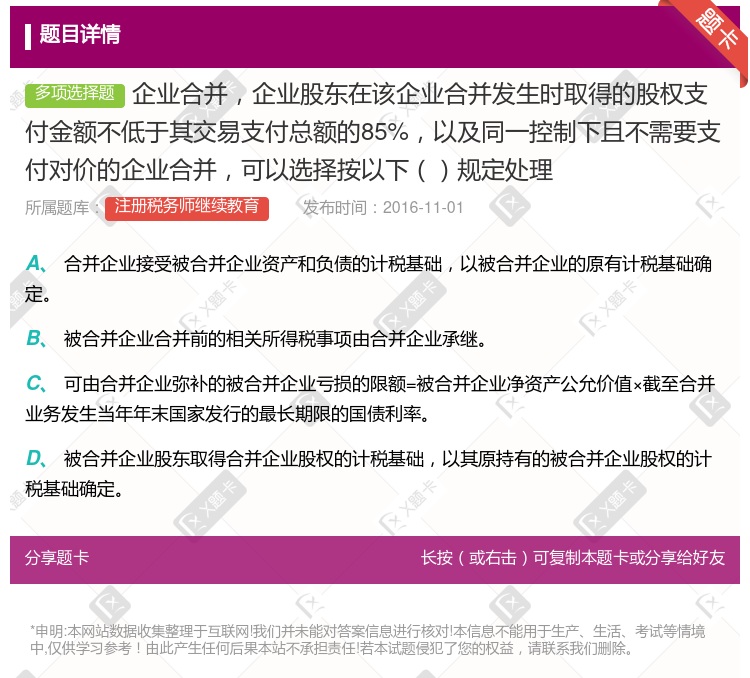

合并企业接受被合并企业资产和负债的计税基础,以被合并企业的原有计税基础确定 被合并企业合并前的相关所得税事项由合并企业承继 可由合并企业弥补的被合并企业亏损的限额=被合并企业净资产公允价值×截至合并业务发生当年年末国家发行的最长期限的国债利率 合并企业取得股权的公允价不大于其自身资产50%的,可以按被合并企业股权的账面价值确认计税基础 被合并企业股东取得合并企业股权的计税基础,以其原持有的被合并企业股权的计税基础确定

具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的 企业重组后的连续6个月内不改变重组资产原来的实质性经营活动 企业重组中取得股权支付的原主要股东,在重组后连续6个月内,不得转让所取得的股权 股权收购,收购企业购买的股权不低于被收购企业全部股权的50%,且收购企业在该股权收购发生时的股权支付金额不低于其交易支付总额的85% 资产收购,受让企业收购的资产不低于转让企业全部资产的75%,且受让企业在该资产收购发生时的股权支付金额不低于其交易支付总额的85%

具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的 企业重组后的连续12个月内不改变重组资产原来的实质性经营活动 股权收购中收购企业购买的股权不低于被收购企业全部股权的75%,且收购企业在该股权收购发生时的股权支付金额不低于其交易支付总额的85% 企业重组中取得股权支付的原主要股东,在重组后连续12个月内,不得转让所取得的股权

收购企业购买的股权不低于被收购企业全部股权的30% 企业重组后的连续12个月内不改变重组资产原来的实质性经营活动 具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的 收购企业在该股权收购发生时的股权支付金额不得低于其交易支付总额的50% 企业重组中取得股权支付的原主要股东,在重组后连续12个月内不得转让所取得的股权

50%;60% 65%;75% 75%;85% 85%;95%

税法上企业重组, 是指企业在日常经营活动以外发生的法律结构或经济结构重大改变的交易, 包括企业法律形式改变、 债务重组、 股权收购、 资产收购、 合并、 分立等 企业合并, 企业股东在该企业合并发生时取得的股权支付金额不低于其交易支付总额的 85%, 以及同一控制下且不需要支付对价的企业合并, 被合并企业合并前的相关所得税事项不应当由合并企业承继 企业债务重组, 以非货币资产清偿债务, 应当分解为转让相关非货币性资产、 按非货币性资产公允价值清偿债务两项业务, 确认相关资产的所得或损失 股权收购, 收购企业购买的股权不低于被收购企业全部股权的 75%, 且收购企业在该股权收购发生时的股权支付金额不低于其交易支付总额的 85%, 被收购企业的股东取得收购企业股权的计税基础, 以被收购股权的原有计税基础确定

资产收购后的连续12个月内不改变收购资产原来的实质性经营活动 受让企业在资产收购发生时的股权支付金额不低于其交易支付总额的75% 被合并企业合并前的相关所得税事项由合并企业承继 可由合并企业弥补的被合并企业亏损的限额=被合并企业净资产公允价值×截至合并业务发生当年年末国家发行的最长期限的国债利率 受让企业收购的资产不低于转让企业全部资产的85%

企业发生债权转股权业务,对债务清偿和股权投资两项业务暂不确认有关债务清偿所得或损失 资产收购,受让企业收购的资产不低于转让企业全部资产的75%,且受让企业在该资产收购发生时的股权支付金额不低于其交易支付总额的85%,转让企业取得受让企业股权的计税基础,可以以被转让资产的原有计税基础确定 合并企业接受被合并企业资产和负债的计税基础,以被合并企业的原有计税基础确定 企业债务重组确认的应纳税所得额占该企业当年应纳税所得额30%以上,可以在5个纳税年度的期间内,均匀计入各年度的应纳税所得额

合并企业接受被合并企业资产和负债的计税基础,以被合并企业的原有计税基础确定 被合并企业合并前的相关所得税事项由合并企业承继 可由合并企业弥补的被合并企业亏损的限额=被合并企业净资产公允价值×截至合并业务发生当年年末国家发行的最长期限的国债利率 被合并企业股东取得合并企业股权的计税基础,以其原持有的被合并企业股权的计税基础确定

企业发生的债权转股权业务,按照清偿债务和股权投资两项业务处理,确定债务清偿所得 股权收购企业购买的股权不低于被收购企业全部股权的75%,且收购企业在该股权收购发生时的股权支付金额不低于其交易支付总额的85%的,被收购企业的股东取得收购企业股权的计税基础按照公允价值确定 收购企业取得被收购企业股权的计税基础,以被收购股权的原有计税基础确定 被收购企业发生的未超过法定弥补期限的亏损由收购企业承继