你可能感兴趣的试题

再投资退税额=再投资额/(1-原实际适用的企业所得税税率和地方所得税税率之积)×原实际适用的企业所得税税率×退税税率 再投资退税额=再投资额/(1-原实际适用的企业所得税税率和地方所得税税率之积)×原实际适用的企业所得税税率 再投资退税额=再投资额/(1-原实际适用的企业所得税税率和地方所得税税率之和)×原实际适用的企业所得税税率×退税税率 再投资退税额=再投资额/(1-原实际适用的企业所得税税率和地方所得税税率之和)×原实际适用的地方所得税税率×退税税率 再投资退税额=再投资额/(1-原实际适用的企业所得税税率)×原实际适用的企业所得税税率

一律从低适用退税率 平均计算退税率 统一适用13%退税率 不予退税

适用不同退税率的货物劳务,未分开报关、核算或划分不清的,应从高适用退税率 适用不同退税率的货物劳务,未分开报关、核算或划分不清的,应从低适用退税率 适用不同退税率的货物劳务,未分开报关、核算或划分不清的,应按照货物劳务的比例,适用加权平均退税率 适用不同退税率的货物劳务,未分开报关、核算或划分不清的,其退税率为零

外贸企业从小规模纳税人购进的出口货物,取得增值税专用发票的,退税率按照增值税专用发票上的税率和出口货物退税率孰低的原则确定 报关出口的货物劳务(保税区及经保税区出口除外),货物离境时海关出具的出境货物备案清单上注明的出口日期为准 非报关出口的货物劳务、跨境应税行为,以货物离境时间为准 出口企业委托加工修理修配货物,其加工修理修配费用的退税率,为出口货物的退税率 适用不同退税率的货物劳务,应分开报关、核算并申报退(免)税,未分开报关、核算或划分不清的,从低适用退税率

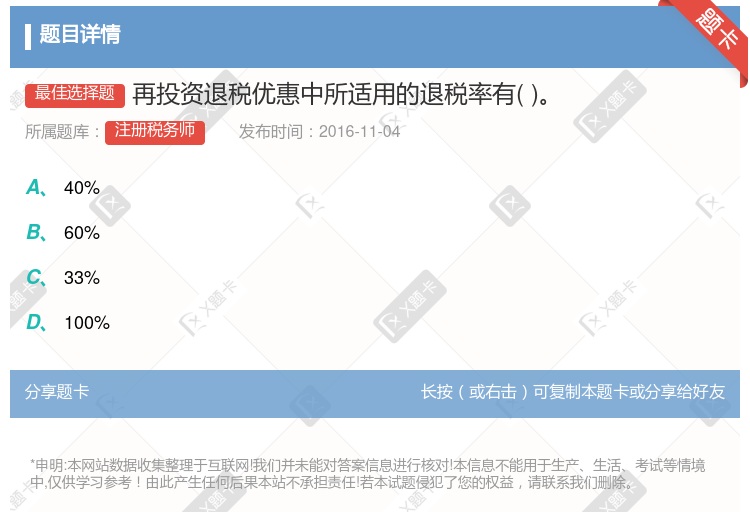

在中国境内直接再投资举办、扩建产品出口企业 在中国境内直接再投资举办先进技术企业 新举办的产品出口企业,自生产、经营起3年内没有达到产品出口企业标准,应当退回已退税款的60% 新举办的先进技术企业,自生产、经营起2年内没有被继续认定为先进技术企业的,应当退回已退税款的40%

出口报关单上申报日期 出口报关单上出口日期 总局决定调整退税率的日期 退税率文库发布日期

再投资退税额=再投资额÷(1-原实际适用的企业所得税税率和地方所得税税率之积)×原实际适用的企业所得税税率×退税率 再投资退税额=再投资额÷(1-原实际适用的企业所得税税率和地方所得税税率之积)×原实际适用的企业所得税税率 再投资退税额=再投资额÷(1-原实际适用的企业所得税税率和地方所得税税率之和)×原实际适用的企业所得税税率×退税率 再投资退税额=再投资额÷(1-原实际适用的企业所得税税率和地方所得税税率之和)×原实际适用的企业所得税税率

原适用16%税率的,税率调整为13% 原适用10%税率的,税率调整为9% 纳税人购进农产品,原适用10%扣除率的,扣除率调整为9% 原适用10%税率且出口退税率为10%的出口货物、跨境应税行为, 出口退税率调整为9% 原适用16%税率且出口退税率为16%的出口货物劳务,出口退税率调整为 1 0%

退税币种为人民币 应退增值税额=退税物品销售发票金额(不含增值税)x退税率 境外旅客在退税商店购买退税物品后,需要申请退税的,应当向退税商店索取境外旅客购物离境退税申请单和销售发票 可以任意选择现金退税或者银行转账方式退税 境外旅客购物离境退税物品适用13%税率的,退税率为9%

出口企业应将不同税率的货物分开核算和申报,凡划分不清的,一律从低适用退税率计算退免税 我国没有调整过出口货物的退税率 适用不同退税率的货物劳务,应分开报关、核算并申报退(免)税,未分开报关、核算或划分不清的,从低适用退税率 出口企业应将不同税率的货物分开核算和申报,凡划分不清的,一律从高适用退税率计算退免税

由税务机关核定不同出口货物的数量,分别确定各自的退税率 从高适用退税率 从低适用退税率 甲企业当月所有货物均不得办理退税

再投资退税额=再投资额÷(1-原实际适用的企业所得税税率和地方所得税税率之积)×原实际适用的企业所得税税率×退税率 再投资退税额=再投资额÷(1-原实际适用的企业所得税税率和地方所得税税率之积)×原实际适用的企业所得税税率 再投资退税额=再投资额÷(1-原实际适用的企业所得税税率和地方所得税税率之和)×原实际适用的企业所得税税率×退税率 再投资退税额=再投资额÷(1-原实际适用的企业所得税税率和地方所得税税率之和)×原实际适用的地方所得税税率×退税率 再投资退税额=再投资额÷(1-原实际适用的企业所得税税率)×原实际适用的企业所得税税率