你可能感兴趣的试题

增值税专用发票上的税率 出口货物退税率 增值税专用发票上的税率和出口货物退税率较低者 增值税专用发票上的税率和出口货物退税率较高者

外贸企业从小规模纳税人购进的出口货物,取得增值税专用发票的,退税率按照增值税专用发票上的税率和出口货物退税率孰低的原则确定 报关出口的货物劳务(保税区及经保税区出口除外),货物离境时海关出具的出境货物备案清单上注明的出口日期为准 非报关出口的货物劳务、跨境应税行为,以货物离境时间为准 出口企业委托加工修理修配货物,其加工修理修配费用的退税率,为出口货物的退税率 适用不同退税率的货物劳务,应分开报关、核算并申报退(免)税,未分开报关、核算或划分不清的,从低适用退税率

当期应免抵退税额=当期出口货物离岸价×外汇人民币牌价×出口货物退税率 当期应免抵退税额=当期出口货物离岸价×外汇人民币牌价×出口货物退税率—当期免抵退税抵减额 当期应免抵退税额=当期出口货物离岸价×外汇人民币牌价×出口货物退税率—当期免抵退税抵减额-当期应退税额 应免抵退税额=当期出口货物离岸价×外汇人民币牌价×出口货物退税率—当期免抵退税抵减额-当期免抵税额

应退税额=出口货物数量×加权平均进价×税率 应退税额= 出 口 货 物数量×加权平均进价×退税率 应退税额=出口货物销售额×退税率 应退税额=出口货物数量×(售价-加权平均进价) ×退税率

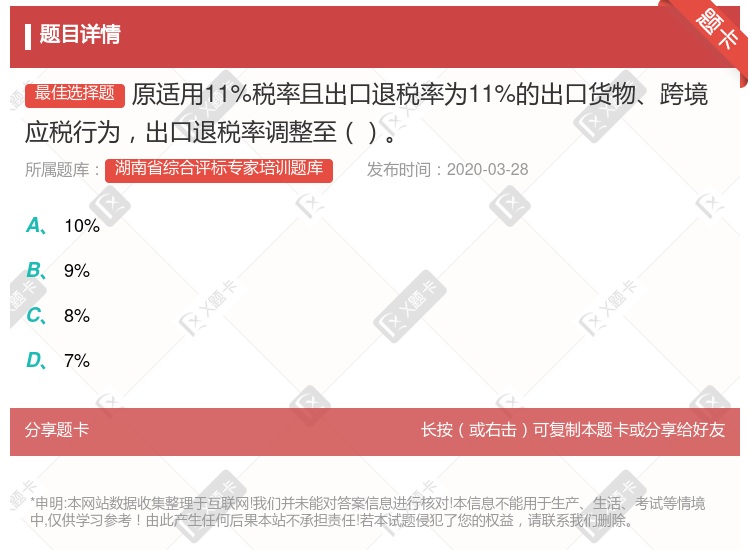

原适用16%税率的,税率调整为13% 原适用10%税率的,税率调整为9% 纳税人购进农产品,原适用10%扣除率的,扣除率调整为9% 原适用10%税率且出口退税率为10%的出口货物、跨境应税行为, 出口退税率调整为9% 原适用16%税率且出口退税率为16%的出口货物劳务,出口退税率调整为 1 0%

购进原材料的退税率 加工费发票的税率 出口货物的退税率 出口货物的征税率

购进时已按调整前税率征收增值税的执行调整后的出口退税率 购进时已按调整后税率征收增值税的执行调整前的出口退税率 购进时已按调整后税率征收增值税的执行调整后的出口退税率 购进时已按调整前税率征收增值税的执行调整前的出口退税率 无论购进时的税率是调整前还是调整后的均执行调整后的出口退税率

出口企业应将不同税率的货物分开核算和申报,凡划分不清的,一律从低适用退税率计算退免税 我国没有调整过出口货物的退税率 适用不同退税率的货物劳务,应分开报关、核算并申报退(免)税,未分开报关、核算或划分不清的,从低适用退税率 出口企业应将不同税率的货物分开核算和申报,凡划分不清的,一律从高适用退税率计算退免税

小规模纳税人征收率 简易办法实际执行的征收率 出口货物的出口退税率 增值税专用发票上的税率和出口货物退税率较低者

由税务机关核定不同出口货物的数量,分别确定各自的退税率 从高适用退税率 从低适用退税率 甲企业当月所有货物均不得办理退税