你可能感兴趣的试题

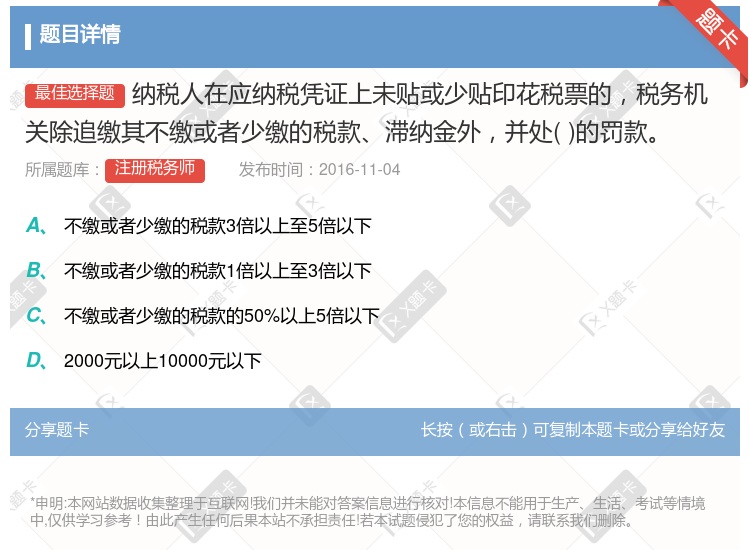

已贴用的印花税票揭下重用造成未缴或少缴印花税的,情节严重的会涉及刑事责任 在应纳税凭证上未贴或者少贴印花税票的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款、滞纳金50%以上5倍以下的罚款 伪造印花税票的,情节严重但尚不构成犯罪的,处以1万元以上5万元以下的罚款 按期汇总缴纳印花税的纳税人,超过税务机关核定的纳税期限缴纳税款的,撤销其汇缴许可证 已粘贴在应税凭证上的印花税票未注销或者未画销的,由税务机关责令改正即可

税务机关追缴其不缴、少缴的税款 税务机关同时追缴其滞纳金 并处50%以上,5倍以下罚款 也可以处50%以上,5倍以下罚款

印花税一般实行就地纳税 对国家政策性银行记载资金的账簿,凡一次贴花数额较大,难以承受的,经当地税务机关核准,可在3年内分次贴花 印花税票应粘贴在应纳税凭证上,并由税务机关在每枚税票骑缝处盖戳注销 纳税人在应纳税凭证上未贴或少贴印花税票的,税务机关除责令其补贴外,可处以应补贴印花税票金额1~10倍罚款

伪造印花税票,情节严重的 在应纳税凭证上未贴或者少贴印花税票 已贴用的印花税票揭下重用,情节严重的 已粘贴在应税凭证上的印花税票未注销或者未画销

纳税人在应纳税凭证上未贴或者少贴印花税票的,税务机关除责令其补贴印花税票外,可处以应贴印花税票金额4~6倍的罚款 对纳税人不按规定注销或画销已贴用的印花税票的,税务机关可处以未注销或未画销印花税票金额1-3倍的罚款 纳税人把贴用的印花税票揭下重用,税务机关可处以重用印花税票金额5倍或者2000元以上10000元以下的罚款 对伪造印花税票的,由税务机关提请司法机关依法追究刑事责任 纳税人按规定注销或画销已贴用的印花税票的,税务机关应给予印花税票金额1~2倍的奖励

已粘贴在应税凭证上的印花税票未注销或者未画销的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或少缴的税款50%以上5倍以下罚款 已贴用的印花税票揭下重用造成未缴或少缴印花税的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或少缴的税款50%以上3倍以下罚款 伪造印花税票的,由税务机关责令改正,处伪造印花税票的数额50%以上3倍以下罚款 按期汇总缴纳印花税的纳税人,超过规定期限未缴或少缴印花税款的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或少缴的税款50%以上5倍以下罚款 在应纳税凭证上未贴或少贴印花税票的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或少缴的税款50%以上5倍以下的罚款

印花税在书立、领受时纳税 凡多贴印花税票者,不得申请退税或者抵扣 印花税票应粘贴在应纳税凭证上,并由税务机关在每枚税票骑缝处盖戳注销 纳税人在应纳税凭证上未贴或少贴印花税票的,税务机关除责令其补贴外,可以处以应补贴印花税票金额1~3倍的罚款。

印花税一般实行就地纳税 对国家政策性银行记载资金的账簿,凡一次贴花数额较大,难以承受的,经当地税务机关核准,可在三年内分次贴花 印花税票应粘贴在应纳税凭证上,并由税务机关在每枚税票骑缝处盖戳注销 纳税人在应纳税凭证上未贴或少贴印花税票的,税务机关除责令其补贴外,可处以应补贴印花税票金额1-3倍罚款

已粘贴在应税凭证上的印花税票未注销或者未画销 在应纳税凭证上未贴或者少贴印花税票 已贴用的印花税票揭下重用,情节严重的 伪造印花税票,情节严重的

印花税在书立、领受时纳税 凡多贴印花税票者,不得申请退税或者抵用 印花税票应粘贴在应纳税凭证上,并由税务机关在每枚税票骑缝处盖截注销 纳税人在应纳税凭证上未贴或少贴印花税票的,税务机关除责令其补贴外,可处以应补贴印花税票金额1~3倍的罚款

50%以上5倍以下 50%以上3倍以下 1倍以上5倍以下 1倍以上3倍以下

伪造印花税票的,由税务机关责令改正,处以2000元以上1万元以下的罚款;情节严重的,处以1万元以上5万元以下的罚款;构成犯罪的,依法追究刑事责任 纳税人未对纳税凭证妥善保存的,由税务机关责令限期改正,可处以2000元以下的罚款;情节严重的,处以2000元以上3万元以下的罚款 在应纳税凭证上未贴或者少贴印花税票的或者已粘贴在应税凭证上的印花税票未注销或者未划销的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款50%以上5倍以下的罚款 已贴用的印花税票揭下重用造成未缴或少缴印花税的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款50%以上5倍以下的罚款;构成犯罪的,依法追究刑事责任