你可能感兴趣的试题

采用生产型增值税 减税的存在 法定增值额大于理论增值额 出口退税不彻底

重复征税无法消除 减少财政收入 不符合税收中性原则 转入产品价值的部分没有合法的外购凭证

选用会计折旧的方法不同 对外购固定资产的处理方法不同 适用的增值税税率不同 增值税征税对象的不同

重复征税无法消除 减少财政收入 不符合税收中性原则 给凭发票扣税的计税方法带来困难

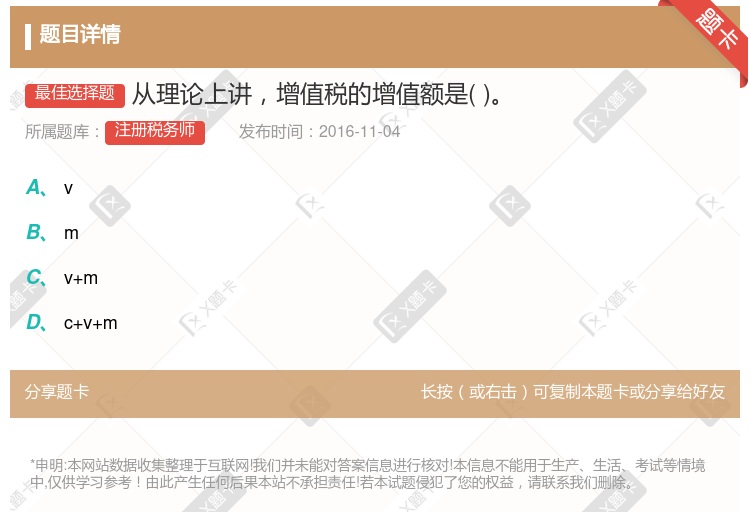

生产型增值税的课税基数大体相当于国民生产总值的统计口径,不允许扣除任何外购固定资产的价款,其法定增值额=理论增值额,从理论上讲是一种标准的增值税 收入型增值税的课税基数相当于国民收入部分,外购固定资产价款只允许扣除当期计入产品价值的折旧费部分,其法定增值额大于理论增值额,缺点是没有逐笔对应的外购凭证,计算存在难度 消费型增值税课税基数仅限于消费资料价值的部分,允许将当期购入的固定资产价款一次全部扣除,其优点是凭票扣税,便于操作管理,最能体现增值税优越性,缺点是购进固定资产的当期因扣除额大大增加而减少财政收入 我国自2013年8月1日起全面实施消费型增值税

生产和流通的各个环节所创造的增值额之和,就是该项货物的最终销售额 增值税一般要直接以增值额作为计税依据 实行增值税的国家,据以征税的法定增值额都与理论上的增值额一致,即V+M 债转股企业将货物转让的,免征增值税

便于凭发票扣税的规范管理 法定增值税大于理论增值额 法定增值额小于理论增值额 直接以增值额作为计税依据

增值税不重复征税,具有中性税收的特征 增值税税基广阔,具有征收的普遍性和连续性 增值税逐环节征税,逐环节扣税 增值税税负具有转嫁性 实行增值税的国家,据以征税的增值额都是理论上的增值额

生产性增值税,其法定政治额大于理论上那个的增值额 2009年,我国增值税由过去的生产子女改变为消费型 消费型增值税是标准增值税类型 收入型增值税的法定增值额相当国民收入

消费型增值税是一种标准的增值税 收入型增值税的法定增值额大于理论增值额 生产型增值税不利于鼓励投资,但可以保证财政收入 消费型增值税给凭发票扣税的计算方法带来困难

消费型增值税是一种标准的增值税 收入型增值税的法定增值额小于理论增值额 生产型增值税不利于鼓励投资, 但可以保证财政收入 消费型增值税给凭发票扣税的计算方法带来困难

增值税一般不直接以增值额为计税依据 实行增值税的国家,据以征税的增值税都是一种法定的增值额,而非理论上的增值额 法定增值额大于理论增值额 实行增值税的国家都在本国税制中规定法定增值额 增值额这个概念从实际角度考虑,具有现实意义

生产和流通的各个环节所创造的增值额之和,就是该项货物的最终销售价值 实行增值税的国家,据以征税的增值额都是理论上的增值额 增值税一般要直接以增值额作为计税依据 增值税是一种只就未税流转额征税的新型流转税 增值税属于间接税

生产型增值税的课税基数大体相当于国民生产总值的统计口径,不允许扣除任何外购固定资产的价款,其法定增值额=理论增值额,从理论上讲是一种标准的增值税 收入型增值税的课税基数相当于国民收入部分,外购固定资产价款只允许扣除当期计入产品价值的折旧费部分,其法定增值额大于理论增值额,缺点是没有逐笔对应的外购凭证,计算存在难度 消费型增值税课税基数仅限于消费资料价值的部分,允许将当期购入的固定资产价款一次全部扣除,其优点是凭票扣税,便于操作管理,最能体现增值税优越性,缺点是购进固定资产的当期因扣除额大大增加而减少财政收入 我国自2013年8月1日起全面实施消费型增值税