你可能感兴趣的试题

收购企业取得被收购企业股权的计税基础,以被收购股权的原有计税基础确定 被收购企业的股东取得收购企业股权的计税基础,以被收购股权的原有计税基础确定 收购企业取得股权的计税基础,以公允价值为基础确定 收购企业、被收购企业的原有各项资产和负债的计税基础和其他相关所得税事项保持不变

本期递延所得税资产发生额不一定会影响本期所得税费用 企业应将所有应纳税暂时性差异确认为递延所得税负债 企业应将所有可抵扣暂时性差异确认为递延所得税资产 负债账面价值大于计税基础产生可抵扣暂时性差异 资产账面价值大于计税基础产生应纳税暂时性差异

收入的计税基础和资产的计税基础 资产的计税基础和负债的计税基础 负债的计税基础和利润的计税基础 利润的计税基础和收入的计税基础

合并企业应按原有计税基础确定接受被合并企业各项资产和负债的计税基础 被合并企业及其股东都应按清算进行所得税处理 被合并企业的亏损不得在合并企业结转弥补 合并企业应按公允价值确定接受被合并企业各项资产和负债的计税基础 被合并企业的亏损可以在合并企业结转弥补,但是有限额的规定

资产的账面价值大于计税基础时,应确认递延所得税负债 负债的账面价值小于计税基础时,应确认递延所得税资产 资产负债表上资产和负债的账面价值和计税基础的差额都是暂时性差异 当期的所得税和递延所得税都记入当期的所得税费用

递延所得税资产和递延所得税负债的计量,应当反映资产负债表日企业预期收回资产或清偿负债方式的纳税影响,即在计量递延所得税资产和递延所得税负债时,应当采用与收回资产或清偿债务的预期方式相一致的税率和计税基础 在计量递延所得税资产和递延所得税负债时,应当采用当日的税率和计税基础,不能采用与收回资产或清偿债务的预期方式相一致的税率和计税基础 企业不应当对递延所得税资产和递延所得税负债进行折现 当折现率发生变化时,企业应当对递延所得税资产和递延所得税负债进行折现

资产的账面价值大于计税基础时,应确认递延所得税负债 负债的账面价值小于计税基础时,应确认递延所得税资产 资产负债表上资产和负债的账面价值和计税基础的差额都是暂时性差异 当期的所得税和递延所得税都记入当期的所得税费用

被收购方不确认股权、资产转让所得或损失 收购方取得股权的计税基础应以原账面净值为基础确定 收购方取得资产的计税基础应以原账面净值为基础确定 被收购企业的相关所得税事项原则上保持不变

企业采用资产负债表债务法核算所得税 企业应该对所有的资产和负债计算账面价值 企业应该对所有的资产和负债计算计税基础 企业利润表中的所得税费用仅包括应交所得税的金额

被合并企业股东应按清算进行所得税处理 合并企业应按账面净值确定接受被合并企业各项资产的计税基础 分立企业应按原计税基础确认接受资产的计税基础 企业分立相关企业的亏损允许三年内相互结转弥补

收购企业取得被收购企业股权的计税基础,以被收购股权的原有计税基础确定 收购企业原有各项资产和负债的计税基础和其他相关所得税事项保持不变 被收购企业原有各项资产和负债的计税基础和其他相关所得税事项保持不变 被收购企业的股东取得收购企业股权的计税基础,以被收购股权的原有计税基础确定

被收购企业应确认资产转让所得或损失 被收购企业原有的各项资产和负债应保持不变 被收购企业的相关所得税事项原则上应保持不变 收购企业取得资产的计税基础应以公允价值为基础确定 收购企业取得资产的计税基础应以被收购资产的原有计税基础确定

本期递延所得税资产发生额不一定会影响本期所得税费用 企业应将所有应纳税暂时性差异确认为递延所得税负债 企业应将所有可抵扣暂时性差异确认为递延所得税资产 资产账面价值大于计税基础产生应纳税暂时性差异 负债账面价值大于计税基础产生可抵扣暂时性羞异

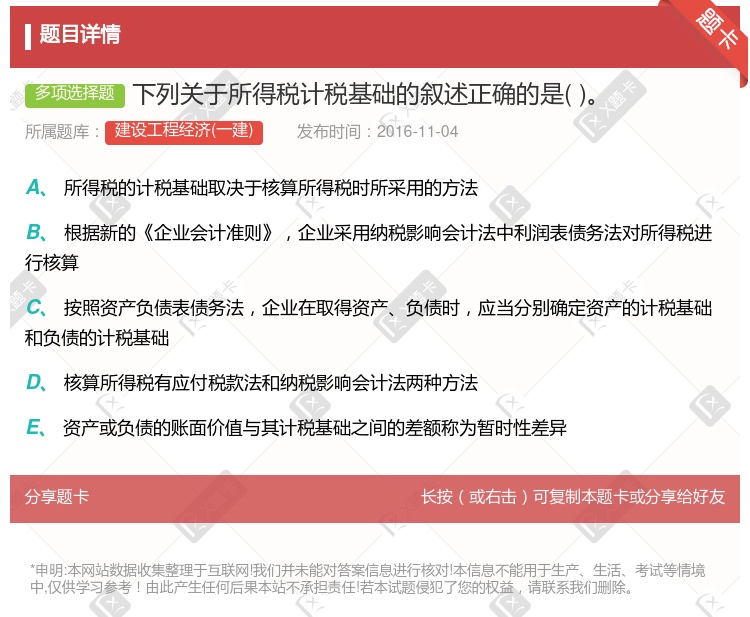

资产或负债的账面价值与其计税基础之间的差额称为暂时性差异 资产的账面价值大于其计税基础的,产生应纳税暂时性差异 资产的账面价值小于其计税基础的,产生应纳税暂时性差异 负债的账面价值小于其计税基础的,产生可抵扣暂时性差异 E。负债的账面价值大于其计税基础的,产生可抵扣暂时性差异

合并企业接受被合并企业资产和负债的计税基础,以被合并企业资产和负债的原有计税 基础确定 被合并企业的股东取得合并企业股权的计税基础,以其原持有的被合并企业股权的计税基础确定 被合并企业及其股东均应当按清算进行所得税处理 被合并企业合并前的相关所得税事项由合并企业承继

资产或负债的账面价值与其计税基础之间的差额称为暂时性差异 资产的账面价值大于其计税基础的,产生应纳税暂时性差异 资产的账面价值小于其计税基础的,产生应纳税暂时性差异 负债的账面价值小于其计税基础的,产生可抵扣暂时性差异

E。负债的账面价值大于其计税基础的,产生可抵扣暂时性差异

被合并企业股东应按清算进行所得税处理 合并企业应按账面净值确定接受被合并企业各项资产的计税基础 分立企业应按原计税基础确认接受资产的计税基础 企业分立相关企业的亏损允许三年内相互结转弥补

资产负债表债务法较为完全地体现了资产负债观,在所得税的会计核算方面贯彻了资产、负债的界定 当资产的账面价值大于计税基础时,产生可抵减未来期间应纳税所得额的因素,应确认递延所得税资产 当一项资产的账面价值大于其计税基础时,增加未来期间的应纳税所得额及应交企业所得税,应确认递延所得税负债 某资产的计税基础代表的是在特定期间内,该资产按照税法规定可以税前扣除的金额

资产的账面价值小于计税基础的差异 递延所得税资产和递延所得税负债的差异 负债的账面价值大于计税基础的差异 资产的账面价值大于计税基础的差异

被收购方应确认资产的转让所得或损失 收购方取得资产的计税基础应以公允价值为基础确定 被收购企业的相关所得税事项原则上保持不变 受让方取得转让企业资产的计税基础以被转让资产的原有计税基础确定