你可能感兴趣的试题

实行从价定率办法计算应纳税额的应税消费品连同包装销售的,无论包装物是否单独计价,均应并入应税消费品的销售额中缴纳消费税 对于出租出借包装物收取的押金和包装物已作价随同应税产品销售,又另外加收的押金,因逾期未收回包装物而没收的部分,不并入应税消费品的销售额中缴纳消费税 随同产品销售但单独计价的包装物,其收入记入”其他业务收入”科目。因此,应缴纳的消费税应记入“税金及附加”科目 随同产品销售且不单独计价的包装物,其收入随同所销售的产品一起计入产品销售收入。因此,因包装物销售应缴的消费税与因产品销售应缴的消费税应一同记入“税金及附加”科目

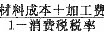

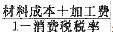

自产自用应税消费品应纳税额的计算中,有同类消费品的销售价格的,应纳税额计算公式为:应纳税额= ×适用税率 委托加工应税消费品应纳税额中,有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=同类消费品销售单价×委托加工数量×适用税率 委托加工应税消费品应纳税额中,没有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=

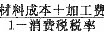

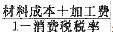

×适用税率 委托加工应税消费品应纳税额中,有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=同类消费品销售单价×委托加工数量×适用税率 委托加工应税消费品应纳税额中,没有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额= ×适用税率 进口税消费品应纳税额的计算中,进口的应税消费品,实行从价定率办法计算应纳税额的,其应纳税额计算公式为:应纳税额=

×适用税率 进口税消费品应纳税额的计算中,进口的应税消费品,实行从价定率办法计算应纳税额的,其应纳税额计算公式为:应纳税额= 进口应税消费品应纳税额计算中,依据确定的进口卷烟消费税适用比例税率的,其应纳消费税税额=

进口应税消费品应纳税额计算中,依据确定的进口卷烟消费税适用比例税率的,其应纳消费税税额= ×进口卷烟消费税适用比例税率+消费税定额税

×进口卷烟消费税适用比例税率+消费税定额税

如果包装物单独作价核算,则不并入应税消费品的销售额中征收消费税 除酒类产品外,如果包装物不作价而是收取押金,且单独核算又未过期,包装物押金不并入应税消费品的销售额中征税 对因逾期未收回的包装物不再退还的和已收取1年以上的押金,应并入应税消费品的销售额征税 对既作价又另外收取的包装物押金,凡在规定期限内不予退还的,均应计入应税消费品的销售额征税

实行从价定率办法计算应纳税额的应税消费品连同包装物销售的,且其包装物单独计价 包装物不作价随同消费品销售,除了消费品售价之外,还收取包装物的押金 逾期未收回的消费品包装物押金 作价随同消费品销售,并且又分别收取押金的包装物押金,纳税人在规定的期限内不予以退还的 已收取一年以上的押金

有从量定额计征和从价定率计征两种计税办法 应税消费品的销售额包括销售应税消费品从购买方收取的全部价款和价外费用 价外费用包括向购买方收取的增值税税款 价外费用包括包装物租金 价外费用不包括包装物租金

关税完税价格 消费品价格 组成计税价格 同类商品国内市场零售价格

关税完税价格 消费品价格 组成计税价格 同类商品国内市场零售价格

全部价款 全部价款和价外费用 全部价款和预付款 全部价款和代垫款项

从价计征时,应纳税额=销售额×消费税税率 从量计征时,应纳税额=销售数量×单位税额 实行复合计税办法计算的应纳税额=销售数量×定额税率+销售额×税率,卷烟和酒类都适用于复合计税办法 销售应税消费品的,课税数量为应税消费品的生产数量

对因逾期来收回的包装物不再退还的和已收取1年以上的押金,应并入应税消费品的销售额征税 对既作价又另外收取的包装物押金,凡在规定期限内不予退还的,均应计入应税消费品的销售额征税 如果包装物单独作价核算,则不并入应税消费品的销售额中征收消费税 除酒类产品外,如果包装物不作价而是收取押金,且单独核算又未过期,包装物押金不并入应税消费品的销售额中征税

关税完税价格 消费品价格 组成计税价格 同类商品价格

自产自用应税消费品应纳税额的计算中,有同类消费品的销售价格的,应纳税额计算公式为:应纳税额= ×适用税率 委托加工应税消费品应纳税额中,有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=同类消费品销售单价×委托加工数量×适用税率 委托加工应税消费品应纳税额中,没有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=

×适用税率 委托加工应税消费品应纳税额中,有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=同类消费品销售单价×委托加工数量×适用税率 委托加工应税消费品应纳税额中,没有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额= ×适用税率 进口税消费品应纳税额的计算中,进口的应税消费品,实行从价定率办法计算应纳税额的,其应纳税额计算公式为:应纳税额=

×适用税率 进口税消费品应纳税额的计算中,进口的应税消费品,实行从价定率办法计算应纳税额的,其应纳税额计算公式为:应纳税额= 进口应税消费品应纳税额计算中,依据确定的进口卷烟消费税适用比例税率的,其应纳消费税税额=

进口应税消费品应纳税额计算中,依据确定的进口卷烟消费税适用比例税率的,其应纳消费税税额= ×进口卷烟消费税适用比例税率+消费税定额税

×进口卷烟消费税适用比例税率+消费税定额税

实行从价定率征税的应税消费品, 其计税依据是含消费税和增值税的销售额 实行从量定额征税的应税消费品, 其计税依据是销售应税消费品的实际销售数量 实行从量定额与从价定率相结合的复合计税的计算公式为: 应纳税额=销售数量× 单位税额+销售额(或组成计税价格) ×税率 应税消费品若是用外购已缴纳消费税的应税消费品连续生产出来的, 在对这些连续生产出的应税消费品征税时, 按当期生产领用数量计算准予扣除的外购应税消费品已缴纳的消费税税款

关税完税价格 消费品价格 组成计税价格 同类商品国内市场零售价格

自产自用应税消费品应纳税额的计算中,有同类消费品的销售价格的,应纳税额计算公式为: 委托加工应税消费品应纳税额中,有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=同类消费品销售单价×委托加工数量×适用税率 委托加工应税消费品应纳税额中,没有同类消费品销售价格的,其应纳税额的计算公式为:

委托加工应税消费品应纳税额中,有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=同类消费品销售单价×委托加工数量×适用税率 委托加工应税消费品应纳税额中,没有同类消费品销售价格的,其应纳税额的计算公式为: 进口税消费品应纳税额的计算中,进口的应税消费品,实行从价定率办法计算应纳税额的,其应纳税额计算公式为:

进口税消费品应纳税额的计算中,进口的应税消费品,实行从价定率办法计算应纳税额的,其应纳税额计算公式为: 进口应税消费品应纳税额计算中,依据确定的进口卷烟消费税适用比例税率的,

进口应税消费品应纳税额计算中,依据确定的进口卷烟消费税适用比例税率的, 口烟消费税适用比例税率+消费税定额税

口烟消费税适用比例税率+消费税定额税

销售应税消费品的,为应税消费品的销售数量 自产自用应税消费品的,为完工后应税消费品折算的耗用数量 委托加工应税消费品的,为纳税人收回的应税消费品数量 进口应税消费品的,为纳税人申报的应税消费品进口征税数量

国家在确定消费税的计税依据时,主要从应税消费品的价格变化情况和便于征纳等角度出发,分别采用从量和从价两种计税办法 从价定额通常以应税消费品的重量、容积或数量为计税依据 应纳税额=应税消费品数量×消费税单位税额 消费税和增值税实行交叉征收,消费税实行价外税,增值税实行价内税 增值税实行价外税、消费税实行价内税

应税消费品连同包装物销售的,包装物一律并入销售额一并征收消费税 应税消费品收取押金在一年以上的,押金应并入销售额征税 销售应税消费品收取的补贴属价外费用应并入销售额中纳税 销售应税消费品收取的代收款项、代垫款项不并入销售额中纳税

×适用税率 委托加工应税消费品应纳税额中,有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=同类消费品销售单价×委托加工数量×适用税率 委托加工应税消费品应纳税额中,没有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=

×适用税率 委托加工应税消费品应纳税额中,有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=同类消费品销售单价×委托加工数量×适用税率 委托加工应税消费品应纳税额中,没有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额= ×适用税率 进口税消费品应纳税额的计算中,进口的应税消费品,实行从价定率办法计算应纳税额的,其应纳税额计算公式为:应纳税额=

×适用税率 进口税消费品应纳税额的计算中,进口的应税消费品,实行从价定率办法计算应纳税额的,其应纳税额计算公式为:应纳税额= 进口应税消费品应纳税额计算中,依据确定的进口卷烟消费税适用比例税率的,其应纳消费税税额=

进口应税消费品应纳税额计算中,依据确定的进口卷烟消费税适用比例税率的,其应纳消费税税额= ×进口卷烟消费税适用比例税率+消费税定额税

×进口卷烟消费税适用比例税率+消费税定额税

×适用税率 委托加工应税消费品应纳税额中,有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=同类消费品销售单价×委托加工数量×适用税率 委托加工应税消费品应纳税额中,没有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=

×适用税率 委托加工应税消费品应纳税额中,有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=同类消费品销售单价×委托加工数量×适用税率 委托加工应税消费品应纳税额中,没有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额= ×适用税率 进口税消费品应纳税额的计算中,进口的应税消费品,实行从价定率办法计算应纳税额的,其应纳税额计算公式为:应纳税额=

×适用税率 进口税消费品应纳税额的计算中,进口的应税消费品,实行从价定率办法计算应纳税额的,其应纳税额计算公式为:应纳税额= 进口应税消费品应纳税额计算中,依据确定的进口卷烟消费税适用比例税率的,其应纳消费税税额=

进口应税消费品应纳税额计算中,依据确定的进口卷烟消费税适用比例税率的,其应纳消费税税额= ×进口卷烟消费税适用比例税率+消费税定额税

×进口卷烟消费税适用比例税率+消费税定额税

委托加工应税消费品应纳税额中,有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=同类消费品销售单价×委托加工数量×适用税率 委托加工应税消费品应纳税额中,没有同类消费品销售价格的,其应纳税额的计算公式为:

委托加工应税消费品应纳税额中,有同类消费品销售价格的,其应纳税额的计算公式为:应纳税额=同类消费品销售单价×委托加工数量×适用税率 委托加工应税消费品应纳税额中,没有同类消费品销售价格的,其应纳税额的计算公式为: 进口税消费品应纳税额的计算中,进口的应税消费品,实行从价定率办法计算应纳税额的,其应纳税额计算公式为:

进口税消费品应纳税额的计算中,进口的应税消费品,实行从价定率办法计算应纳税额的,其应纳税额计算公式为: 进口应税消费品应纳税额计算中,依据确定的进口卷烟消费税适用比例税率的,

进口应税消费品应纳税额计算中,依据确定的进口卷烟消费税适用比例税率的, 口烟消费税适用比例税率+消费税定额税

口烟消费税适用比例税率+消费税定额税