你可能感兴趣的试题

车船税由税务机关负责征收 已缴纳车船税的车船在同一纳税年度内办理转让过户的,不另纳税,也不退税 捕捞渔船免征车船税 境内单位租入外国籍船舶的,应依法征收车船税

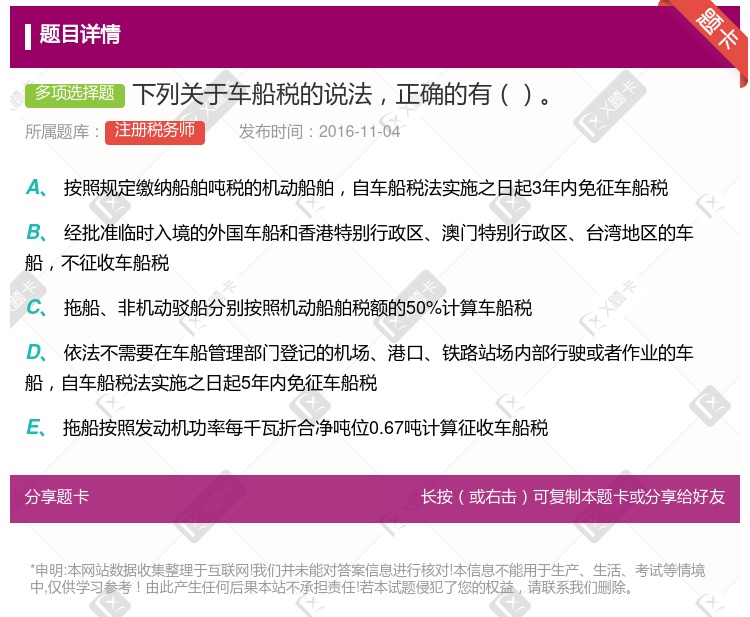

车船税实行一车一申报制度 拖拉机按照其他车辆缴纳车船税 拖船按照发动机功率每1千瓦折合净吨位0.67吨计算车船税 车辆整备质量尾数在0.5吨以下的不计算车船税

挂车按照货车税额的50%计算车船税 拖船,按照机动船舶税额的50%征收车船税和船舶吨税 非机动驳船,按照机动船舶税额的50%征收车船税和船舶吨税 车辆整备质量尾数在0.5吨以下的不计算车船税

警用车船免征车船税 武装警察__专用的车船,免征车船税 对节能汽车,免征车船税 悬挂应急救援专用号牌的国家综合性消防救援车辆,免征车船税 对节能汽车,免征车船税

车船税由地方税务机关负责征收 跨省、自治区、直辖市使用的车船,纳税地点为使用地 车船税按年申报缴纳 车船的所有人未缴纳车船税的,使用人应当代为缴纳车船税

车船税由税务机关负责征收 已缴纳车船税的车船在同一纳税年度内办理转让过户的,不另纳税,也不退税 捕捞渔船免征车船税 境内单位租入外国籍船舶的,应依法征收车船税

车船税法将车船税由财产与行为税改为行为税 不需要登记的机动车辆和船舶不属于车船税的征税范围 客车应当分别依照大型和中型分别适用税额 车船税由国税征收 车船税采用定额税率

挂车按照货车税额的50%计算车船税 非机动驳船按照机动船舶税额的60%计算车船税 拖船按照机动船舶税额的70%计算车船税 车辆整备质量尾数在0.5吨以下的不计算车船税

中美合资公司在华使用的车船,是车船税的纳税人 日本籍人员在华使用的车船,不是车船税的纳税人 外国企业在华使用的车船,不是车船税的纳税人 中国公民在华使用的车船,是车船税的纳税人 港澳台同胞在华使用的车船,是车船税的纳税人

挂车按照货车税额的50%计算缴纳车船税 车船税的纳税义务发生时间为取得车船所有权或者管理权的次月 非机动驳船不属于车船税的征税范围 城市公共交通汽车自车船税法实施之日起5年内免征车船税

车船税按月申报,年终汇算清缴 车船税按年申报,分月计算,一次性缴纳 车船税按年申报,按次缴纳 车船税按次申报,按次缴纳

车船税属于单项财产税 企业内部行驶的车船不缴纳车船税 车船税在车船实际使用地缴纳 车船税具有调节收入分配的作用 车船税具有行为税和财产税的性质

车船税实行单一比例税率 车船税实行超额累进税率 车船税实行定额税率 车船税实行幅度比例税率

车船税由国家税务机关负责征收 车船税按年申报,分月计算,一次性缴纳 扣缴义务人代收代缴车船税的,纳税地点为扣缴义务人所在地 依法需要办理登记的车船,纳税人自行申报缴纳车船税的,纳税地点为车船登记地的主管税务机关所在地

使用新能源的车船免征车船税 对节能汽车免征车船税 国际组织驻华机构及其有关人员的车船免征车船税 境内单位和个人将船舶出租到境外的,应依法征收车船税

三轮农用运输车免征车船税 微型客车比大型客车单位税额低 非机动驳船免税 专项作业车免税

车船税实行一车一申报制度 拖拉机按照其他车辆缴纳车船税 拖船按照发动机功率每1千瓦折合净吨位0.67吨计算车船税 车辆整备质量尾数在0.5吨以下的不计算车船税

车船税按年申报缴纳 车船税由地方税务机关负责征收 跨省、自治区、直辖市使用的车船,纳税地点为使用地 车船的所有人未缴纳车船税的,使用人应当代为缴纳车船税

非机动车船的税负轻于机动车船 1吨以下的小型车船,不征收车船税 车船税实行定额税率 车船的所有人或者管理人未缴纳车船税的,使用人应当代为缴纳车船税

拖船按机动船舶税额的70%计算车船税 挂车按照货车税额的50%计算车船税 非机动驳船按照机动船舶税额60%计算车船税 车辆整备质量尾数在0.5吨以下的不计算车船税