你可能感兴趣的试题

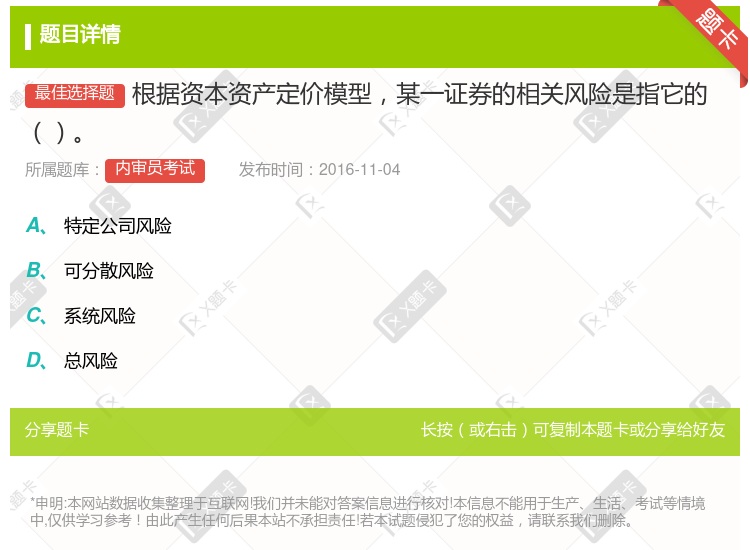

资本资产定价模型中,风险的测度是通过贝塔系数来衡量的 一个充分分散化的资产组合的收益率和系统性风险相关 市场资产组合的贝塔值是0 某个证券的贝塔系数等于该证券收益与市场收益的协方差除以市场收益的方差 一个充分分散化的资产组合的系统风险可以忽略

资本资产定价模型中的资本资产,主要是指股票资产 证券市场线对任何公司、任何资产都是适合的 证券市场线有一个暗示为“全部风险都需要补偿” Rm-Rf称为市场风险溢酬

资本资产定价模型中,风险的测度是通过贝塔系数来衡量的 一个充分分散化的资产组合的收益率和系统性风险相关 市场资产组合的贝塔系数是0 某个证券的贝塔系数等于该证券收益与市场收益的协方差除以市场收益的方差 一个充分分散化的资产组合的系统风险可以忽略

两者在本质上都是一样,都是一个证券价格的均衡模型 资本资产定价模型是风险收益均衡关系主导的市场均衡,而套利定价理论的出发点是市场上存在非均衡机会 资本资产定价模型的前提条件较为简单,更符合金融市场运行的实际 资本资产定价模型只考虑了来自市场的风险,而套利定价利率还考虑了市场之外的风险 资本资产定价模型是通过充分分散化的投资组合的分析而得到的,对单项资产的定价结论并不一定成立

资本资产定价模型表明可以在不考虑投资者不同偏好的情况下确定所有投资者的共同最优风险资产组合 资本资产定价模型对风险-收益率关系的描述是一种期望形式,因此本质上是不可检验的 资本资产定价模型表明选择高β值的证券就会获得较高的收益,因为高β值的证券风险也较高 资本资产定价模型将证券的风险区分为系统风险和非系统风险,从而把投资者和基金管理者的注意力集中于可分散的非系统风险上

系统性风险 投资分配比例 证券种类的选择 非系统性风险

资本资产定价模型假设市场是均衡的 资本资产定价模型可以准确地描述证券市场运动的基本情况 证券市场线对任何公司、任何资产都是适合的 资本资产定价模型解释了风险收益率的决定因素和度量方法

资本资产定价模型中的资本资产,主要是指股票资产 证券市场线对任何公司、任何资产都是适合的 证券市场线的一个暗示是,全部风险都需要补偿 Rm-Rf称为市场风险溢酬

资本资产定价模型中,风险的测度是通过贝塔系数来衡量的 一个充分分散化的资产组合的收益率和系统性风险相关 市场资产组合的贝塔值是1 某个证券的贝塔系数等于该证券收益与市场收益的协方差除以市场收益的方差 一个充分分散化的资产组合的系统风险可以忽略

系统性风险 投资分配比例 证券种类的选择 非系统性风险

套利定价理论增大了理论的适用性 在套利定价理论中,证券的风险由多个因素共同来解释 套利定价理论和资本资产定价模型都假定了投资者对待风险的类型 在资本资产定价模型中, 证券的风险用该证券相对于市场组合的 β系数来解释。 它只能解释风险的大小,但无法解释风险来源

资本资产定价模型中,风险的测度是通过贝塔系数来衡量的 一个充分分散化的资产组合的收益率和系统性风险相关 市场资产组合的贝塔值是1 某个证券的贝塔系数等于该证券收益与市场收益的协方差除以市场收益的方差 一个充分分散化的资产组合的系统风险可以忽略

现实市场中的风险与收益是否具有正相关关系 是否还有更合理的度量工具用以解释不同证券的收益差别 理论上风险与收益是否具有正相关关系 资产定价模型是否有用