你可能感兴趣的试题

将购买的货物分配给股东,应征收增值税 集邮商品的生产、调拨和销售,不征收增值税 融资租赁业务,应征收增值税 受托开发软件产品,著作权属于委托方的应征收增值税

海关对进口产品代征增值税,消费税的,不征收城市维护建设税 海关对进口产品代征增值税,消费税的,征收城市维护建设税 对出口产品退还增值税,消费税的,不退还已缴纳的城市维护建设税 对出口产品退还增值税,消费税的,退还已缴纳的城市维护建设税

宠物饲料属于免征增值税的饲料范围 避孕药品和用具免征增值税 个人销售自己使用过的物品免征增值税 军需工厂之间为生产军需品而相互协作的产品征收增值税 利用工业生产过程中产生的余热生产的电力,实行增值税即征即退100%的政策

缝纫业务,不缴纳增值税 电力公司向发电企业收取的过网费,征收增值税 对从事热力的公用事业的增值税纳税人收取的一次性费用,凡与货物的销售数量有直接关系的,征收增值税 货物期货在实物交割环节征收增值税

将购买的货物分配给股东,应征收增值税 集邮商品的生产、调拨和销售,不征收增值税 经营单位购入执罚部门查处并拍卖的商品再销售的,不征收增值税 受托开发软件产品,著作权属于委托方的,应征收增值税

银行销售金银的业务,应当征收增值税 电力公司向发电企业收取的过网费,应当征收增值税 融资性售后回租业务中,承租方出售资产的行为应征收增值税 对符合条件的出版物和印刷、制作业务等实行增值税先征后退或免税的优惠政策

将购买的货物分配给股东,应征收增值税 集邮商品的生产、调拨和销售,不征收增值税 将自产的货物用于本企业的在建工程,不征收增值税 受托开发软件产品,著作权属于委托方的,应征收增值税

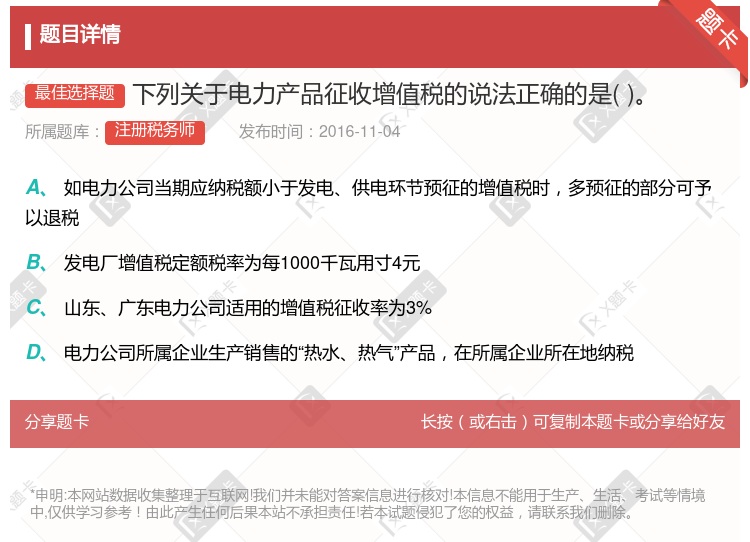

独立核算的发电企业生产销售的电力产品,按照现行增值税有关规定向机构所在地主管税务机关申报纳税 不具有一般纳税人资格且不具有一般纳税人核算条件的非独立核算的发电企业生产销售的电力产品,向发电企业所在地主管税务机关申报纳税 供电企业随同电力产品销售取得的各种价外费用一律在预征环节依照电力产品适用的增值税税率征收增值税,可以抵扣进项税额 独立核算的供电企业所属的区县级供电企业,凡能够核算销售额的,依核定的预征率计算供电环节的增值税,不得抵扣进项税额,向其所在地主管税务机关申报纳税 供电企业随同电力产品销售取得的各种价外费用一律在预征环节征收增值税,且不得抵扣进项税

对出口产品退还增值税、消费税的,退还已征的教育费附加 对海关进口的产品征收增值税、消费税,同时征收教育费附加 对国家重大水利工程建设基金免征教育费附加 教育费附加对缴纳增值税、消费税和营业税的单位和个人征收

将购买的货物分配给股东,应征收增值税 集邮商品的生产、调拨和销售,不征收增值税 经营单位购入执法部门查处并拍卖的商品再销售,不征收增值税 受托开发软件产品,著作权属于委托方的,应征收增值税

残疾人就业单位符合条件享受优惠,增值税实行先征后退 增值税一般纳税人销售其自行开发生产的软件产品,对其增值税实际税负超过3%的部分实行即征即退政策 三峡水电站自发电之日起,其对外销售的电力产品按照增值税的适用税率征收增值税,电力产品的增值税税收负担超过3%的部分实行增值税即征即退政策 对大亚湾核电站销售给广东核电的电力先征后退

残疾人就业单位符合条件享受优惠,增值税实行先征后退 纳税人生产销售和批发、零售有机肥产品免征增值税 三峡水电站自发电之日起,其对外销售的电力产品按照增值税的适用税率征收增值税,电力产品的增值税税收负担超过3%的部分实行增值税即征即退政策 对销售自产的综合利用生物柴油实行免征增值税的政策

缝纫业务,不缴纳增值税 邮政部门销售集邮商品应征收增值税 银行销售金银业务,征收增值税 货物期货在实物交割环节征收增值税

残疾人就业单位符合条件享受优惠,增值税实行先征后退 增值税一般纳税人销售其自行开发生产的软件产品,对其增值税实际税负超过3%的部分实行即征即退政策 三峡水电站自发电之日起,其对外销售的电力产品按照增值税的适用税率征收增值税,电力产品的增值税税收负担超过3%的部分实行增值税即征即退政策 对大亚湾核电站销售给广东核电的电力先征后退

销售软件产品的同时一并收取的软件安装费,应计算缴纳增值税 销售软件产品的同时一并收取的软件培训费,应计算缴纳增值税,但不得享受增值税即征即退政策 软件产品交付使用后,按期或按次收取的技术服务费,不征收增值税 纳税人受托开发软件产品,著作权属于委托方的,征收增值税 纳税人受托开发软件产品,著作权属于双方共有的,不征收增值税

将购买的货物分配给股东,应征收增值税 集邮商品的生产、调拔和销售,不征收增值税 经营单位购入执罚部分查处并拍卖的商品再销售的,不征收增值税 受托开发软件产品,著作权属于委托方的,应征收增值税

货物期货和非货物期货均不征收增值税 集邮商品的生产、调拨应当征收增值税 电力公司向发电企业收取的过网费,应当征收增值税 对体育彩票的发行收入不征收增值税

对承担粮食收储任务的国有粮食购销企业销售的粮食,免征增值税 销售宠物饲料,免征增值税 农业生产者销售的外购农产品,应正常征收增值税 供电企业进行电力调压并按照电量向电厂收取的并网服务费,应征收增值税

供电企业随同电力产品销售取得的各种价外费用一律在预征环节依照电力产品适用的增值税税率征收增值税,不得抵扣进项税额 供电企业收取的电费保证金,一律于收取时并入价外费用缴纳增值税 供电企业采取预收电费结算方式的,纳税义务发生时间为发行电量的当天 具有一般纳税人资格的非独立核算的发电企业生产销售电力产品,由发电企业按上网电量,依核定的定额税率计算发电环节的预缴增值税,且不得抵扣进项税额 供电企业销售电力产品,实行在供电环节预征、由独立核算的供电企业统一结算的办法缴纳增值税