你可能感兴趣的试题

按照认定办法规定新认定为一般纳税人的小型商贸批发企业 增值税偷税数额占应纳税额的10%以上且偷税数额为9万元的一般纳税人 骗取出口退税的一般纳税人 虚开增值税扣税凭证的一般纳税人 只从事出口贸易,不需要使用增值税专用发票的企业

年应税销售额未超过小规模纳税人标准的企业 除个体经营者以外的其他个人 非企业性单位 不经常发生增值税应税行为的企业

寄售商店代销寄售物品 典当业销售死当物品 建筑用和生产建筑材料所用的砂、土、石料 用人或动物的血液或组织制成的生物制品 拍卖行受托拍卖增值税应税货物

《增值税纳税申报表(一般纳税人适用) 》 《增值税纳税申报表(小规模纳税人适用) 》 《原油天然气增值税巾报表》 《增值税预缴税款表》

销售的货物全部属于免征增值税的纳税人 不能向税务机关提供有关增值税税务资料的纳税人 增值税小规模纳税人 增值税一般纳税人

增值税小规模纳税人 增值税一般纳税人 销售的货物全部属于免征增值税的纳税人 不能向税务机关提供有关增值税税务资料的纳税人

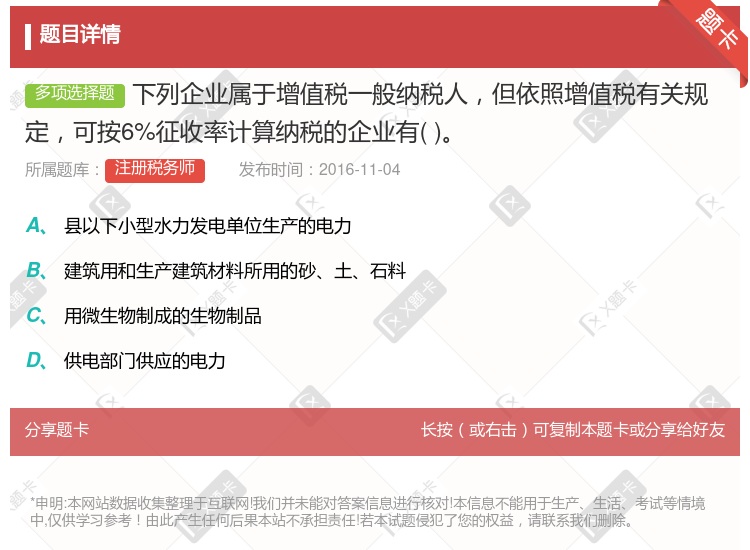

县以下小型水力发电单位生产的电力 建筑用和生产建筑材料所用的砂、土、石料 用微生物制成的生物制品 供电部门供应的电力

一般纳税人销售自己使用过的属于规定不得抵扣且未抵扣进项税额的固定资产,按简易办法依4%征收率减半征收增值税 小规模纳税人(除其他个人外)销售自己使用过的固定资产,减按2%的征收率征收增值税 一般纳税人选择按简易办法依照6%征收率计算缴纳增值税后,36个月内不得变更 纳税人购进固定资产时为小规模纳税人,认定为一般纳税人后销售固定资产,可按适用税率征收增值税,同时可以开具增值税专用发票

一般纳税人选择简易办法计算缴纳增值税后,1年内不得变更 一般纳税人的自来水公司销售自来水可按简易办法依照6%征收率征收增值税 不得抵扣其购进相关货物取得增值税扣税凭证上注明的增值税税款 商品混凝土仅限于以水泥为原料生产的水泥混凝土可按简易办法

个体经营者符合条件的可以认定为一般纳税人 商业企业向供货方收取的返还收入一律不得开具增值税专用发票 增值税一般纳税人购进税控收款机支付的增值税专用发票注明的增值税可以从销项税额中抵扣 对新办的商贸企业符合一般纳税人标准的可以认定为一般纳税人,并从被认定为一般纳税人起,实行6个月的纳税辅导期的管理制度

国有粮食购销企业销售粮食免征增值税,不得开具增值税专用发票 国有粮食购销企业销售粮食免征增值税,一律开具增值税专用发票 一般纳税人企业从国有粮食购销企业购进的免税粮食,可依照国有粮食购销企业开具的增值税专用发票注明的税额抵扣进项税额 一般纳税人企业从国有粮食购销企业购进的免税粮食,即使取得增值税专用发票,也不得抵扣进项税 凡享受免征增值税的国有粮食购销企业,均按增值税一般纳税人登记并进行管理

国有粮食购销企业销售粮食免征增值税,不得开具增值税专用发票 国有粮食购销企业销售粮食免征增值税,一律开具增值税专用发票 一般纳税人企业从国有粮食购销企业购进的免税粮食,可依照国有粮食购销企业开具的增值税专用发票注明的税额抵扣进项税额 政府储备食用植物油的销售免征增值税 凡享受免征增值税的国有粮食购销企业,均按增值税一般纳税人登记并进行管理

一般纳税人提供的铁路旅客运输服务 属于增值税一般纳税人的县级及县级以下小型水力发电单位销售自产的电力 属于增值税一般纳税人的兽用药品经营企业销售兽用生物制品 增值税一般纳税人提供的文化体育服务 增值税小规模纳税人进口机器设备

销售自己使用过的2009年1月1日以后购进或者自制的固定资产,按照适用税率征收增值税 纳税人销售旧货,按照简易办法依照4%征收率减半征收增值税 一般纳税人的自来水公司销售自来水按简易办法依照6%征收率征收增值税,可以抵扣其购进自来水取得增值税扣税凭证上注明的增值税税款 增值税一般纳税人和非增值税纳税人出口的外购旧设备,实行免税不退税的办法

寄售商店代销寄售物品 典当业销售死当物品 小规模纳税人(除其他个人外)销售自己使用过的固定资产 小规模纳税人的商业企业