你可能感兴趣的试题

考虑到"肥尾"现象 能计量非线性金融工具的风险 通过历史数据构造收益率分布,不依赖特定的定价模型 风险度量的结果受制于历史周期的长度 存在模型风险

期望法 方差—协方差法 历史模拟法 蒙特卡洛模拟法

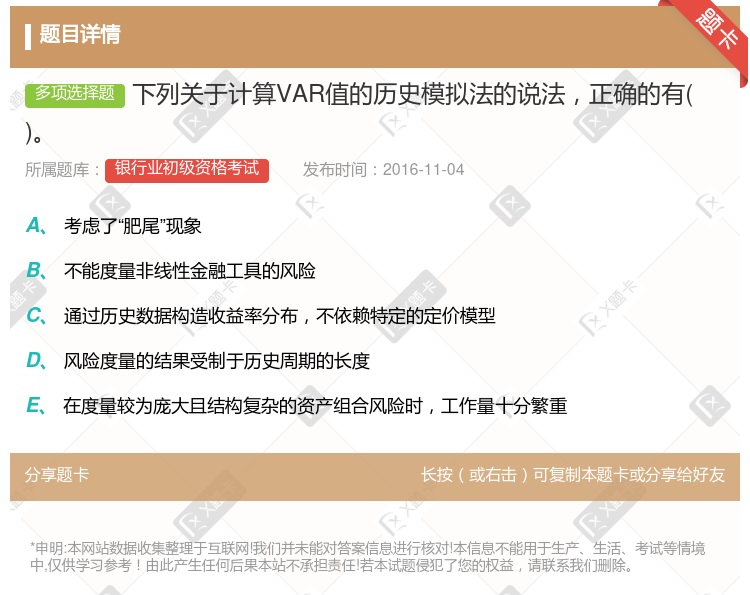

考虑了“肥尾”现象 不能度量非线性金融工具的风险 通过历史数据构造收益率分布 风险度量的结果受制于历史周期的长度 在度量较为庞大且结构复杂的资产组合风险时,工作量十分繁重

风险度量的结果受制于历史周期的长度 风险包含着时间的变化,单纯依靠历史数据进行风险度量,将过高估计突发性的收益率波动 历史模拟法以大量的历史数据为基础,对数据的依赖性强 历史模拟法在度量较为庞大且结构复杂的资产组合风险时,工作量十分繁重

历史模拟法和蒙特卡洛模拟法 方差-协方差,历史模拟法和蒙特卡洛模拟法 方差-协方差法和历史模拟法 方差-协方差和蒙特卡洛模拟法

VaR模型可以反映任何置信水平的最大损失 以历史模拟法来计算VaR的局限性是计算量大 方差—协方差法计算VaR假设货币收益必须是正态分布的 蒙特卡罗模拟法计算VaR的优势在于其能解决任何总体分布

局部估值法 德尔塔正态分布法 历史模拟法 蒙特卡罗模拟法

历史模拟法的透明度高、直观,对系统要求相对较低 对数据样本选择区间较为敏感,可能包括极端的价格波动,也可能排除极端情况 使用时需要假设数据的分布及计算波动率、相关系数等模型参数 可以全面反映风险因素和组合价值的各种关系,是基于全定价估值的模拟方法

考虑到"肥尾"现象 能计量非线性金融工具的风险 通过历史数据构造收益率分布,不依赖特定的定价模型 风险度量的结果受制于历史周期的长度 存在模型风险

局部估值法 德尔塔一正态分布法 历史模拟法 蒙特卡罗模拟法

历史模拟法 方差—协方差法 情景模拟法 蒙特卡罗模拟法

方差一协方差法和历史模拟法 历史模拟法和蒙特卡洛模拟法 方差一协方差和蒙特卡洛模拟法 方差一协方差、历史模拟法和蒙特卡洛模拟法

方差 协方差法和历史模拟法 历史模拟法和蒙特卡洛模拟法 方差一协方差和蒙特卡洛模拟法 方差协方差、历史模拟法和蒙特卡洛模拟法

历史模拟法侧重于历史数据,而蒙特卡洛模拟偏重于未来预测走势 蒙特卡洛模拟优点在于考虑了fattail现象、没有模型风险 历史模拟法缺点单纯依靠历史数据进行度量,将低估突发性的收益率波动、风险度量的结果受制于历史周期的长度,对历史数据依赖性强 蒙特卡洛模拟缺点是成本高、计算量大,存在模型风险 历史模拟法是一种全值估计方法,可以处理非线性、大幅波动及“肥尾”问题,产生大量路径模拟情景等

德尔塔—正态分布法 历史模拟法 蒙特卡罗模拟法 局部估值法

历史模拟法侧重于历史数据,而蒙特卡洛模拟偏重于未来预测走势 蒙特卡洛模拟优点在于考虑了fattail现象、没有模型风险 历史模拟法缺点单纯依靠历史数据进行度量,将低估突发性的收益率波动、风险度量的结果受制于历史周期的长度,对历史数据依赖性强 蒙特卡洛模拟缺点是成本高、计算量大,存在模型风险 历史模拟法是一种全值估计方法,可以处理非线性、大幅波动及“肥尾”问题,产生大量路径模拟情景等

历史模拟法假定历史可以在未来重复 历史模拟法不需要任何分布假设,也无须计算波动率 历史模拟法的风险因素的历史收益本身不包含风险因素之间的相关关系 相对于蒙特卡罗模拟法,历史模拟法实施起来较容易 历史模拟法是全定价估值,准确性较高

VaR值随置信水平的增大而增加 VaR值随持有期的增大而增加 置信水平越高,意味着最大损失在持有期内超出VaR值的可能性越小 置信水平越高,意味着最大损失在持有期内超出VaR值的可能性越大 商业银行普遍采用三种模型技术来计算VaR值:方差-协方差法,历史模拟法和蒙特卡罗模拟法

方差协方差法和历史模拟法 历史模拟法和蒙特卡洛模拟法 方差一协方差和蒙特卡洛模拟法 方差协方差、历史模拟法和蒙特卡洛模拟法