你可能感兴趣的试题

纳税人兼营不同税率的应税消费品,应当分别核算不同税率应税消费品的销售额,销售数量 纳税人兼营不同税率的应税消费品,未分别核算销售额,销售数量的,由主管税务机关核定征收消费税 纳税人将不同税率的应税消费品组成成套消费品销售的,从高适用税率 纳税人将不同税率的应税消费品组成成套消费品销售的,要分别核算不同税率应税消费品的销售额,按照适用的税率计算缴纳消费税;未分别核算销售额的,不缴纳消费税

按应税消费品的最低税率计征 按应税消费品的不同税率,分别计征 按应税消费品的平均税率计征 按应税消费品的最高税率计征

纳税人兼营不同税率的应当缴纳消费税的消费品,应当分别核算不同税率应税消费品的销售额、销售数量,未分别核算销售额、销售数量的,从高适用税率 纳税人兼营不同税率的应当缴纳消费税的消费品,应当分别核算不同税率应税消费品的销售额、销售数量,未分别核算销售额、销售数量的,由主管税务机关核定不同税率应税消费品的销售额、销售数量,并按照各自的适用税率征税 纳税人将不同税率的应税消费品组成成套消费品销售的,从高适用税率 纳税人将不同税率的应税消费品组成成套消费品销售的,应当分别核算不同税率应税消费品的销售额、销售数量,未分别核算销售额、销售数量的,从高适用税率 纳税人将不同税率的应税消费品组成成套消费品销售的,按平均税率计算

企业委托加工应税消费品收回后用于销售的,不征收消费税 纳税人销售的应税消费品,如因质量等原因由购买者退回时,可以自行直接抵减当期应纳消费税税款 纳税人兼营不同税率的应税消费品,应当分别核算不同税率应税消费品的销售额或销售数量 纳税人委托私营企业,个体经营者加工应税消费品,一律于委托方收回应税消费品后在委托方所在地缴纳消费税

应税消费品的平均税率 不缴纳 应税消费品的最低税率 应税消费品的最高税率

未分别核算不同税率应税消费品的,从高适用税率计算应退消费税 未分别核算不同税率应税消费品的,从低适用税率计算应退消费税 将不同税率消费品组成套装销售,分别核算各自销售额,分别计算应纳税额 将不同税率消费品组成套装销售,从高适用税率计算应退消费税

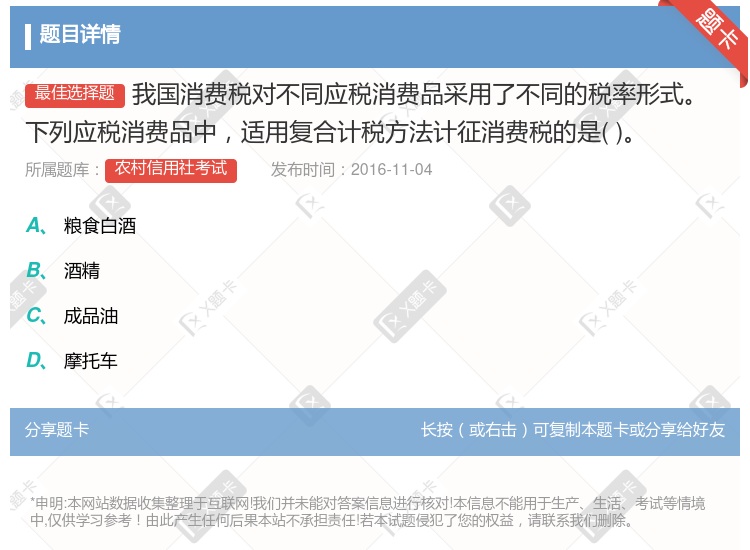

消费税采用比例税率和定额税率两种形式,以适应不同应税消费品的实际情况 卷烟在批发环节加征一道复合税,税率为5%加0.005元/支 高档化妆品的税率是15% 纳税人将不同税率的应税消费品组成成套消费品销售的,从高适用税率