你可能感兴趣的试题

纳税人开采应税矿产品由其关联单位对外销售的,按其关联单位的销售额征收资源税 金矿以标准金锭为征税对象,纳税人销售金原矿、金精矿的,应比照上述规定将其销售额换算为金锭销售额缴纳资源税 纳税人以自采原矿洗选(加工)后的精矿连续生产非应税产品的,视同精矿销售 纳税人将其开采的应税产品直接出口的,以到岸价为依据征收资源税

纳税人开采销售共伴生矿,共伴生矿与主矿产品销售额没有分开核算的,共伴生矿按主矿产品的税目和适用税率计征资源税 以自采原矿加工精矿产品的,在原矿移送使用时不缴纳资源税,在精矿销售或自用时缴纳资源税 纳税人跨省开采资源税应税产品,其下属生产单位与核算单位不在同一省、自治区、直辖市的,对其开采的矿产品一律在开采地纳税 纳税人销售自采原矿加工的金精矿、粗金,在移送使用时缴纳资源税

纳税人开采或生产应税产品销售的,以销售数量为课税数量 以应税产品的产量或主管税务机关确定的折算比,换算成的数量为课税数量 金属和非金属矿产品原矿,因无法准备掌握移送使用原矿数量的,可将其精矿按选矿比折算成原矿数量 续加工前无法正确计算原煤移送使用量的煤炭,可按加工产品的综合回收率,将加工产品折算成原煤数量

纳税人以自采应税产品用于非货币性资产交换,应缴纳资源税 纳税人以自采原矿直接加工为非应税产品的,按照原矿计征资源税 纳税人自采原矿洗选加工为选矿产品销售的,在移送环节按照原矿产品计征资源税 纳税人开采或者生产应税产品自用于连续生产应税产品的,不缴纳资源税

纳税人在开采主矿产品的过程中伴采的其他应税矿产品,凡未单独规定适用税额的,一律按主矿产品或视同主矿产品税目征收资源税 纳税人开采或者生产不同税目应税产品的。应当分别核算;不能准确提供不同税目应税产品的课税数量的,从高适用税额 未列举名称的其他非金属矿原矿和其他有色金属矿原矿,由省、自治区、直辖市人民政府决定征收或暂缓征收资源税,并报财政部和国家税务总局备案 其他收购单位收购的未税矿产品,按税务机关核定的应税产品税额标准,依据收购的数量代扣代缴资源税

外购应税产品与自采应税产品混合加工为选矿产品销售的,计税销售额中直接扣减外购应税品的购进金额 资源税的纳税地点为应税产品的销售地 煤炭开采企业因安全生产需要抽采的煤成(层)气免征资源税 从衰竭期矿山开采的矿产品减征40%资源税 自用应税产品的纳税义务发生时间为移送应税产品的当日

纳税人不能准确提供应税产品销售数量的,以应税产品的产量或者主管税务机关确定的折算比换算成的数量为计征资源税的销售数量 除特殊规定外,水资源的计税依据是实际取用水量 对于金属矿产品原矿,无法准确掌握纳税人移送使用原矿数量的,可将其精矿按选矿比折算成原矿数量作为课税数量 从量定额征收的资源税的计税依据是销售数量,销售数量仅仅包括纳税人开采或者生产应税产品的实际销售数量 纳税人开采应税产品自用于连续生产应税产品的,其开采的应税产品需要缴纳资源税

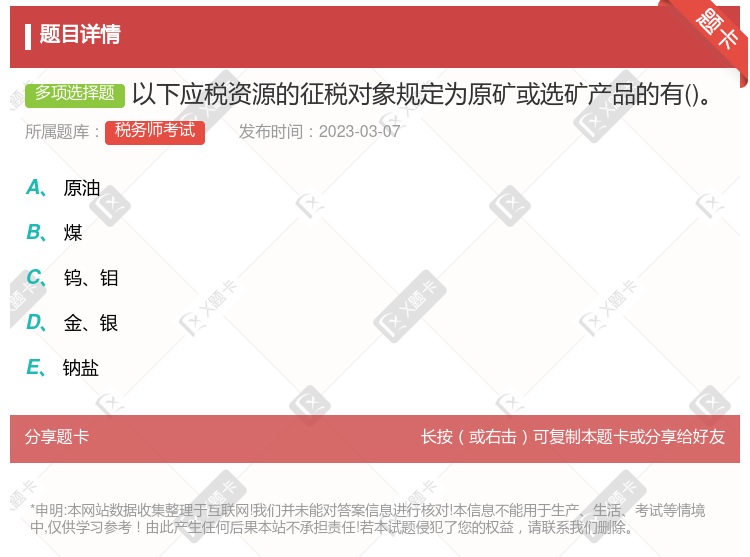

原油和天然气 煤炭和其他非金属矿原矿 黑色金属矿原矿 有色金属矿原矿 伴生矿、伴采矿、伴选矿

除特殊规定外,水资源的计税依据是实际取用水量 纳税人不能准确提供应税产品销售数量的,只能以应税产品的产量为计征资源税的销售数量 征税对象为原矿的,纳税人销售自采原矿加工的精矿,应将精矿销售额折算为原矿销售额缴纳资源税 纳税人开采或者生产应税产品自用的,以产量为销售数量 纳税人将其开采的矿产品原矿自用于连续生产精矿产品,无法提供移送使用原矿数量的,可将其精矿按选矿比折算成原矿数量,以此作为销售数量

纳税人开采或生产应税产品销售的,以销售数量为课税数量 以应税产品的产量或主管税务机关确定的折算比,换算成的数量为课税数量 金属和非金属矿产品原矿,因无法准备掌握移送使用原矿数量的,可将其精矿按选矿比折算成原矿数量 连续加工前无法正确计算原煤移送使用量的煤炭,可按加工产品的综合回收率,将加工产品折算成原煤数量

纳税人在开采主矿产品的过程中伴采的其他应税矿产品,凡未单独规定适用税额的,一律按主矿产品或视同主矿产品税日征收资源税 未列举名称的其他非金属矿原矿和其他有色金属矿原矿,由省、自治区、直辖币地方税务机关决定征收或暂缓征收资源税,并报财政部和国家税务总局备案 独立矿山、联合企业收购与本单位矿种相同的未税矿产品,按照本单位应税产品税额标准,依据收购的数量代扣代缴资源税 对于纳税人开采或者生产不同税日应税产品的,应当分别核算;不能准确提供不同税目应税产品的课税数量的,从高适用税额

纳税人以外购原矿与自采原矿混合为原矿销售的,未准确核算外购应税产品购进金额的,由主管税务机关根据具体情况核定扣减 纳税人以外购原矿与自采原矿混合加工为选矿产品销售的,以扣减外购原矿购进金额后的余额确定计税依据,当期不足扣减的,可结转下期扣减 纳税人以外购原矿与自采原矿混合加工为选矿产品销售的,以扣减外购原矿购进金额后的余额确定计税依据,当期不足扣减的,不得结转下期扣减 纳税人以外购原矿与自采原矿混合为原矿销售的,以扣减外购原矿购进金额后的余额确定计税依据,当期不足扣减的,可以结转下期扣减

资源税实施级差调节的原则 从价定率征收资源税的产品,计税依据不包含收取的增值税销项税额 纳税人在开采主矿产品的过程中伴采的其他应税矿产品,凡未单独规定适用税额的,一律按主矿产品或者视同主矿产品税目征收资源税 未列举名称的其他非金属矿原矿和其他有色金属矿原矿,不征收资源税

纳税人生产应税产品销售的,以销售数量为课税数量 纳税人在资源税申报时,除财政部国家税务总局另有规定外,应当将其应税和减免税项目分别计算和报送 金属和非金属矿产品原矿,因无法准确掌握纳税人移送使用原矿数量的,可将其精矿按选矿比折算成原矿数量,以此作为课税数量 纳税人自用应税资源不用缴纳资源税

资源税采取从量定额和从价定率的办法征收 资源税税率实施"级差调节"的原则 现行税法规定,黑色金属矿原矿的资源税最低单位税额高于有色金属矿原矿的最低单位税额 对开采主矿产品过程中伴采的其他应税矿产品,一律按主矿产品税目征收资源税

纳税人以外购选矿与自采选矿混合为选矿销售的,以扣减外购选矿购进金额后的余额确定计税依据,当期不足扣减的,可以结转下期扣减 纳税人以外购原矿与自采原矿混合为原矿销售的,以扣减外购原矿购进金额后的余额确定计税依据,当期不足扣减的,不得结转下期扣减 纳税人以外购选矿与自采选矿混合为选矿销售的,以扣减外购选矿购进金额后的余额确定计税依据,当期不足扣减的,不得结转下期扣减 纳税人以外购原矿与自采原矿混合加工为选矿产品销售的,不能扣减外购原矿的购进金额 纳税人应当准确核算外购应税产品的购进金额,未准确核算的,一并计算缴纳资源税