你可能感兴趣的试题

城镇内的集贸市场(农贸市场)用地,应征收上地使用税 企业搬迁后,原有场地和新场地一并使用的,应征收土地使用税 免税单位无偿使用纳税单位的土地应征土地使用机 纳税单位无偿使用免税单位的土地不征土地使用税

对核电站应税土地在基建期内减半征收城镇土地使用税 大学科技园用地免征城镇土地使用税 公共租赁住房免征城镇土地使用税 盐场的盐滩、盐矿的矿井用地应征收城镇土地使用税

房地产开发公司建造商品房的用地,出售前免征城镇土地使用税 学校教学楼用土地免征城镇土地使用税 纳税单位无偿使用免税单位的土地,纳税单位照章征收土地使用税 厂区以外的公共绿化用地和向社会开放的公园用地,暂免征收城镇土地使用税

建立在城市、县城、建制镇和工矿区以外的工矿企业不需缴纳城镇土地使用税 公园、名胜古迹内的索道公司经营用地,免征城镇土地使用税 对企业厂区(包括生产、办公及生活区)以内的绿化用地,免征城镇土地使用税 盐场的盐滩,应照章征收城镇土地使用税

城镇内的集贸市场(农贸市场)用地,免征城镇土地使用税 企业搬迁后,原有场地不使用的,免征城镇土地使用税 免税单位无偿使用纳税单位的土地应征城镇土地使用税 纳税单位无偿使用免税单位的土地不征城镇土地使用税

征用的耕地,免征城镇土地使用税 征用非耕地,从批准征用的次月起征收城镇土地使用税 zōng jiāo 寺庙自用的土地,免征城镇土地使用税 对邮政部门坐落在城市、县城、建制镇、工矿区范围内的土地,免征城镇土地使用税 公共租赁住房用地免征土地使用税

林区的防火设施用地,免征城镇土地使用税 民航机场候机楼用地,免征城镇土地使用税 对供电部门的输电线路用地、变电站用地,免征土地使用税 纳税单位无偿使用免税单位的土地,纳税单位缴纳城镇土地使用税 水电站的发电厂房用地,免征城镇土地使用税

房地产开发公司建造商品房的用地,出售前免征城镇土地使用税 林业系统的森林公园、自然保护区,可比照公园免征城镇土地使用税 纳税单位无偿使用免税单位的土地,纳税单位照章征收土地使用税 厂区以外的公共绿化用地和向社会开放的公园用地,暂免征收城镇土地使用税

城镇土地使用税税额定为幅度税额,每个幅度税额的差距定为20倍 纳税人实际占用的土地面积尚未核发土地使用证书的,应由纳税人申报土地面积,并以此作为计税依据计算征收城镇土地使用税,待核发土地使用证以后再作调整 经省、自治区、直辖市人民政府批准,经济发达地区城镇土地使用税的适用税额标准可以适当提高,但提高额不得超过暂行条例规定最高税额的30% 经济落后地区城镇土地使用税的适用税额标准可以适当降低,但降低额不得超过暂行条例规定最低税额的30%

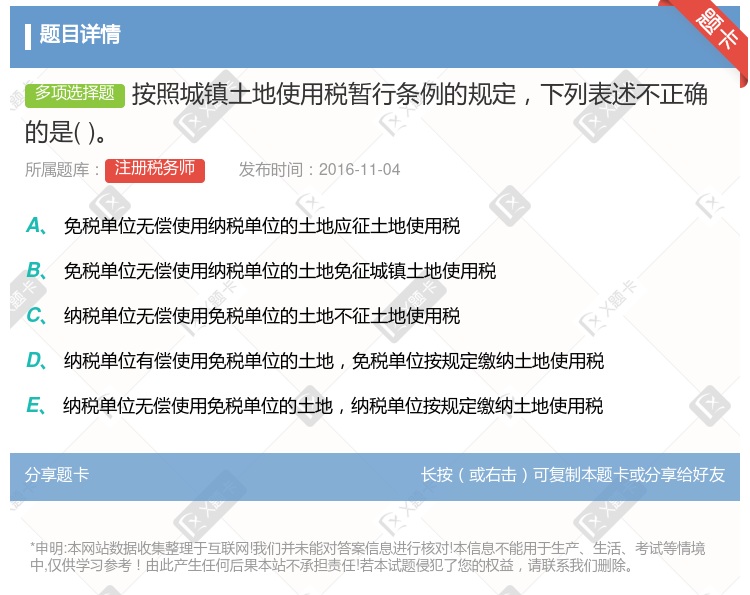

免税单位无偿使用纳税单位的土地应征城镇土地使用税 免税单位无偿使用纳税单位的土地免征城镇土地使用税 纳税单位无偿使用免税单位的土地不征城镇土地使用税 纳税单位有偿使用免税单位的土地,免税单位按规定缴纳城镇土地使用税 纳税单位无偿使用免税单位的土地,纳税单位按规定缴纳城镇土地使用税

城镇土地使用税适用税额为有幅度的差别税额,每个幅度税额的差距定为20倍 纳税人实际占用的土地面积尚未组织测量且未核发土地使用证书的,应由纳税人申报土地面积,并以此作为计税依据计算征收城镇土地使用税 经济发达地区城镇土地使用税的适用税额标准可以适当提高,但提高额不得超过暂行条例规定的最高税额的30% 经省,自治区,直辖市人民政府批准,经济落后地区城镇土地使用税的适用税额标准可以适当降低,但降低额不得超过暂行条例规定的最低税额的30%

水电站的发电厂房用地,免征城镇土地使用税 民航机场候机楼用地,免征城镇土地使用税 林区的防火设施用地,免征城镇土地使用税 纳税单位无偿使用免税单位的土地,纳税单位免征城镇土地使用税

城市范围内集体所有土地 占用或使用国有土地的单位和个人 农业用地 工矿区土地

企业向社会开放的公园用地,暂免征收土地使用税 企业搬迁后,原有场地和新场地一并使用的,应征收土地使用税 免税单位无偿使用纳税单位的土地应征土地使用税 纳税单位无偿使用免税单位的土地免征土地使用税