你可能感兴趣的试题

债务人的债务重组收益=重组债务的账面价值-转让的非现金资产的公允价值-增值税的销项税额 债务人的资产转让损益=转让的非现金资产的公允价值-转让的非现金资产的账面价值-发生的重组费用 债务人的债务重组收益=重组债务的账面价值-受让的非现金资产的账面价值-增值税的销项税额 债权人的债务重组损失=重组债权的账面余额-受让的非现金资产的公允价值-已计提的损失准备-增值税的进项税额 债权人的债务重组损失=重组债权的账面余额-受让的非现金资产的原账面价值-已计提的损失准备-增值税的进项税额

企业购入货物而支付的、准予从销项税额中抵扣的增值税额 企业接受应税劳务而支付的、准予从销项税额中抵扣的增值税额 企业购入货物而支付的增值税额 企业接受应税劳务而支付的增值税额 企业销售货物而支付的增值税额

某公司进口货物,取得国外的运输发票计算的增值税进项税额准予抵扣 某公司自制设备器具,财务上直接转入“固定资产”核算,用于增值税应税项目(不含免征增值税项目),自制固定资产的进项税额不作进项税额转出 某汽车销售公司装修汽车销售展厅,所耗用的装饰材料均取得增值税专用发票,这些装饰材料进项税额准予抵扣 某生产企业,办公室和车间共用一块电表,每月电费开具增值税专用发票结算,办公室用电的进项税额不准抵扣

从销售方取得的增值税专用发票上注明的增值税额 从海关取得的完税凭证上注明的增值税额 购进免税农产品准予抵扣的进项税额 企业外购货物时取得的有效运输凭证的7%

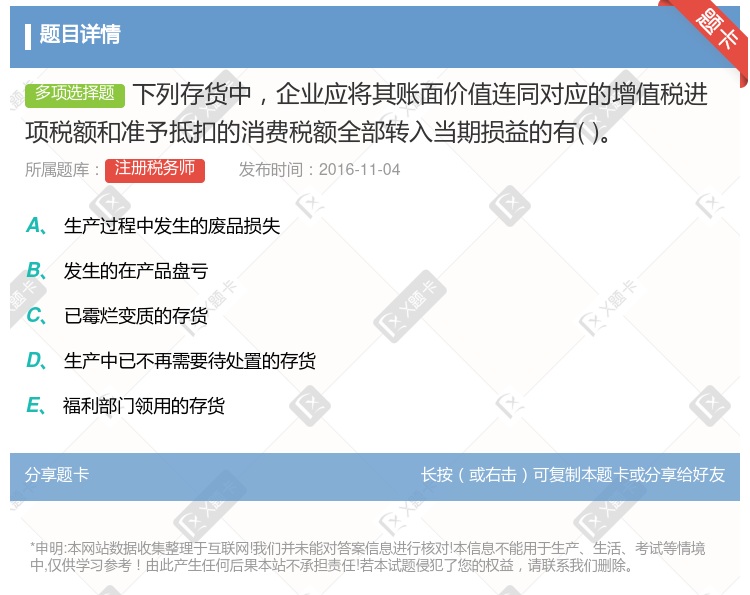

生产过程中发生的废品损失 发生的在产品盘亏 已霉烂变质的存货 已对外出售的存货 生产中已不再需要待处置的存货

购进柴油的进项税额51000元 购进装修材料的进项税额85000元 上期留抵的增值税额6800元 购进小轿车的进项税额25500元

生产过程中发生的废品损失 发生的在产品盘亏 因管理不善导致的已霉烂变质的存货 生产中已不再需要待处置的存货 福利部门领用的存货

增值税留抵税额可申请退税 企业可自行保留防伪税控专用设备 企业应将结存未用的纸质专用发票送交主管税务机关缴销 尚未销售的存货对应的增值税进项税额应作转出处理

增值税留抵税额可申请退税 企业可自行保留防伪税控专用设备 企业应将结存未用的纸质专用发票送交主管税务机关缴销. 尚未销售的存货对应的增值税进项税额应作转出处理

债务人的债务重组收益=重组债务的账面价值—转让的非现金资产的公允价值—增值税的销项税额 债务人的资产转让损益=转让的非现金资产的公允价值-转让的非现金资产的账面价值 -发生的重组费用 债务人的债务重组收益=重组债务的账面价值-受让的非现金资产的账面价值-增值税的销项税额 债权人的债务重组损失=重组债权的账面余额-受让的非现金资产的公允价值-已计提的损失准备-增值税的进项税额 债权人的债务重组损失=重组债权的账面余额—受让的非现金资产的原账面价值-已计提的损失准备-增值税的进项税额

从销售方取得的增值税专用发票上注明的增值税额 海关进口增值税专用缴款书上注明的增值税额 收购免税农产品可抵扣的增值税额 用于集体福利的购进货物的进项税额 税务主管部门规定的纳税人自用消费品的进项税额

商品进项税额在购入时已经抵扣,之后将其用于按规定不得抵扣进项税额的项目 将外购商品无偿赠送他人 按深化增值税改革相关政策规定,纳税人取得退还的存量和增量留抵税额 已完工产成品因自然灾害发生损失 因管理不善造成外购原材料发生损失

增值税留抵税额可申请退税 企业可自行保留防伪税控专用设备 企业应将结存未用的纸质专用发票送交主管税务机关缴销 尚未销售的存货对应的增值税进项税额应作转出处理

增值税小规模纳税人准予抵扣进项税额 增值税一般纳税人准予抵扣进项税额 当期进项税额=当期销项税额-增值税应纳税额 销售方收取的销项税额就是购买方支付的进项税额

计提存货跌价准备 增值税小规模纳税人购入存货发生的不允许抵扣的增值税进项税额 存货出售结转成本的同时结转之前计提的存货跌价准备 盘盈的存货

非货币性资产交换可以涉及少量的货币性资产,即货币性资产占整个资产交换金额的比例低于25% 在交易不具有商业实质的情况下,支付补价的企业,应按换出资产账面价值加上支付的补价、为换入资产发生的相关税费和增值税销项税额,减去可以抵扣的增值税进项税额作为换入资产的成本 在交易具有商业实质的情况下,收到补价的企业,按换出资产账面价值减去补价,加上应支付的相关税费,作为换入资产的入账价值 在交易具有商业实质且公允价值能可靠计量的情况下,收到补价的企业,按换出资产公允价值减去补价、为换入资产发生的相关税费和增值税销项税额,减去可以抵扣的增值税进项税额作为换入资产的入账价值

采购商品或接受应税劳务、服务时,应确认应交税费——应交增值税(进项税额) 如果企业购进的存货因自然灾害原因而毁损,则应将存货对应的进项税额转出 如果企业将自产的产品用于集体福利,则应视同销售,确认销项税额 企业出口产品按规定退税的,按照应收的出口退税额计入其他应收款核算

增值税留抵税额可申请退税 企业可自行保留防伪税控专用设备 企业应将结存未用的纸质专用发票送交主管税务机关缴销 尚未销售的存货对应的增值税进项税额应作转出处理

存货的盘盈、盘亏和毁损通过“待处理财产损溢”核算 处理前“待处理财产损溢”的贷方余额反映企业尚未处理的财产净溢余 自然灾害导致存货毁损的,应将相应的原可抵扣的进项税额通过“应交税费一应交增值税(进项税额转出)”结转 管理不善导致存货毁损的,应将相应的原可抵扣的进项税额通过“应交税费一应交增值税(进项税额转出)”结转