你可能感兴趣的试题

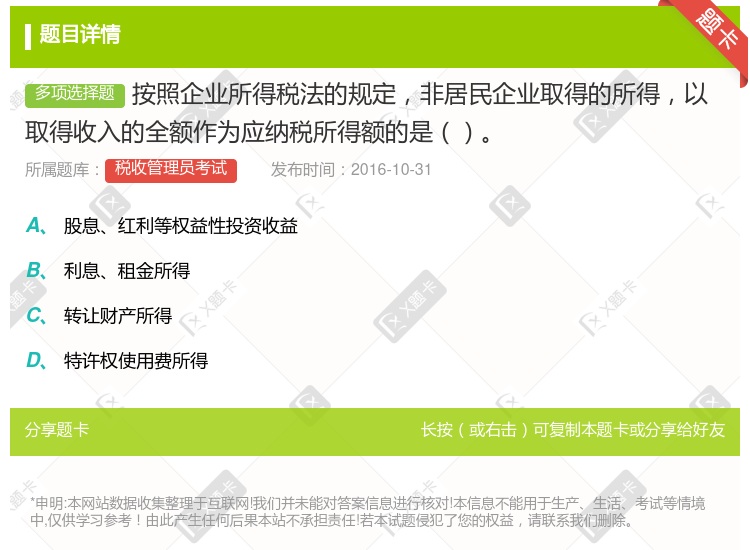

非居民企业取得来源于中国境内的担保费,应按照企业所得税法对利息所得规定的税率计算缴纳企业所得税 非居民企业出租位于中国境内的房屋、建筑物等不动产,对未在中国境内设立机构、场所进行日常管理的,以其取得的租金收入全额计算缴纳企业所得税 中国境内居民企业向未在中国境内设立机构、场所的非居民企业分配股息、红利等权益性投资收益,应在实际支付股息、红利的日期代扣代缴企业所得税 非居民企业直接转让中国境内居民企业股权,如果股权转让合同或协议约定采取分期付款方式的,应于合同或协议生效且完成股权变更手续时,确认收入实现

居民企业在境外错缴的企业所得税款 非居民企业取得的发生在境外但与境内机构有实际联系的收入被境外实际扣缴的企业所得税款 境外所得税纳税人从境外征税主体得到实际返还或补偿的境外所得税税款 因少缴或迟缴境外所得税而追加的利息

居民企业适用的企业所得税法定税率为25% 非居民企业取得符合税法规定情形的所得,适用税率为20% 对符合条件的小型微利企业,减按20%的税率征收企业所得税 对国家需要重点扶持的高新技术企业,减按15%的税率征收企业所得税 非居民企业在中国境内未设立机构场所的,减按15%的税率征收企业所得税

非居民企业取得来源于中国境内的担保费,应按照企业所得税法对利息所得规定的税率计算缴纳企业所得税 在境内未设立机构、场所的非居民企业转让中国境内的土地使用权,应以其取得的转让收入减除计税基础后的余额作为应纳税所得额计算缴纳企业所得税 境内企业在合同约定的支付日期之前向非居民企业支付特许权使用费款项的,应在实际支付时按照规定代扣代缴企业所得税 境内居民企业向未在境内设立机构、场所的非居民企业分配股息、红利等权益性投资收益,均应在实际支付时代扣代缴企业所得税

补缴企业所得税 属于免税收入,免予纳税 退还所得税 属于不征税收入,免予纳税

企业分为居民企业和非居民企业 居民企业应当就其来源于中国境内、境外所得缴纳企业所得税 非居民企业在中国境内设立机构、场所,其机构、场所取得的来源于中国境内、境外所得都要缴纳企业所得税 非居民企业在中国境内设立机构、场所,只就其机构、场所取得的来源于中国境内所得缴纳企业所得税 非居民企业在中国境内未设立机构、场所的,只就其中国境内所得缴纳企业所得税

居民企业应当就其来源于中国境内、境外所得缴纳企业所得税 非居民企业在中国境内设立机构、场所的,非居民企业就其来源于中国境内、境外所得都要缴纳企业所得税 非居民企业在中国境内设立机构、场所,只就其机构、场所取得的来源于中国境内所得缴纳企业所得税 企业分为居民企业和非居民企业

居民企业在境外错缴的企业所得税款 非居民企业取得的发生在境外但与境内机构有关的收入被境外实际扣缴的企业所得税款 居民企业在境外的分支机构实际缴纳的企业所得税款 因少缴或迟缴境外所得税而追加的利息

居民企业法定税率为25% 非居民企业取得来源于中国境内的所得适用税率均为10% 符合条件的小型微利企业适用税率为20% 未在中国境内设立机构、场所的非居民企业,取得中国境内的所得适用税率为10%

非居民企业取得来源于中国境内的担保费,应按照企业所得税法对利息所得规定的税率计算缴纳企业所得税 非居民企业出租位于中国境内的房屋、建筑物等不动产,以其取得的租金收入全额计算缴纳企业所得税 在中国境内未设立机构、场所而转让中国境内土地使用权的非居民企业,应以其取得的土地使用权转让收入总额减除计税基础后的余额缴纳企业所得税 在中国境内未设立机构、场所的非居民企业,以融资租赁方式将设备租给中国境内企业使用,租赁期满后设备所有权归中国境内企业,以租赁费全额征收企业所得税

退还所得税 补缴企业所得税 属于免税收入,免予纳税 属于不征税收入,免予纳税

非居民企业取得来源于中国境内的担保费,应按照企业所得税法对利息所得规定的税率计算缴纳企业所得税 非居民企业在中国境内未设立机构、场所而转让中国境内土地使用权,应以其取得的土地使用权转让收入总额作为土地使用权转让所得计算缴纳企业所得税 非居民企业出租位于中国境内的房屋、建筑物等不动产,对未在中国境内设立机构、场所进行日常管理的,以其取得的租金收入全额计算缴纳企业所得税 非居民企业以程租、期租、湿租的方式出租船舶、飞机取得收入的经营活动属于国际运输业务 非居民企业直接转让中国境内居民企业股权,如果股权转让合同或协议约定采取分期付款方式的,应于合同或协议生效且完成股权变更手续时,确认收入实现

居民企业在境外错缴的企业所得税款 非居民企业取得的发生在境外但与境内机构有实际联系的收入被境外实际扣缴的企业所得税款 居民企业在境外分支机构实际缴纳的企业所得税 因少缴或迟缴境外所得税而追加的利息 境外所得税纳税人或者其利害关系人从境外征税主体得到实际返还或补偿税款

企业分为居民企业和非居民企业 居民企业应当就其来源于中国境内、境外所得缴纳企业所得税 非居民企业在中国境内没立机构、场所,其机构、场所取得的来源于中国境内、境外所得都要缴纳企业所得税 非居民企业在中国境内设立机构、场所,只就其机构、场所取得的来源于中国境内所得缴纳企业所得税 非居民企业在中国境内未设立机构、场所的,只就其中国境内所得缴纳企业所得税

企业所得税纳税人分为居民企业和非居民企业 居民企业应当就其来源于中国境内、境外所得缴纳企业所得税 非居民企业在中国境内设立机构、场所,其取得的来源于中国境内、境外所得都要缴纳企业所得税 非居民企业在中国境内设立机构、场所,只就其机构、场所取得的来源于中国境内所得缴纳企业所得税 非居民企业在中国境内未设立机构、场所的,只就其中国境内所得缴纳企业所得税

企业所得税的纳税人分为居民企业和非居民企业 居民企业应当就其来源于中国境内、境外所得缴纳企业所得税 在中国境内设立机构场所的非居民企业,其取得的来源于中国境内、境外所得都要缴纳企业所得税 非居民企业在中国境内设立机构、场所,只就其机构、场所取得的来源于中国境内所得缴纳企业所得税 非居民企业在中国境内未设立机构、场所的,只就其中国境内所得缴纳企业所得税

居民企业适用税率为 25% 非居民企业取得来源于中国境内的所得适用税率均为 10% 符合条件的小型微利企业适用税率为 20% 未在中国境内设立机构 .场所的非居民企业,取得中国境内的所得适用税率为 10%

非居民企业出租位于中国境内的房屋,建筑物等不动产,对未在中国境内设立机构,场所进行日常管理的,以其取得的租金收入全额计算缴纳企业所得税 非居民企业直接转让中国境内居民企业股权,如果股权转让合同或协议约定采取分期付款方式的,应于合同或协议生效且完成股权变更手续时,确认收入实现 非居民企业取得来源于中国境内的担保费.应按照企业所得税法对利息所得规定的税率计算缴纳企业所得税 中国境内居民企业向未在中国境内设立机构,场所的非居民企业分配股息,红利等权益性投资收益,应在实际支付股息,红利的日期代扣代缴企业所得税