你可能感兴趣的试题

以自有房屋作股投入本人经营的企业,免征契税 债权人承受破产企业房屋以抵偿债务的,免征契税 采取分期付款方式购买房屋所有权的,按合同规定的总价款计征契税 符合减免税规定的纳税人,在土地、房屋权属转移生效30日内向土地、房屋所在地的征收机关提出减免税申报 契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同的当天

纳税人应当自纳税义务发生之日起5日内,向土地、房屋所在地的契税征收机关办理纳税申报。 纳税人应当自纳税义务发生之日起10日内,向土地、房屋所在地的契税征收机关办理纳税申报。 纳税人应当自纳税义务发生之日起15日内,向土地、房屋所在地的契税征收机关办理纳税申报。 纳税人应当自纳税义务发生之日起30日内,向土地、房屋所在地的契税征收机关办理纳税申报。

以自有房屋作股投入本人经营的企业,免征契税 债权人承受破产企业房屋以抵偿债务的,免征契税 采取分期付款方式购买房屋所有权的,按实际收到的价款计征契税 契税的纳税义务发生时间是土地、房屋权属变更登记的当天 符合减免税规定的纳税人,在土地、房屋权属转移生效10日内向土地、房屋所在地的征收机关提出减免税申报

如果没有成交价格或者成交价格明显偏低的,征收机关可在评估价格和土地基准地价中任意选择一种方式来评定契税的计税依据 符合减免税规定的纳税人,应在土地、房屋权属转移合同生效的30日内向土地、房屋所在地的征收机关提出减免税申报 符合减免税规定的纳税人,契税的计税金额在10000万元(含10000万元)以上的,由省级征收机关办理减免税手续,并报国家税务总局备案 土地使用权和房屋赠与征收契税的计税依据根据政府批准设立的房地产评估机构的评定价格确定

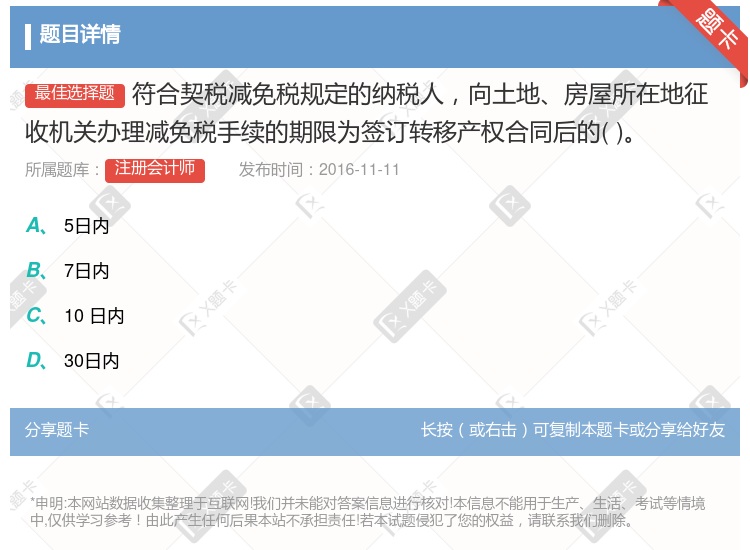

个人购买普通住房、经济适用住房的,免征契税 符合减免税规定的纳税人,应在土地、房屋权属转移合同签订的10日内向土地、房屋所在地的征收机关提出减免税申报 对廉租住房经营管理单位购买住房作为廉租住房、经济适用住房经营管理单位回购经济适用住房继续作为经济适用住房房源的,免征契税 土地或房屋被县级以上人民政府征用、占用后,重新承受土地、房屋权属的,应由县级以上人民政府确定是否减免契税 经外交部确认,经有关规定应当予以免税的外国驻华使馆承受土地、房屋权属的,免征契税

土地使用权赠与、房屋赠与,计税依据由征税机关按市场价格核定 债权人承受破产企业房屋以抵偿债务的,免征契税 以竞价方式出让国有土地使用权的,其契税计税价格,一般应确定为竞价的成交价格,土地出让金、市政建设配套费以及各种补偿费用应包括在内 契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同的当天 符合减免税规定的纳税人,在土地、房屋权属转移生效30日内向土地、房屋所在地的征收机关提出减免税申报

以自有房屋作股投入本人经营的企业,免征契税 债权人承受破产企业房屋以抵偿债务的,免征契税 采取分期付款方式购买房屋所有权的,按合同规定的总价款计征契税 契税的纳税义务发生时间是纳税人签订土地、房屋权属转移合同的当天 符合减免税规定的纳税人,应在土地、房屋权属转移合同生效的30日内向土地、房屋所在地的征收机关提出减免税申报

企业承受国有土地使用权减免土地出让金,不得相应减免契税 纳税人应当自纳税义务发生之日起7日内,向土地、房屋所在地的契税征收机关办理纳税申报,并在契税征收机关核定的期限内缴纳税款 契税由财产销售方缴纳 企业分立中,对派生方、新设方承受原企业土地、房屋权属的,征收契税

如果没有成交价格或者成交价格明显偏低的,征收机关可在评估价格和土地基准低价中任意选择一种方式来评定契税的计税依据 符合减免税规定的纳税人,契税的计税金额在10000万元(含10000万元)以上的,由省级征收机关办理减免税手续,并报国家税务总局备案 符合减免税规定的纳税人,应在土地、房屋权属转移合同生效的30日内向土地,屋所在地的征收机关提出减免税申报 土地使用权和房屋赠与征收契税的计税依据根据政府批准设立的房地产评估机构自评定价格确定