你可能感兴趣的试题

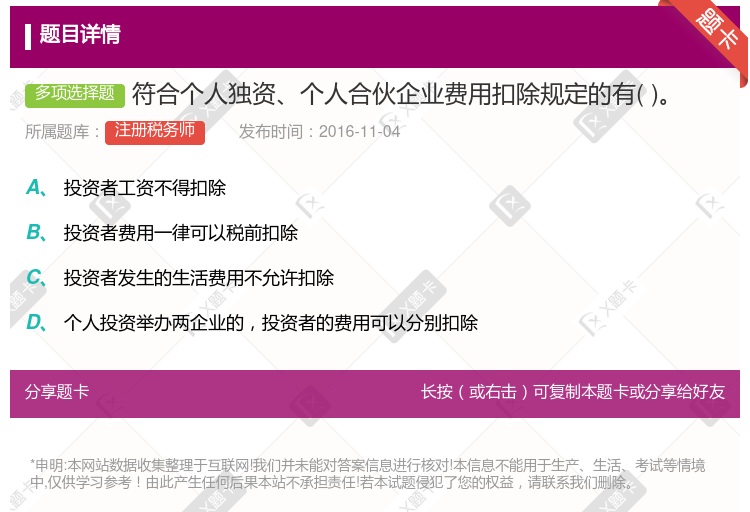

个人独资企业和合伙企业实行核定征收的,不能享受个人所得税的优惠政策 个人以独资企业和合伙企业的形式开办两个或两个以上的企业,应分别按每个企业的应纳税所得额计算缴纳各自的所得税税额 个人独资企业的投资者以企业资本金为本人、家庭成员支付与企业生产经营无关的消费性支出,依照利息、股息、红利所得项目征税 实行查账征税方式的个人独资企业和合伙企业改为核定征收以后,在原征税方式下认定的年度经营亏损未弥补完的部分,不得再继续弥补 投资者的工资不得在税前扣除

甲经其他合伙人-致同意,可以设立该个人独资企业 甲可以设立该个人独资企业,除非合伙协议另有约定 甲如不执行合伙企业事务,就可以设立该个人独资企业 甲只要具有该合伙企业合伙人的身份,就不可以设立该个人独资企业

个人独资企业和合伙企业每一个纳税年度发生的广告费和业务宣传费,不超过当年销售(营业)收入15%的部分可以据实扣除,超过部分可不得向以后纳税年度结转 个人以独资企业和合伙企业的形式开办两个或两个以上的企业,应分别按每个企业的应纳税所得额计算缴纳各自的所得税税额 个人独资企业发生的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰ 实行查账征税方式的个人独资企业和合伙企业改为核定征收以后,在原征税方式下认定的年度经营亏损未弥补完的部分,不得再继续弥补 从2011年9月1日起,个人独资企业按月扣除生计费3500元

个人独资企业和合伙企业本身都需要缴纳企业所得税,投资者个人缴纳的是个人所得税 个人独资企业和合伙企业,均以企业本身为个人所得税的纳税义务人 投资者的工资、薪金收入按照工资、薪金所得征收个人所得税 投资者及其家庭发生的生活费用不允许在税前扣除 个人独资企业和合伙企业对外投资分回的利息或股息、红利,应按“利息、股息、红利所得”应税项目征收个人所得税

个人独资企业和合伙企业的投资者的工资按“工资、薪金所得”征收 个人独资企业和合伙企业的投资者及其家庭发生的生活费用与企业生产经营费用难以划分的,由主管税务机关确定分摊比例,据此计算确定的属于生产经营过程中发生的费用,准予扣除 个人独资企业和合伙企业的投资者兴办两个或两个以上企业的,企业的年度经营亏损可以跨企业弥补 实行查账征税方式的个人独资企业和合伙企业改为核定征税方式后,在查账方式下认定的年度经营亏损未弥补完的部分,不得再继续弥补

个人独资企业和合伙企业实行核定征收的,不能享受个人所得税的优惠政策 个人以独资企业和合伙企业的形式开办两个或两个以上的企业,应分别按每个企业的应纳税所得额计算缴纳各自的所得税税额 个人独资企业的投资者以企业资本金为本人、家庭成员支付与企业生产经营无关的消费性支出,依照利息、股息、红利所得项目征税 实行查账征税方式的个人独资企业和合伙企业改为核定征收以后,在原征税方式下认定的年度经营亏损米弥补完的部分,不得再继续弥补 投资者的工资不得在税前扣除

个人独资企业和合伙企业每一个纳税年度发生的广告费和业务宣传费,不超过当年销售(营业)收入15%的部分可以据实扣除,超过部分可不得向以后纳税年度结转 个人以独资企业和合伙企业的形式开办两个或两个以上的企业,应分别按每个企业的应纳税所得额计算缴纳各自的所得税税额 个人独资企业发生的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰ 实行查账征税方式的个人独资企业和合伙企业改为核定征收以后,在原征税方式下认定的年度经营亏损未弥补完的部分,不得再继续弥补 个人独资企业的坏账准备,准予扣除

甲经其他合伙人一致同意,可以设立该个人独资企业 甲可以设立该个人独资企业,除非合伙协议另有约定 甲如不执行合伙企业事务,就可以设立该个人独资企业 甲只要具有该合伙人的身份,就不可以设立该个人独资企业

个人独资企业以投资者为纳税义务人,合伙企业以每一个合伙人为纳税义务人 个人以独资企业和合伙企业的形式开办两个或两个以上的企业,应分别按每个企业的应纳税所得额计算缴纳各自的所得税税额 个人独资企业的投资者以企业资金为本人、家庭成员支付与企业生产经营无关的消费性支出,依照利息、股息、红利所得项目征税 实行查账征税方式的个人独资企业和合伙企业改为核定征收以后,在原征税方式下认定的年度经营亏损未弥补完的部分,不得再继续弥补 个人独资企业的投资者及其家庭发生的生活费用与企业生产经营费用混合在一起,并且难以划分的,全部视为投资者个人及其家庭发生的生活费用,不允许在税前扣除

个人独资企业和合伙企业每一个纳税年度发生的广告费和业务宣传费,不超过当年销售(营业)收入2%的部分可以据实扣除,超过部分可在以后5个年度内结转扣除 个人独资企业和合伙企业的投资者兴办两个或两个以上企业,投资者可选择从其中一个生产企业的生产经营所得中按标准扣除其费用 个人独资企业和合伙企业投资者的工资,可由投资者选择从其中一个生产企业的生产经营所得中按标准扣除 个人独资企业和合伙企业投资者兴办两个或两个以上企业的,企业的年度经营亏损不能跨企业弥补

个人独资企业和合伙企业的投资者的工资按“工资、薪金所得”征收 个人独资企业和合伙企业的投资者及其家庭发生的生活费用与企业生产经营费用难以划分的,由主管税务机关确定分摊比例,据此计算确定的属于生产经营过程中发生的费用,准予扣除 个人独资企业和合伙企业的投资者兴办两个以上企业的,企业的年度经营亏损可以跨企业弥补 实行核定征税的投资者,不得享受个人所得税的税收优惠 实行查账征税方式的个人独资企业和合伙企业改为核定征税方式后,在查账方式下认定的年度经营亏损未弥补完的部分,不得再继续弥补

甲经其他合伙人一致同意,可以设立该个人独资企业 甲可以设立该个人独资企业,除非合伙协议另有约定 甲如不执行合伙企业事务,就可以设立该个人独资企业 甲只要具有该合伙企业合伙人的身份,就不可以设立该个人独资企业

甲经其他合伙人一致同意,可以设立该个人独资企业 甲可以设立该个人独资企业,除非合伙协议另有约定 甲如不执行合伙企业事务,就可以设立该个人独资企业 甲只要具有该合伙企业合伙人的身份,就不可以设立该个人独资企业

个人独资企业和合伙企业都是非法人企业 个人独资企业和合伙企业的投资人都只能是自然人 个人独资企业和合伙企业解散时,均应当先清偿清算费用 个人独资企业和合伙企业都不得设立分支机构

甲经其他合伙人一致同意,可以设立该个人独资企业 甲可以设立该个人独资企业,除非合伙协议另有约定 甲如不执行合伙企业事务,就可以设立该个人独资企业 甲只要具有该合伙人的身份,就不可以设立该个人独资企业

甲经其他合伙人一致同意,可以设立该个人独资企业 甲可以设立该个人独资企业,除非合伙协议另有约定 甲如不执行合伙企业事务,就可以设立该个人独资企业 甲只要具有该合伙企业合伙人的身份,就不可以设立该个人独资企业

个人独资企业以投资者为纳税义务人,合伙企业以合伙企业为纳税义务人 个人独资企业和合伙企业的投资者兴办两个或两个以上企业的,企业年度经营亏损可以跨企业弥补 个人投资者兴办两个或者两个以上企业的,其费用扣除标准,由税务机关决定在其中一个企业的生产经营所得中扣除 实行查账征税方式的个人独资企业和合伙企业改为核定征税方式后,在查账征税方式下认定的年度经营亏损未弥补完的部分,不得再继续弥补 个人独资企业的投资者及其家庭发生的生活费用与企业生产经营费用混合在一起,并且难以划分的,全部视为投资者个人及其家庭发生的生活费用,不允许在税前扣除

个人独资企业和合伙企业向其从业人员实际支付的合理的工资、薪金支出,允许在税前据实扣除 个人独资企业和合伙企业拨缴的工会经费、发生的职工福利费、职工教育经费支出分别在工资薪金总额2%、14%、2.5%的标准内据实扣除 个人独资企业和合伙企业每一纳税年度发生的与其生产经营业务直接相关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰ 个人独资企业和合伙企业每一纳税年度发生的广告费和业务宣传费用不超过当年销售(营业)收入15%的部分,可据实扣除;超过部分,不得在以后纳税年度结转扣除

个人独资企业投资者买卖股票的所得不纳税 个人独资企业的投资者发生的生活费用允许税前扣除 个人独资企业从联营企业分回的税后利润并入生产经营所得纳税 合伙企业支付给从业人员的工资按企业所得税的计税工资标准扣除 合伙企业以企业为纳税人,纳税后合伙人再根据分享比例分配税后利润

个人独资企业和合伙企业向其从业人员实际支付的合理的工资,薪金支出,允许在税前据实扣除 个人独资企业和合伙企业拨缴的工会经费,发生的职工福利费,职工教育经费支出分别在工资薪金总额2%,14%,2.5%的标准内据实扣除 个人独资企业和合伙企业每一纳税年度发生的与其生产经营业务直接相关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰ 个人独资企业和合伙企业每一纳税年度发生的广告费和业务宣传费用不超过当年销售(营业)收入15%的部分,可据实扣除;超过部分,不得在以后纳税年度结转扣除