你可能感兴趣的试题

一般纳税人应该在"应交税费-应交增值税"科目下增设"营改增抵减的销项税额"明细科目 小规模纳税人初次购买增值税税控设备,按规定抵减的增值税应纳税额应直接冲减"应交税费-应交增值税"科目 交通运输业适用11%的税率 租赁有形不动产适用17%的税率

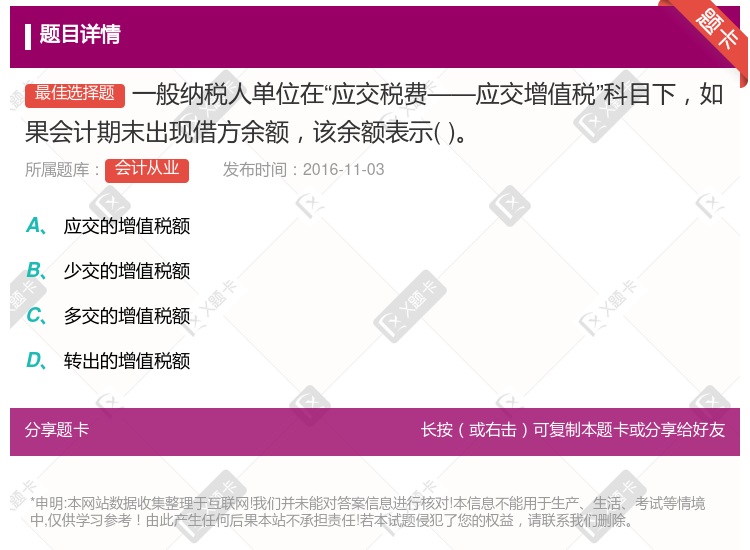

应交税费——待转销项税额 应交税费——未交增值税 应交税费——待抵扣进项税额 应交税费——应交增值

待抵扣进项税额 增值税留抵税额 已交税金 简易计税 转让金融商品应交增值税

应交税费——待转销项税额 应交税费——未交增值税 应交税费——待抵扣进项税额 应交税费——应交增值税

应交税费——应交增值税 应交税费——应交营业税 营业税金及附加 应交税费——应交城建税

转出未交增值税 预交增值税 待抵扣进项税额 销项税额抵减 简易计税

借记相关科目,贷记“应交税费--应交增值税(进项税额转出)” 借记“应交税费--应交增值税(进项税额转出)”,贷记相关科目 借记“应交税费--应交增值税(销项税额)”,贷记相关科目 借记相关科目,贷记“应交税费--应交增值税(销项税额)”

待抵扣进项税额 未交增值税 应交增值税 预交增值税

应交税费--应交增值税(进项税额) 应交税费--应交增值税(进项税额转出) 应交税费--应交增值税(销项税额) 应交税费--应交增值税(已交税金)

应交税费--应交增值税(进项税额转出) 应交税费--应交增值税(已交税金) 应交税费--应交增值税(进项税额) 应交税费--应交增值税(销项税额)

“应交增值税” “未交增值税” “待抵扣进项税额” D“期初留抵挂账税额”

简易计税 出口退税 待转销项税额 预交增值税 转出未交增值税

非辅导期一般纳税人接受国内应税服务用于应税项目,取得增值税专用发票,可以直接计入“应交税费--应交增值税(进项税额)” 辅导期一般纳税人,购入材料用于生产商品,采购材料取得增值税专用发票,稽核比对前,借记“应交税费--待抵扣进项税额” 辅导期一般纳税人,稽核比对后不得抵扣的进项税额,红字借记“应交税费--待抵扣进项税额” 一般纳税人进口商品后销售,取得海关进口增值税专用缴款书申请稽核比对前,应借记“应交税费--应交增值税(进项税额)”明细科目。

开始试点当月月初,企业应按小得从应税服务的销项税额中抵扣的增值税留抵税额,借记"应交税费-增值税留抵税额"科目,贷记"应交税费-应交增值税(进项税额转出)"科目 待以后期间允许抵扣时,按允许抵扣的金额,借记"应交税费-应交增值税(进项税额转出)"科目,贷记"应交税费-增值税留抵税额"科目 开始试点当月月初,企业应按不得从应税服务的销项税额中抵扣的增值税留抵税额,借记"其他应收款"科目,贷记"应交税费-应交增值税(进项税额转出)"科目 "应交税费-增值税留抵税额"科目期末余额应在"应交税费"项目下列示

一般纳税人设立的“应交税费--应交增值税” 应交税费--简易计税 应交税费--预交增值税 应交税费--转让金融商品应交增值税 应交税费--增值税检查调整

应交税费——应交增值税(进项税额转出) 应交税费——应交增值税(销项税额抵减) 应交税费——简易计税 应交税费——应交增值税

应交税费——应交增值税(销项税额) 应交税费——应交增值税 应交税费——应交增值税(营改增抵减的销项税额) 主营业务成本

按深化增值税改革相关政策规定,纳税人取得退还的增量留抵税额,可贷记“应交税费——应交增值税(销项税额)”科目 一般纳税人月终计算出当月应交或未交的增值税,在“应交税费——未交增值税”科目核算 初次购买增值税税控系统专用设备支付的费用允许在增值税应纳税额中全额抵减的,借记“应交税费——应交增值税(减免税款)”科目 按照会计制度确认收入的时点早于增值税纳税义务发生时点的,应将相关销项税额记入“应交税费——待转销项税额”科目