你可能感兴趣的试题

建设直接为农业生产服务的生产设施而占用农用地的,不征收耕地占用税 获准占用耕地的单位或者个人,应当在收到土地管理部门的通知之日起60日内缴纳耕地占用税 免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征耕地占用税情形的,应当按照当地适用税额补缴耕地占用税 纳税人临时占用耕地,应当依照规定缴纳耕地占用税,在批准临时占用耕地的期限内恢复原状的,可部分退还已经缴纳的耕地占用税

建设直接为农业生产服务的生产设施而占用农用地的,征收耕地占用税 获准占用耕地的单位或者个人,应当在收到土地管理部门的通知之日起60 日内缴纳耕地占用税 免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征耕地占用税情形的,应当按照当地适用税额补缴耕地占用税 经济特区、经济技术开发区和经济发达、人均耕地特别少的地区,耕地占用税的适用税额可以适当提高,但最多不得超过规定税额的50%

建设直接为农业生产服务的生产设施而占用农用地的,不征收耕地占用税 获准占用耕地的单位或者个人,应当在收到自然资源主管部门的通知之日起60日内缴纳耕地占用税 免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征耕地占用税情形的,应当按照当地适用税额补缴耕地占用税 纳税人临时占用耕地,应当依照规定缴纳耕地占用税,在批准临时占用耕地的期限内恢复原状的,可部分退还已经缴纳的耕地占用税

建设直接为农业生产服务的生产设施而占用农用地的,不征收耕地占用税 获准占用耕地的单位或者个人,应当在收到土地管理部门的通知之日起60日内缴纳耕地占用税 免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征耕地占用税情形的,应当按照当地适用税额补缴耕地占用税 纳税人临时占用耕地,应当依照规定缴纳耕地占用税,在批准临时占用耕地的期限内恢复原状的,可部分退还已经缴纳的耕地占用税

耕地占用税实行地区差别定额税率 人均耕地面积越少,耕地占用税单位税额越高 耕地占用税由地方税务机关负责征收 获准占用耕地的单位或者个人应当在收到土地管理部门的通知之日起10日内缴纳耕地占用税

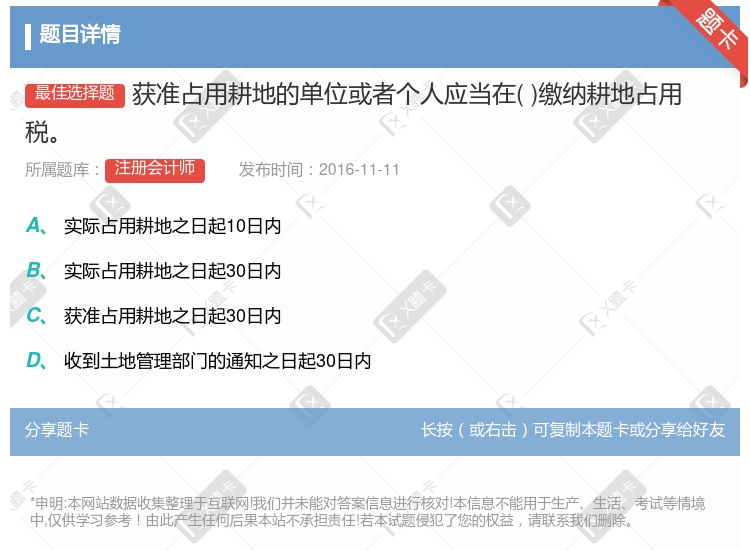

实际占用耕地之日起10日内 实际占用耕地之日起30日内 获准占用耕地之日起30日内 收到土地管理部门的通知之日起30日内

免征或减征耕地占用税后,纳税人改变原占地用途,不缴纳耕地占用税 获准占用耕地的单位或个人应当在收到土地管理部门的通知之日起30日内缴纳耕地占用税 纳税人临时占用耕地,应当照章征收耕地占用税 占用林地建设直接为农业生产服务的生产设施,不征收耕地占用税

军事设施占用耕地免征耕地占用税 农村居民占用耕地新建住宅免征耕地占用税 公路、铁路线路占用耕地减半征收耕地占用税 免征耕地占用税后,改变原占地用途不再属于免征情形的应补缴耕地占用税 获准占用耕地的单位应当在收到土地管理部门的通知之日起30日内缴纳耕地占用税

建设直接为农业生产服务的生产设施而占用农用地的,征收耕地占用税 获准占用耕地的单位或者个人,应当在收到土地管理部门的通知之日起60日内缴纳耕地占 免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征耕地占用税情形的,应当按照当地适用税额补缴耕地占用税 经济特区、经济技术开发区和经济发达、人均耕地特别少的地区,耕地占用税的适用税额可以适当提高,但最多不得超过规定税额的50%

建设直接为农业生产服务的生产设施而占用农用耕地的,不征收耕地占用税 获准占用耕地的单位或者个人,应当在收到土地管理部门的通知之日起60日内缴纳耕地占用税 免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征耕地占用税情形的,应当按照当地适用税额补缴耕地占用税 纳税人临时占用耕地,应当依照规定缴纳耕地占用税,在批准临时占用耕地的期限内恢复原状的,可部分退还已经缴纳的耕地占用税

建设直接为农业生产服务的生产设施占用规定的农用地的,不征收耕地占用税 占用之前3年内属于规定范围的耕地或农用土地,也视为耕地 耕地占用税由地方税务机关负责征收 获准占用耕地的单位或者个人应当在开始实际占用耕地之日起30日内缴纳耕地占用税 耕地占用税以纳税人实际占用的耕地面积为计税依据

获得批准之日起30日内 实际占用耕地之日起30日内 办理占用手续之日起30日内 收到土地管理部门的通知之日起30日内

建设直接为农业生产服务的生产设施而占用农用地的,不征收耕地占用税 获准占用耕地的单位或者个人,应当在收到土地管理部门的通知之日起60日内缴纳耕地占用税 免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征耕地占用税情形的,应当按照当地适用税额扣除免征期应分摊的税额补缴耕地占用税 纳税人临时占用耕地,应当依照规定缴纳耕地占用税,在批准临时占用耕地的期限内恢复原状的,可部分退还已经缴纳的耕地占用税

免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征耕地占用税情形的,应当按照当地适用税额补缴耕地占用税 获准占用耕地的单位或者个人应当在收到土地管理部门的通知之日起60日内缴纳耕地占用税 耕地占用税以纳税人占用耕地的面积为计税依据 经济特区、经济技术开发区和经济发达、人均耕地特别少的地区,适用税额可以适当提高,但最多不得超过上述规定税额的30% 耕地占用税由地方税务机关负责征收

纳税人因建设项目施工临时占用耕地,应当依照规定缴纳耕地占用税,在批准临时占用耕地1年内依法复垦,恢复种植条件的,不得退还已经缴纳的耕地占用税 占用耕地的单位或者个人,应当在收到自然资源主管部门的通知之日起15日内缴纳耕地占用税 免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征耕地占用税情形的,应当按照当地适用税额补缴耕地占用税 农村居民在规定用地标准以内占用耕地新建自用住宅,免交耕地占用税

建设直接为农业生产服务的生产设施而占用农用地的,征收耕地占用税 获准占用耕地的单位或者个人,应当在收到土地管理部门的通知之日起60日内缴纳耕地占用税 免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征耕地占用税情形的,应当按照当地适用税额补缴耕地占用税 经济特区,经济技术开发区和经济发达,人均耕地特别少的地区,耕地占用税的适用税额可以适当提高,但最多不得超过规定税额的50%

耕地占用税由地方税务机关负责征收 纳税人临时占用耕地,应缴纳耕地占用税 纳税人保证在批准临时占用耕地的期限内恢复所占用耕地原状的,不需要缴纳耕地占用税 获准占用耕地的单位或者个人应当在收到土地管理部门的通知之日起30日内缴纳耕地占用税