你可能感兴趣的试题

城市维护建设税的计税依据是纳税人实际缴纳增值税、消费税、营业税的税额 因减免税而发生增值税、消费税、营业税退库的,城市维护建设税也同时退库 纳税人因偷漏增值税、消费税、营业税应该补税的,也要补缴城市维护建设税 纳税人偷漏"三税"而加收的滞纳金、罚款,一并计入城市维护建设税的计税依据

免征“三税”时应同时免征城市维护建设税 对出口产品退还增值税的,不退还已缴纳的城市维护建设税 纳税人被查补“三税”时应同时对查补的“三税”补缴城市维护建设税 纳税人违反“三税”有关税法被加收的滞纳金应计人城市维护建设税的计税依据

城市维护建设税属于特定目的税 城市维护建设税属于附加税 城市维护建设税的计税依据为实际收取的增值税、营业税、消费税税额 城市维护建设税的计税依据是应当收取的增值税、营业税、消费税税额

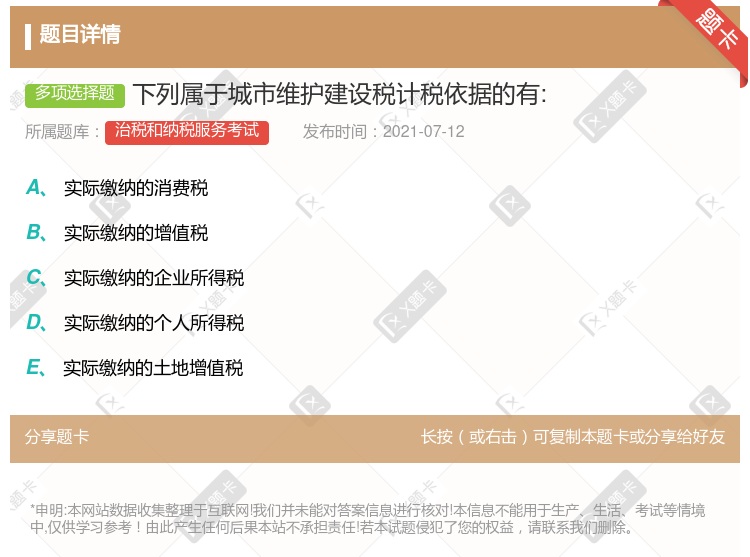

实际缴纳的增值税 实际缴纳的企业所得税 实际缴纳的营业税 实际缴纳的消费税

城市维护建设税按减免后实际缴纳的“三税”税额计征 对“三税”实行先征后返办法的,城市维护建设税也可同时返还 对“三税”实行即征即退办法的,除另有规定外,对随“三税”附征的城市维护建设税不予退还 纳税人违反“三税”有关法规而被加收的滞纳金应一并作为城市维护建设税的计税依据 纳税人违反“三税”有关法规而被加收的罚款应一并作为城市维护建设税的计税依据

城市维护建设税以“三税”税额为计税依据,其中包括加收的滞纳金 城市维护建设税以“三税”税额为计税依据,其中包括加收的罚款 城市维护建设税以“三税”税额为计税依据,其中包括加收的滞纳金和罚款 城市维护建设税以“三税”税额为计税依据,其中不包括加收的滞纳金和罚款

免征“两税”时应同时免征城市维护建设税 对出口产品退还增值税的。不退还已缴纳的城市维护建设税 纳税人被查补“两税”时应同时对查补的“两税”补缴城市维护建设税 纳税人违反“两税”有关规定而被加收的滞纳金应计入城市维护建设税的计税依据

对出口产品退还增值税的,同时退还已缴纳的城市维护建设税 纳税人违反增值税法规定被加收的滞纳金应计入城市维护建设税的计税依据 纳税人被查补消费税时应同时对查补的消费税补缴城市维护建设税 经国家税务局正式审批的当期免抵增值税税额应计入城市维护建设税的计税依据

免征“两税”时应同时免征城市维护建设税 对出口产品退还增值税的,不退还已缴纳的城市维护建设税 纳税人被查补“两税”时应同时对查补的“两税”补缴城市维护建设税 纳税人违反“两税”有关税法被加收的滞纳金应计入城市维护建设税的计税依据

免征“两税”时应同时免征城市维护建设税 对出口产品退还增值税的,不退还已缴纳的城市维护建设税 纳税人被查补“两税”时应同时对查补的“两税”补缴城市维护建设税 纳税人违反“两税”有关规定而被加收的滞纳金应计入城市维护建设税的计税依据

城市维护建设税的计税依据是纳税人实际缴纳增值税、消费税、营业税的税额 因减免税而发生增值税、消费税、营业税退库的,城市维护建设税也同时退库 纳税人因偷漏增值税、消费税、营业税应该补税的,也要补缴城市维护建设税 纳税人偷漏“三税”而加收的滞纳金、罚款,一并计入城市维护建设税的计税依据

城市维护建设税的计税依据是纳税人实际缴纳增值税、消费税、营业税的税额 因减免税而发生增值税、消费税、营业税退库的,城市维护建设税也同时退库 纳税人因偷漏增值税、消费税、营业税应该补税的,也要补缴城市维护建设税 纳税人偷漏“三税”而加收的滞纳金、罚款,一并计入城市维护建设税的计税依据 对铁道部应纳城市维护建设税的税率,其计税依据为铁道部实际集中缴纳的营业税税额,税率统一规定为5%

进口货物不征收城市维护建设税 出口货物不退城市维护建设税 以纳税人实际缴纳的“三税”为计税依据 销售货物或提供劳动收取的全部价款和价外费用为计税依据

以“三税”实际缴纳税额为计税依据 以“三税”应纳税额为计税依据 城市维护建设税的计税依据包括加收的“三税”滞纳金 对纳税人减免“三税”,相应减免城市维护建设税

城市维护建设税以纳税人依法实际缴纳的增值税、消费税为计税依据 进口货物缴纳的增值税、消费税税额,计入城市维护建设税的计税依据 经税务机关核准的免抵税额,计入城市维护建设税的计税依据 直接减免的增值税和消费税税额,应从城市维护建设税的计税依据中扣除 留抵退税额允许在按照增值税简易计税方法确定的城市维护建设税计税依据中扣除

城市维护建设税按减免后实际缴纳的“三税”税额计征 对“三税”实行先征后返办法的,城市维护建设税也可同时返还 对于因减免税而需进行“三税”退库的,城市维护建设税也可同时退库 纳税人违反“三税”有关法规而被加收的滞纳金应一并作为城市维护建设税的计税依据 纳税人违反“三税”有关法规而被加收的罚款应一并作为城市维护建设税的计税依据

城市维护建设税的计税依据是纳税人实际缴纳增值税、消费税、营业税的税额 因减免税而发生增值税、消费税、营业税退库的,城市维护建设税也同时退库 纳税人因偷漏增值税、消费税、营业税应该补税的,也要补缴城市维护建设税 纳税人偷漏“三税”而加收的滞纳金、罚款,一并计入城市维护建设税的计税依据 对铁道部应纳城市维护建设税,其计税依据为铁道部实际集中缴纳的营业税税额,税率统一规定为5%

免征“三税”时应同时免征城市维护建设税 对出口产品退还增值税的,不退还已缴纳的城市维护建设税 纳税人被查补“三税”时应同时对查补的“三税”补缴城市维护建设税 纳税人违反“三税”有关税法被加收的滞纳金应计人城市维护建设税的计税依据

出口货物不退还已缴纳的城市维护建设税 销售货物或提供劳务收取的全部价款和价外费用为计税依据 进口货物不征收城市维护建设税 以纳税人实际缴纳的"三税"为计税依据

城市维护建设税的计税依据是纳税人在国内流转环节以及进口环节实际缴纳的增值税、消费税税额 因减免税而发生增值税、消费税退库的,城市维护建设税也同时退库 纳税人因偷漏增值税、消费税应该补税的,也要补缴城市维护建设税 纳税人因偷漏增值税、消费税而被加收的滞纳金、罚款,一并计入城市维护建设税的计税依据