你可能感兴趣的试题

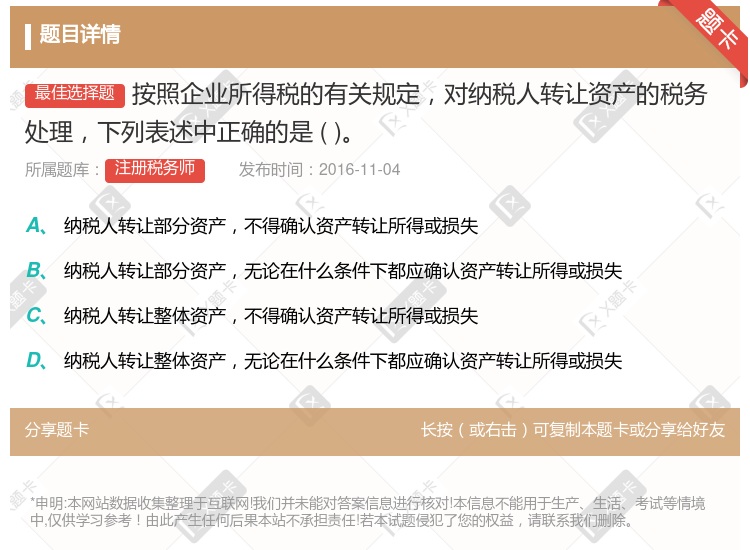

纳税人转让部分资产,应确认资产转让所得 纳税人转让整体资产,不得确认资产转让所得 整体资产转让交易中,接受企业的非股权支付额不高于所支付的股权的票面价值20%的,经税务机关审核确认,转让企业可暂不计算确认资产转让所得或损失,但与非股权支付额相应的增值应确认为当期应纳税所得 整体资产转让交易中,接受企业的非股权支付额不高于所支付的股权的票面价值25%的,经税务机关审核确认,转让企业可暂不计算确认资产转让所得或损失

纳税人在产权转让过程中,发生的产权转让净收益或净损失,不计入应纳税所得额 国有资产产权转让净收益,凡按国家有关规定全额上交财政的,不计入应纳税所得额 纳税人进行股份制改造发生的资产评估净增值,可以计提折旧,但在计算应纳税所得额时不得扣除 纳税人按照国务院的统一规定,进行清产核资时发生的固定资产评估净增值,计入应纳税所得额

被合并企业以前年度的亏损,可以结转到合并企业弥补 通常情况下,被合并企业应视为按公允价值转让、处置全部资产,计算资产的转让所得 被分立企业应视为按公允价值转让其被分离出去的资产,计算财产转让所得 分立企业接受被分立企业的资产,在计税时可按经评估确认的价值确定成本

修理支出可在发生当期直接扣除 修理支出可以预提,也可以待摊 如有关固定资产已提足折旧,改良支出应作为递延费用处理 不论有关固定资产是否提足折旧,改良支出均应增加固定资产价值

纳税人以非现金的实物资产和无形资产对外投资,发生的资产评估净增值,不计入应纳税所得额 纳税人在产权转让过程中,发生的产权转让净收益或净损失,不计入应纳税所得额 纳税人进行股份制改造发生的固定资产评估增值,应相应调整账户,所计提折旧应计入应纳税所得额 纳税人按照国务院的统一规定,进行清产核资时发生的固定资产评估净增值,不计入应纳税所得额

修理支出可在发生当期直接扣除 如有关固定资产已提足折旧,改良支出则不得在税前扣除 如有关固定资产已提足折旧,改良支出应作为递延,费用处理 如有关固定资产尚未提足折旧,改良支出应增加固定资产价值

通常情况下,被合并企业应视为按公允价值转让、处置全部资产,计算资产的转让所得 被合并企业以前年度的亏损,应结转到合并企业弥补 被分立企业应视为按公允价值转让其被分离出去的资产,计算财产转让所得 分立企业接受被分立企业的资产,在计税时一律按经评估确认的价值确定成本

保险公司给予纳税人的无赔款优待 纳税人已作为支出的坏账损失,在以后年度全部或部分收回 纳税人在产权转让过程中发生的产权转让净收益(同家有关规定个额上缴财政的国有资产产权转让净收益除外) 固定资产盘盈收入

纳税人转让部分资产,不确认资产转让所得 纳税人转让整体资产,不确认资产转让所得 整体资产转让交易中,接受企业的非股权支付额不高于所支付的股权的票面价值(或股本的账面价值)25%的,经税务机关审核确认,转让企业可暂不计算确认资产转让所得或损失 整体资产转让交易中,接受企业的非股权支付额不高于所支付的股权的票面价值(或股本的账面价值)20%的,经税务机关审核确认,转让企业可暂不计算确认资产转让所得或损失

纳税人按国家统一规定进行清产核资时发生的固定资产评估净增值 企业取得的国家财政性补贴收入 纳税人购买国债利息收入 纳税人接受捐赠的非货币性资产

纳税人转让部分资产,应确认资产转让所得 纳税人转让整体资产,不得确认资产转让所得 整体资产转让交易中,接受企业的非股权支付额不高于所支付的股权的票面价值20%的,经税务机关审核确认,转让企业可暂不计算确认资产转让所得或损失,但与非股权支付额相应的增值应确认为当期应纳税所得 整体资产转让交易中,接受企业的非股权支付额不高于所支付的股权的票面价值25%的,经税务机关审核确认,转让企业可暂不计算确认资产转让所得或损失

纳税人按照国家统一规定进行清产核资时发生的固定资产评估增值 纳税人购买国家重点建设债券的利息收入 纳税人购买国债的利息收入 纳税人在产权转让过程中发生的产权转让净收益