你可能感兴趣的试题

国际税收管辖权不是在国际税收形成后才出现的 目前国际上大量的税收协定是多边的,双边税收协定相对较少 目前国际上最具影响力的两个税收协定范本是“联合国范本”和“OECD范本” 国际税法包括关税互惠公约,但不包括国际税收惯例 税收管辖权具有明显的独立性和排他性

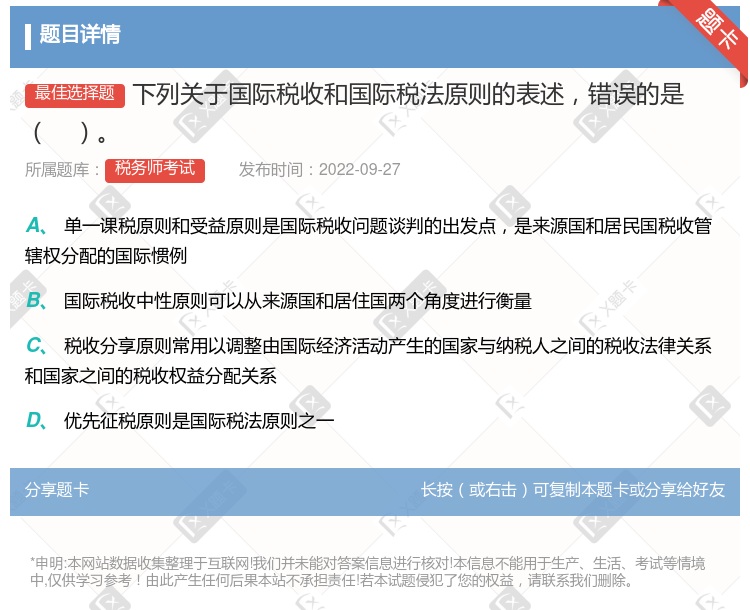

单一课税原则和受益原则是国际税收问题谈判的出发点,是来源国和居民国税收管辖权分配的国际惯例 国际税收中性原则可以从来源国和居住国两个角度进行衡量 税收分享原则常用以调整由国际经济活动产生的国家与纳税人之间的税收法律关系和国家之间的税收权益分配关系 优先征税原则是国际税法原则之一

国际重复征税、国际双重不征税、国际避税与反避税、国际税收合作是常见的国际税收问题和税收现象 国家间对商品服务、所得、财产课税的制度差异是国际税收产生的基础 国际税收中性原则可以从来源国和居住国两个角度进行衡量 国际税收的基本原则分为单一课税原则和国际税收中性原则两类

国际税法的基本原则是国家税收主权原则、国际税收分配公平原则和国际税收中性原则 国际税法的重要渊源是国际税收协定。最典型的形式是“OECD范本”和“联合国范本” 国际税法一旦得到一国政府和立法机关的法律承认,国际税法的效力高于国内税法 国际税法的仅包括税收管辖权和国际重复征税

国际税收协定调整的是国际经济关系中的国际税收关系 国际税收协定与其他国内税法的关系中,国际税收协定优于国内税法 国际税收协定以国际税法为基础 国际税收协定是由多边税收协定构成的

一旦得到一国政府和立法机关的法律承认,国际税法的效力高于国内税法 国际税收协定的典型形式是“OECD范本”和“联合国范本” 国际税法的基本原则包含国家税收主权原则、国际税收分配公平原则、国际税收中性原则 国际税收中性原则不是国际税法的基本原则,它是国际税法的适用原则 国际税法的重要渊源是国际税收协定

一旦得到一国政府和立法机关的法律承认,国际税法的效力高于国内税法 国际税法的重要渊源是国际税收协定 国际税收协定的典型形式是“OKCD范本”和“联合国范本” 国际税收中性原则不是国际税法的基本原则,它是国际税法的适用原则 国际税法的基本原则包含国家税收主权原则和分配公平原则、税收中性原则

国际税法的效力必定高于国内税法 国际税法的调整对象包括:国家和涉外纳税人的涉外税收征纳关系和国家之间的税收分配关系 国际税收协定的典型形式是“OECD范本”和“联合国范本” 国际税法的重要渊源是国际税收协定 任何人、国家和国际组织都必须尊重他国的税收主权

一旦得到一国政府和立法机关的法律承认,国际税法的效力高于国内税法 国际税法的重要渊源是国际税收协定 国际税收协定的典型形式是“OECD范本”和“联合国范本” 国际税收中性原则不是国际税法的基本原则,它是国际税法的适用原则 国际税法的基本原则包含国家税收主权原则、国际税收分配公平原则、国际税收中性原则

按主权国家行使税收管辖权的不同, 可分为国内税法、 国际税法、 外国税法 国内税法一般是按属人或属地原则, 规定一个国家的内部税收制度 国际税法是指国家间形成的税收制度, 主要包括双边或多边国家间的税收协定、 条约和国际惯例 外国税法是指外国各个国家制定的税收制度

国际税法的调整对象就是指国家与涉外纳税人之间的涉外税收征纳关系和国家相互之间的税收分配关系 目前国际上大量的税收协定是多边的,双边税收协定相对较少 目前国际上最具影响力的两个税收协定范本是“联合国范本”、“OECD范本” 国际税法的调整对象就是指国家与涉外纳税人之间的涉外税收征纳关系 当前,世界各国普遍接受地域税收管辖权优先的原则

国家税收主权原则 避免国际重复征税原则 国际税收分配公平原则 国际税收中性原则 加强国际税收合作,防止国际避税和逃税

国际税法原则是普遍适用国际税收问题处理全过程和各个方面,具有指导意义的基本信念和习惯 独占征税原则常用以调整由国际经济活动产生的国家与纳税人之间的税收法律关系和国家之间的税收权益分配关系 税收分享原则是国际税收协定冲突规范的内容之一 无差异原则在税制结构大体一致的国家之间可以起到促进资本自由流动的作用 国际税法原则包括优先征税原则、独占征税原则、税收分享原则和单一课税原则

国际税收协定最典型的形式是“OECD范本”和“联合国范本” 一旦得到一国政府和立法机关的法律承认,国际税收协定的效力高于国内税法 国际税收协定直接制约主权国家调整修改税法 实行税收无差别待遇是国际税收协定的基本内容之一

单一课税原则不属于国际税收原则 国际税收的实质是国家之间的税收分配关系和税收协调关系 国际税收中性原则,是国际税收的原则之一 程序优于实体是国际税法的原则之一 国际税收中性原则可以从来源国和居住国两个角度进行衡量

国家间对商品服务、所得、财产课税的制度差异是国际税收产生的基础 国际税收的实质是国家之间的税收分配关系和税收协调关系 国际税收中性原则可以从来源国和居住国两个角度进行衡量 无差异原则常用以调整由国际经济活动产生的国家与纳税人之间的税收法律关系和国家之间的税收权益分配关系

按照主权国家行使税收管辖权的不同, 税法可分为国内税法、 国际税法、 外国税法等 国内税法一般是按照属人或属地原则, 规定一个国家的内部税收制度 国际税法是指国家间形成的税收制度, 主要包括双边或多边国家间的税收协定 外国税法是指外国各个国家制定的税收制度

国家间税收分配是国际税收协调的结果 国家间对商品服务、所得、财产课税的制度差异是国际税收产生的基础 国际税收的实质是国家之间的税收分配关系和税收协调关系 国际税收的基本原则分为单一课税原则和受益原则两类

国际重复征税、国际双重不征税、国际避税与反避税、国际税收合作是常见的国际税收问题和税收现象 国家间对商品服务、所得、财产课税的制度差异是国际税收产生的基础 国际税收中性原则可以从来源国和居住国两个角度进行衡量 国际税收的基本原则分为单一课税原则和国际税收中性原则两类

缔结国际税收协定的主要目的是避免有关国家纳税人的国际双重(或多重)征税 目前国际上大量的税收协定是多边的,双边税收协定相对较少 目前国际上最具影响力的两个税收协定范本是“联合国范本”和“OECD范本” 国际税法包括关税互惠公约,但不包括国际税收惯例 当前,世界各国普遍接受地域税收管辖权优先的原则