你可能感兴趣的试题

委托个人加工的应税消费品,由委托方收回后缴纳消费税 委托加工的应税消费品,除受托方为个人外,由受托方在向委托方交货时代收代缴税款 委托加工的应税消费品,委托方用于连续生产应税消费品的,所纳税款准予按规定抵扣 委托方将收回的应税消费品,以不高于受托方的计税价格出售的,不再缴纳消费税

按规定计算缴纳的房产税 按规定计算缴纳的土地使用税 收购未税矿产品代扣代缴的资源税 委托加工应税消费品收回后直接用于销售的,由受托方代扣代缴的消费税 委托加工应税消费品收回后用于连续生产应税消费品的,由受托方代扣代缴的消费税

按规定计算缴纳的房产税 按规定计算缴纳的土地使用税 收购未税矿产品代扣代缴的资源税 委托加工应税消费品收回后直接用于销售的,由受托方代扣代缴的消费税 委托加工应税消费品收回后用于连续生产应税消费品的,由受托方代扣代缴的消费税

将自产应税消费品用于投资的 将自产应税消费品用于集体福利的 用委托加工收回的应税消费品(受托方已代收代缴消费税)连续生产应税消费品后销售的 将委托加工收回的应税消费品(受托方已代收代缴消费税)以不高于受托方计税价格直接销售的

将自产应税消费品用于投资的 将自产应税消费品用于集体福利的 用委托加工收回的应税消费品(受托方已代收代缴消费税)连续生产应税消费品后销售的 将委托加工收回的应税消费品(受托方已代收代缴消费税)以不高于受托方计税价格直接销售的

将自产的应税消费品用于职工福利 将自产的应税消费品用于广告 将委托加工收回的应税消费品(受托方已代收代缴消费税),连续生产应税消费品后销售 将委托加工收回的应税消费品(受托方已代收代缴消费税)直接销售

委托加工的应税消费品,必须是由委托方提供原料和主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品 纳税人委托个体经营者加工应税消费品,于委托方收回后在委托方所在地缴纳消费税 委托方收回的应税消费品,以不高于受托方的计税价格出售的,为直接出售,不再缴纳消费税 委托加工应税消费品,委托方以高于受托方的计税价格出售的,不需再缴纳消费税

委托加工的应税消费品(受托方已代收代缴消费税),委托方收回后直接用于销售的 自产自用的应税消费品,用于连续生产应税消费品的 委托非个体经营者加工的应税消费品(受托方已代收代缴消费税),委托方收回后用于连续加工生产应税消费品后销售的 将购买的应税消费品用于非应税项目的

委托加工物资 营业税金及附加 应交税费——应交消费税 受托加工物资

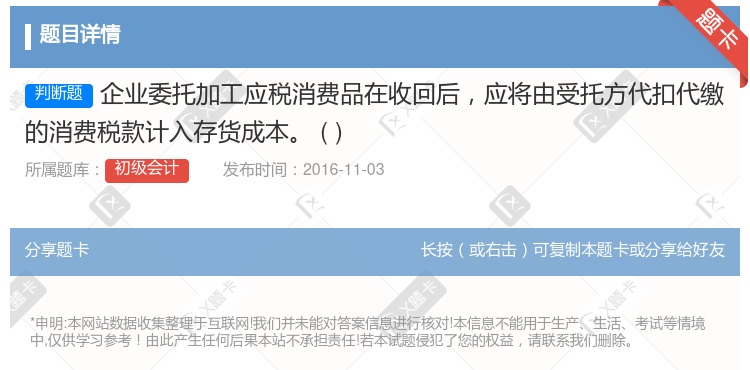

凡是缴纳增值税的业务均需缴纳消费税 用于固定资产建设的消费品应将消费税计入相关资产成本中 将自产消费品用于对外投资,应将消费税记入“营业外支出”中 企业委托加工应税消费品在收回后,应将由受托方代收代缴的消费税计入相关成本

委托加工的应税消费品,受托方在交货时已代收代缴消费税,委托方收回后直接出售的,不再征收消费税 委托加工的应税消费品,加工环节由受托方在交货时代收代缴消费税,委托方收回后直接出售的,在销售环节委托方再缴纳消费税 委托加工的符合规定的应税消费品,受托方在交货时已代收代缴消费税,委托方收回后用于连续生产应税消费品的,其已纳税款准予按照规定从连续生产的应税消费品应纳消费税税额中抵扣 委托加工的应税消费品,受托方在交货时已代收代缴消费税,委托方收回后用于连续生产应税消费品的,其已纳税款不准从连续生产的应税消费品应纳消费税税额中抵扣

委托加工消费税纳税地点(除个人外)是委托方所在地 委托加工的加工费包括代垫辅助材料的实际成本 委托加工应税消费品的消费税纳税人是委托方 受托方已代收代缴消费税的应税消费品,委托方收回后以高于受托方计税价格出售的,应申报缴纳消费税

由受托方代扣代缴消费税 受托方仅就加工劳务缴纳增值税 委托方收回后在委托方所在地缴纳消费税 委托方按照自制应税消费品缴纳消费税和增值税

委托加工的应税消费品(受托方已代收代缴消费税),委托方收回后用于直接销售的 自产自用的应税消费品,用于连续生产应税消费品的 委托非个体经营者加工的应税消费品(受托方已代收代缴消费税),委托方收回后用于连续加工生产应税消费品的 自产自用消费品,用于在建工程的