你可能感兴趣的试题

企业销售小轿车应确认的收入金额为3600000元,销项税额为468000元 企业销售应税消费品需要缴纳消费税,应通过“税金及附加”科目核算 如果企业将同样的小轿车对外投资,也需要视同销售缴纳增值税和消费税,但会计上无需确认收入 如果企业将同样的小轿车对外投资,应当按纳税人同类应税消费品的最高销售价格作为计税依据,计算消费税

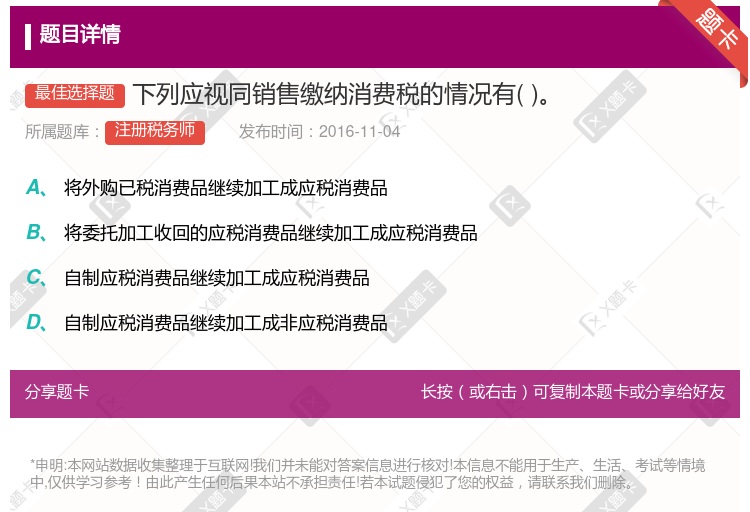

将外购已税消费品继续加工成应税消费品 将委托加工收回的应税消费品继续加工成应税消费品 自制应税消费品继续加工成应税消费品 自制应税消费品用于向外单位投资

外购已税消费品接着加工成应税消费品 将自产越野汽车用于赞助汽车拉力赛 将自制应税消费品用于广告 将自产小轿车用于碰撞试验

应缴纳的城市维护建设税 销售应税消费品应缴纳的消费税 对外提供运输劳务应缴纳的营业税 销售不动产应缴纳的营业税

外购已税消费品继续加工成应税消费品 将自产越野汽车用于赞助汽车拉力赛 将自制应税消费品用于职工福利 将自产小轿车用于碰撞实验

外购烟丝时缴纳的消费税允许从用该烟丝生产的卷烟应纳消费税中扣除 消费税的计征有从量定额、从价定率和复合计征三种 酒类生产企业销售白酒产品而收取的包装物押金,一律视同白酒产品销售额计征消费税 纳税人将不同税率的应税消费品成套销售的,一律从高适用税率计征消费税

应缴纳的城市维护建设税 销售应税消费品应缴纳的消费税 对外提供运输劳务应缴纳的营业税 销售不动产应缴纳的营业税

外购烟丝时缴纳的消费税允许从用该烟丝生产的卷烟应纳消费税中扣除 消费税的计征有从量定额、从价定率和复合计征三种 酒类生产企业销售白酒产品而收取的包装物押金,一律视同白酒产品销售额计征消费税 纳税人将不同税率的应税消费品成套销售的,一律从高适用税率计征消费税 本题考核消费税法律的相关规定。以上四项均符合规定。

企业销售小轿车应确认的收入金额为3600000元,销项税额为612000元 企业销售应税消费品需要缴纳消费税,应通过“税金及附加”科目核算 如果企业将同样的小轿车对外投资时,也需要视同销售缴纳增值税和消费税,但会计上无需确认收入 如果小轿车用于对外投资,相应的消费税应借记“长期股权投资”科目,贷记“应交税费--应交消费税”科目

外购已税消费品继续加工成应税消费品 将自产越野汽车用于赞助汽车拉力赛 将自制应税消费品用于广告 将自产小轿车用于碰撞实验

将外购已税消费品继续加工成应税消费品 将委托加工收回的应税消费品继续加工成应税消费品 自制应税消费品用于抵偿债务 自制应税消费品继续加工成应税消费品

将外购已税消费品用于继续加工应税消费品 将委托加工收回的应税消费品用于继续加工应税消费品 自制应税消费品用于继续加工应税消费品 自制应税消费品用于向外单位投资

纳税人将自产的应税消费品用于换取生产资料,按同类消费品的平均价格计算应纳消费税 纳税人通过非独立核算门市部销售的自产应税消费品,应按移送门市部数量征收消费税 销售应税消费品时收取的包装物押金应缴纳消费税,但是同时收取的包装物租金缴纳营业税,不缴纳消费税 白酒生产企业向商业销售单位收取的“品牌使用费”,要并入白酒的销售额中缴纳消费税

将委托加工收回的应税消费品用于继续加工应税消费品 自制应税消费品用于向外单位投资 将外购已税消费品用于继续加工应税消费品 自制应税消费品用于继续加工应税消费品

将自产摩托车移至自设非独立核算门市部待售的,应视同对外销售计征消费税 将委托加工收回的已税化妆品用于抵债应视同对外销售计征消费税 卷烟厂将自产烟丝用于继续生产卷烟的,烟丝移送环节应视同对外销售计征消费税 委托加工应税消费品由受托方提供原材料的,应按受托方销售自制应税消费品处理

销售不动产相关的营业税 转让无形资产相关的营业税 销售资源税应税产品应缴纳的资源税 销售消费税应税产品应缴纳的消费税 销售消费税应税产品应缴纳的增值税

将外购已税消费品用于继续加工应税消费品 将委托加工收回的应税消费品用于继续加工应税消费品 自制应税消费品用于继续加工应税消费品 自制应税消费品用于向外单位投资

该酒厂该批啤酒适用税率为220元/吨 销售啤酒应缴纳消费税5万元 销售白酒应缴纳消费税148万元 销售白酒应缴纳消费税153万元 销售白酒应缴纳消费税158万元

经营单位进口金银首饰,既要缴纳增值税又要缴纳消费税 出口单位出口金银首饰免税并退税 为经营单位以外的单位和个人加工金银首饰,应视同销售 对既生产销售金银首饰,又生产销售非金银首饰的单位,凡是划分不清或不能准确核算的,一律从高适用税率征收消费税

甲企业应视同销售缴纳增值税 甲企业应视同销售缴纳消费税 甲企业应缴纳车辆购置税 乙观众不需缴纳车辆购置税 乙观众应缴纳车辆购置税