你可能感兴趣的试题

股权自由现金流贴现模型中采用的折现率是权益资本成本 折现现金流法的基础是现值原则,未来现金流的时间点对企业价值的计算影响不大 折现现金流估值多用于以早期和成长阶段企业作为投资标的的风险投资基金 折现现金流法是通过预测企业未来的现金流,将企业价值定义为企业未来可自由支配现金流的总和

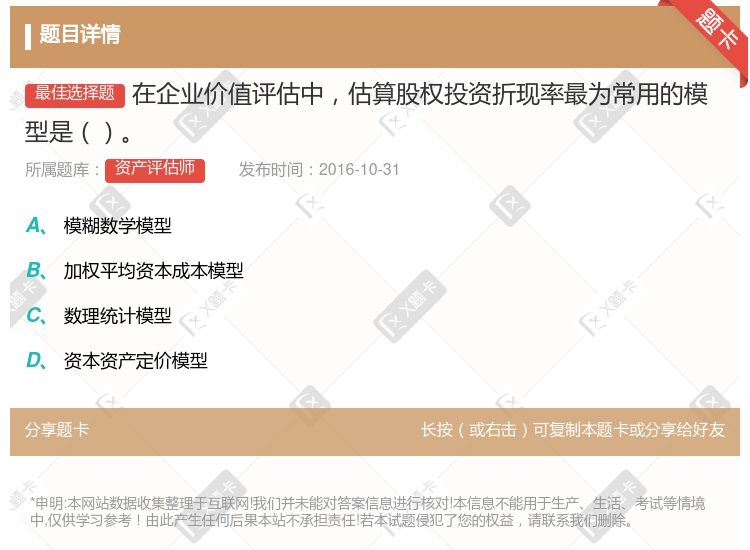

应用收益法评估企业价值, 常见的方法有股利折现模型、 现金流折现模型、经济利润模型 净利润、 净现金流量(股权自由现金流量) 是股权收益形式, 因此只能用股权投资回报率作为折现率 息前净利润、 息前净现金流量或企业自由现金流量等是股权与债权收益的综合形式, 因此, 只能运用股权与债权综合投资回报率, 即只能运用通过加权平均资本成本模型获得的折现率 对于轻资产类型的企业价值评估, 资产基础法比收益法更适用

对企业自由现金流量进行折现, 应釆用加权平均资本成本 若评估基准日后被评估企业的实际资本结构虽与目标资本结构之间存在差异,但预计能在较短时间调整至目标资本结构的水平并维持, 可采用目标资本结构计算加权平均资本成本 对付息债务价值进行评估时, 都将其评估基准日的账面价值作为其评估价值 可以任意选取企业自由现金流量折现模型或者股权自由现金流量折现模型对股东全部权益价值进行评估 选取企业自由现金流量折现模型还是股权自由现金流量折现模型对股东全部权益价值进行评估, 关键应对比两种模型运用过程中的工作效率和可能存在的计算误差等情况

股权要求收益率 股权资本成本 税后债务成本 加权平均资本成本

全投资自由现金流量 息前利润总额 股权自由现金流量 净利润

大多数的企业估值使用股权现金流量模型或实体现金流量模型 预测期和后续期的划分是财务管理人员主观确定的 股权现金流量和实体现金流量可以使用相同的折现率折现 实务中的详细预测期通常为3~5年,如果有疑问还应当延长,但很少超过7年

现金流量折现模型的基本思想是增量现金流量原则和时间价值原则 预测期和后续期的划分是财务管理人员主观确定的 股权现金流量和实体现金流量可以使用相同的折现率折现 相对价值模型用一些基本的财务比率评估目标企业的内在价值

无形资产由于灵活性小、变通利用能力差,通常被认为是企业经营中风险最高的部分 折现率的常用测算方法包括风险总和法和回报率拆分法 无形资产评估中的折现率一般不高于有形资产评估中的折现率 无形资产评估中的折现率即为企业价值评估中的折现率

采用企业自由现金流量折现模型与股权自由现金流量折现模型均可评估得出股东全部权益的价值 从理论上看,若财务杠杆假设一致,企业自由现金流量折现模型与股权自由现金流量折现模型等价 从两个模型运用过程中需要计算的参数和指标的对比看,采用企业自由现金流量折现模型更为简单和经济 对于金融机构来说,股权自由现金流量折现模型是较好的选择

无形资产由于灵活性小、变通利用能力差,通常被认为是企业经营中风险最高的部分 无形资产折现率的常用测算方法包括风险总和法和回报率拆分法 无形资产评估中的折现率一般低于有形资产评估中的折现率 无形资产评估中的折现率即为企业价值评估中的折现率

采用企业自由现金流量折现模型与股权自由现金流量折现模型均可评估得出股东全部权益的价值 从理论上看, 若财务杠杆假设一致, 企业自由现金流量折现模型与股权自由现金流量折现模型等价 从两个模型运用过程中需要计算的参数和指标的对比看, 采用企业自由现金流量折现模型更为简单和经济 对于金融机构来说, 股权自由现金流量折现模型是较好的选择

对企业自由现金流量进行折现, 应采用加权平均资本成本 若评估基准日后被评估企业的实际资本结构虽与目标资本结构之间存在差异,但预计能在较短时间调整至目标资本结构的水平并维持, 可采用目标资本结构计算加权平均资本成本 对付息债务价值进行评估时, 都将其评估基准日的账面价值作为其评估价值 可以任意选取企业自由现金流量折现模型还是股权自由现金流量折现模型对股东全部权益价值进行评估 选取企业自由现金流量折现模型还是股权自由现金流量折现模型对股东全部权益价值进行评估, 关键应对比两种模型运用过 4 程中的工作效率和可能存在的计算误差等情况

以资产评估为基础的评估模型 企业现金流量折现模型 股权现金流量折现模型 股利现金流量折现模型

资产基础法 经济利润折现模型 股利折现模型 股权自由现金流量折现模型

股票价值评估一般选择投资者期望的必要报酬率作为折现率 债券价值评估一般选择市场利率作为折现率 项目投资决策一般选择市场利率作为折现率 企业价值评估一般选择加权资本成本作为折现率

行业销售利润率 行业平均成本利润率 企业债券利率 国库券利率

股利折现模型理论的实质是股利决定股票价值 在企业价值评估实务中, 股利折现模型通常适用于缺乏控制权的股东部分权益价值的评估 企业的股利分配政策较为稳定, 就可以采用股利折现模型 股利折现模型有两个基本变量, 即期望股利和股权资本成本