你可能感兴趣的试题

增值税专用发票领用按辅导期一般纳税人政策办理 增值税专用发票领用严格限额限量供应, 根据实际情况随时调整 普通发票的领用实行交(验) 旧供新、 严格限量供应 普通发票的领用实行交(验) 旧供新、 符合条件的按需供应

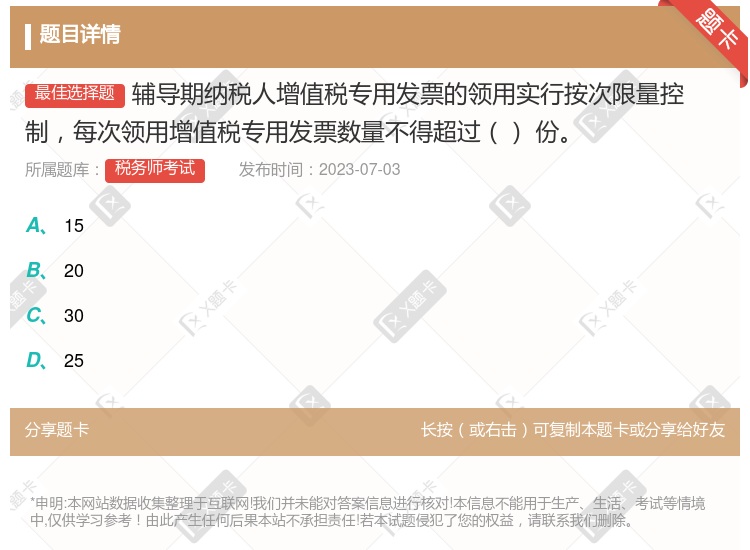

纳税人在辅导期内增购专用发票,继续实行预缴增值税的办法,预缴的增值税可在本期增值税应纳税额中抵减,抵减后预缴增值税仍有余额的一次退还 辅导期纳税人专用发票实行按次限量控制,主管税务机关每次发售发票数量不超过25份 主管税务机关应在纳税人辅导期结束后的第一个月内,一次性退还纳税人因增购专用发票发生的预缴增值税余额 实行纳税辅导期管理的小型商贸企业,领购专用发票的最高开票限额不得超过10万元

辅导期纳税人按规定预缴的增值税可在本期增值税应纳税额中抵减,抵减后预缴增值税仍有余额的一次性退还 辅导期纳税人专用发票实行按次限量控制,主管税务机关每次发售发票数量不超过20份 主管税务机关应在纳税人辅导期结束后的第一个月内,一次性退还纳税人因增购专用发票发生的预缴增值税余额 实行纳税辅导期管理的小型商贸企业,领购专用发票的最高开票限额不得超过10万元 辅导期纳税人领购的专用发票未使用完而再次领购的,主管税务机关发售专用发票的份数不得超过核定的每次领购专用发票份数与未使用完的专用发票份数的差额

按次限扯; 每次; 每次; 15 份 按次限量; 每次; 每次; 25 份 按月 限量; 每月 ; 每次; 15 份 按月 限最; 每月 ; 每次; 25 份

增值税专用发票实行最高开票限额管理,最高开票限额由一般纳税人申请,区县税务机关依法审批 一般纳税人申请最高开票限额时,主管税务机关受理纳税人申请以后,根据需要进行实地查验 实行纳税辅导期管理的小型商贸批发企业,领用增值税专用发票的最高开票限额不得超过10万元 辅导期纳税人领用的专用发票未使用完而再次领用的,主管税务机关发出增值税专用发票数量不得超过25份

实行纳税辅导期管理的小型商贸批发企业,领购专用发票的最高开票限额不得超过10万元 新认定为一般纳税人的小型商贸批发企业实行纳税辅导期管理的期限为6个月 辅导期纳税人专用发票的领购实行按次限量控制,税务机关每次发售专用发票数量不得超过25份 辅导期纳税人按规定预缴的增值税可在本期增值税应纳税额中抵减,抵减后预缴增值税仍有余额的,可抵减下期再次领购专用发票时应当预缴的增值税

纳税人自认定机关认定为一般纳税人的次月起(新开业纳税人自主管税务机关受理申请的当月起),按照规定计算应纳税额,并按照规定领购、使用增值税专用发票 实行纳税辅导期管理的小型商贸批发企业,领购专用发票的最高开票限额不得超过,一万元 辅导期纳税人专用发票的领购实行按次限量控制,主管税务机关可根据纳税人的经营情况核定每次专用发票的供应数量,但每次发售专用发票数量不得超过25份 辅导期纳税人一个月内多次领购专用发票的,应从当月第二次领购专用发票起,按照上一次已领购并开具的专用__售额的3%预缴增值税

辅导期纳税人专用发票的领购实行按次限量控制,税务机关每次发售专用发票数量不得超过25份 实行纳税辅导期管理的小型商贸批发企业,领购专用发票的最高开票限额不得超过10万元 辅导期纳税人按规定预缴的增值税可在本期增值税应纳税额中抵减,抵减后预缴增值税仍有余额的,可抵减下期再次领购专用发票时应当预缴的增值税 辅导期纳税人一个月内多次领购专用发票的,应从当月第二次领购专用发票起,按照上一次已领购并开具的专用__售额的5%预缴增值税

纳税人办理了税务登记或领取营业执照办理落户手续后,即可申请领用增值税普通发票 一般纳税人申请最高开票限额,由省税务机关依法审批 辅导期纳税人实行按次限量控制,每次领用的增值税专用发票数量不得超过25份 实行纳税辅导期管理的小型商贸批发企业,领用增值税专用发票的最高开票限额不得超过10万元 纳税人名称、纳税人识别号、开票限额等事项发生变更时,纳税人应到主管税务机关办理变更发行

实行纳税辅导期管理的小型商贸批发企业,领购专用发票的最高开票限额不得超过10万元 辅导期纳税人专用发票的领购实行按次限量控制,税务机关每次发售专用发票数量不得超过25份 辅导期纳税人按规定预缴的增值税可在本期增值税应纳税额中抵减,抵减后预缴增值税仍有余额的,可抵减下期再次领购专用发票时应当预缴的增值税 新认定为一般纳税人的小型商贸批发企业实行纳税辅导期管理的期限为6个月