你可能感兴趣的试题

纳税人.扣缴义务人编造虚假计税依据的 纳税人欠缴应纳税款, 采取转移或者隐匿财产的手段, 妨碍税务机关追缴欠缴的税款的 以暴力.威胁方法拒不缴纳税款的 扣缴义务人应扣未扣.应收而不收税款的

税务机关为纳税人颁发税务登记证 税务机关委托扣缴义务人作出的代扣、代收税款行为 税务机关对纳税人少缴税款的行为作出罚款的处罚决定 税务机关不予退还税款

纳税人应缴纳的税款由税务机关向扣缴义务人追缴 扣缴义务人应扣未扣、应收而不收的税款,由税务机关向纳税人追缴 对扣缴义务人处应扣未扣、应收未收税款50%以上5倍以下的罚款 对扣缴义务人处应扣未扣、应收未收税款50%。以上3倍以下的罚款

税务机关征收税款时,必须给纳税人开具完税凭证 税务机关对实行邮寄申报方式的纳税人征收税款时,可以不开具完税凭证 扣缴义务人代扣税款时,纳税人要求开具代扣税款凭证的,扣缴义务人应当开具 扣缴义务人代收税款时,纳税人要求开具代收税款凭证的,扣缴义务人应当开具

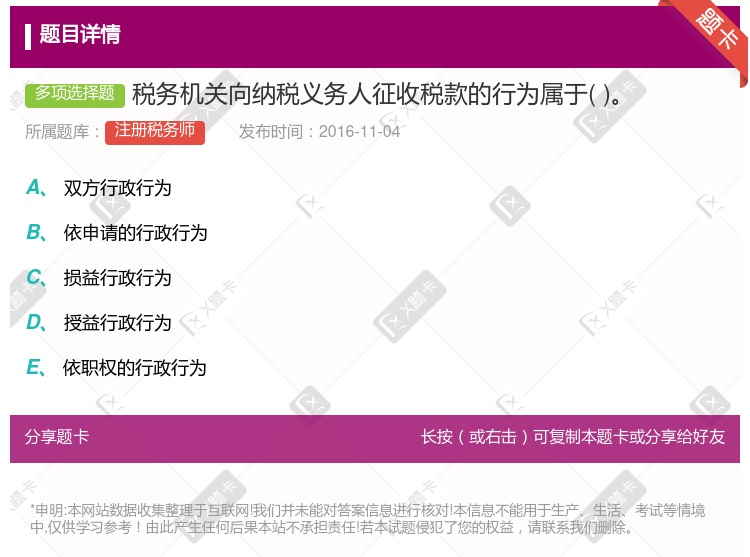

征收税款 加收滞纳金 逾期缴纳罚款的加罚行为 税务机关委托扣缴义务人作出的代扣、代收税款行为 税务机关责令提供纳税担保的行为

征收税款 加收滞纳金 逾期缴纳罚款的加罚行为 税务机关委托扣缴义务人作出的代扣、代收税款行为

税务机关拒绝颁发税务登记证的行为 税务机关委托扣缴义务人作出的代扣、代收税款行为 税务机关对纳税人少缴税款的行为作出罚款的处罚决定 税务机关不依法确认纳税担保行为

委托扣缴义务人作出的代扣、代收税款行为 加收滞纳金 征收税款 逾期缴纳罚款的加罚行为

税收强制执行措施是指税务当事人不履行税收法律、行政法规规定的义务,有关税务机关采用法定的强制手段,强迫当事人履行义务的行为 纳税评估是指税务机关运用数据信息对比分析的方法,对纳税人和扣缴义务人纳税申报情况的真实性和准确性作出定性和定量的判断,并据此征收税款的行为 税款征收方式是指税务机关根据各税种的不同特点、征纳双方的具体条件而确定的计算征收税款的方法和形式,主要包括查账征收、定期定额征收、委托代征等方式 税款滞纳金征收制度,是指纳税人或者扣缴义务人未按照规定期限缴纳或者解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起按日加收滞纳税款万分之五的滞纳金的制度

征收税款 加收滞纳金 逾期缴纳罚款的加罚行为 税务机关委托扣缴义务人作出的代扣、代收税款行为

纳税人应缴纳的税款由税务机关向扣缴义务人追缴 扣缴义务人应扣末扣、应收而不收的税款,由税务机关向纳税人追缴 对扣缴义务人处应扣未扣、应收未收税款50%以上5倍以卜的罚款 对扣缴义务人处应扣未扣、应收未收税款50%以上3倍以下的罚款

税务机关可以根据实际情况赋予纳税人代扣、代收税款义务 纳税人可以根据实际情况履行代扣代收税款义务 扣缴义务人依法履行代扣、代收税款义务时,纳税人不得拒绝 扣缴义务人依法扣缴,纳税人拒绝的,扣缴义务人应当在3日之内报告主管税务机关处理

扣缴义务人代扣、代收税款时,代扣、代收税款凭证由税务机关开具 企业作为个人所得税的扣缴义务人可以依法向税务机关主张代扣、代收手续费 扣缴义务人依法履行代扣、代收税款义务时,纳税人不得拒绝。纳税人拒绝的,扣缴义务人可强制扣缴 法律、行政法规没有规定负有代扣、代收税款义务的单位和个人,税务机关可以委托其履行代扣、代收税款义务,该单位和个人不得拒绝

扣缴义务人未按照规定设置,保管代扣代缴,代收代缴税款账簿或者保管代扣代缴,代收代缴税款记账凭证及有关资料的,由税务机关责令限期改正,可以处2000元以下的罚款;情节严重的,处2000元以上5000元以下的罚款 纳税人未按照规定的期限办理纳税申报和报送纳税资料的,或者扣缴义务人未按照规定的期限向税务机关报送代扣代缴,代收代缴税款报告表和有关资料的,由税务机关责令限期改正,可以处2000元以下的罚款;情节严重的,可以处5000元以上的罚款 扣缴义务人应扣未扣,应收而不收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣,应收未收税款3倍以下的罚款 扣缴义务人应扣未扣,应收而不收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣,应收未收税款50%以上3倍以下的罚款