你可能感兴趣的试题

免征城镇土地使用税 减征城镇土地使用税 不征城镇土地使用税 征收城镇土地使用税

土地使用税以纳税人实际占用的土地面积为计税依据,依照规定税额计算征收 企业办的学校、医院、托儿所、幼儿园自用的土地,暂免征收土地使用税 土地使用税中的“县城”,是指县人民政府所在地 土地使用权共有的,由双方协商,确定一方计算缴纳土地使用税

农副产品加工厂用地应征收城镇土地使用税 公园里开办的照相馆用地应征收城镇土地使用税 企业厂区以外的公共绿化用地应征收城镇土地使用税 自收自支、自负盈亏的事业单位用地应征收城镇土地使用税 直接从事饲养的专业用地免予征收城镇土地使用税

对核电站应税土地在基建期内减半征收城镇土地使用税 大学科技园用地免征城镇土地使用税 公共租赁住房免征城镇土地使用税 盐场的盐滩、盐矿的矿井用地应征收城镇土地使用税

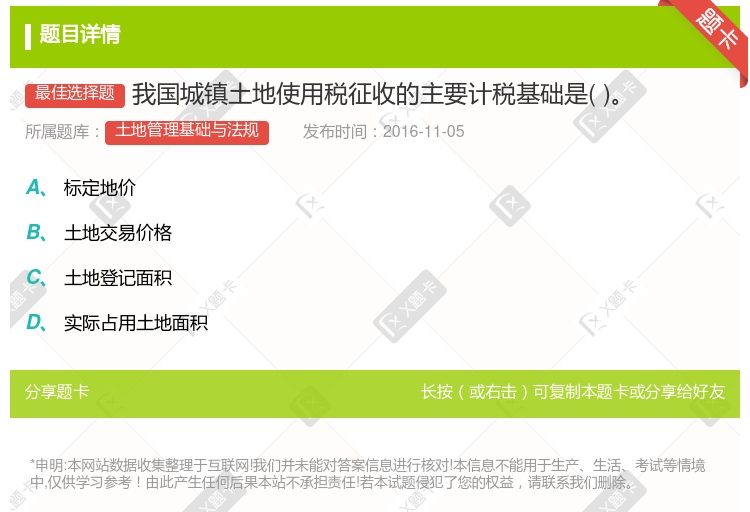

标定地价 土地交易价格 土地登记面积 实际占用土地面积

城镇土地使用税的计税依据是纳税人实际占用的土地面积 城镇土地使用税的计税依据是纳税人实际使用的土地面积 城镇土地使用税的计税依据是纳税人的建筑用土地面积 计税的土地面积由省级人民政府确定的单位组织测定土地面积的,以测定的土地面积为准

城镇土地使用税以纳税人实际占用的土地面积为计税依据 企业职工食堂用地能与企业其他用地明确区分的,可免征城镇土地使用税 对尚未核发土地使用证书的土地,暂不征收城镇土地使用税 经济发达地区,城镇土地使用税的适用税额标准可适当提高,但提高额不得超过规定最高税额的30%

由省、自治区、直辖市人民政府确定的单位组织测定土地面积的,以测定的土地面积为城镇土地使用税的计税依据 尚未组织测量,但纳税人持有政府部门核发的土地使用证书的,以证书确认的土地面积为应税土地面积计征城镇土地使用税 在城镇土地使用税征税范围内单独建造的地下建筑用地,暂按应征税款的50%征收城镇土地使用税 对盐场的盐滩、盐矿的矿井用地,暂免征收城镇土地使用税 纳税人购置新建商品房,自房屋完工之次月起,缴纳城镇土地使用税

在城镇土地使用税征收范围内,利用林场土地兴建度假村等休闲娱乐场所的,其经营用地,征收城镇土地使用税 在城镇土地使用税征收范围内,利用林场土地兴建度假村等休闲娱乐场所的,其办公用地,征收城镇土地使用税 在城镇土地使用税征收范围内,利用林场土地兴建度假村等休闲娱乐场所的,其办公用地,不征收城镇土地使用税 在城镇土地使用税征收范围内,利用林场土地兴建度假村等休闲娱乐场所的,其生活用地,征收城镇土地使用税

厂区以外的公共绿化用地和向社会开放的公园用地,暂免征收城镇土地使用税 老年服务机构自用的土地免征城镇土地使用税 不直接向居民供热的供热企业暂免征收城镇土地使用税 在机场道路中,场外道路用地免征城镇土地使用税;场内道路用地依照规定征收城镇土地使用税

城镇土地税是国家对开采特定自然资源的个人和单位,就占用土地面积定额征收的一种税 城镇土地使用税征税范围包括城市、县城、建制镇和工矿区 城镇土地使用税以纳税人实际占用的土地面积为计税依据,按单位面积差别比税额计算 城镇土地使用按年征收,分期预缴 城镇土地使用税实行分类幅度税额

免征城镇土地使用税 减征城镇土地使用税 不征城镇土地使用税 征收城镇土地使用税

城镇土地税是国家对开采特定自然资源的个人和单位,就占用土地面积定额征收的一种税 城镇土地使用税征税范围包括城市、县城,建制镇和工矿区 城镇土地使用税以纳税人实际占用的土地面积为计税依据,按单位面积差别比税额计算 城镇土地使用按年征收,分期预缴 同D项实行分类幅度税额

土地使用税以纳税人实际占用的土地面积为计税依据,依照规定税额计算征收 企业办的学校、医院、托儿所、幼儿园自用的土地,暂免征收土地使用税 土地使用税中的“县城”,是指县人民政府所在地 土地使用权共有的,由双方协商,确定一方计算缴纳土地使用税

城镇土地使用税的计税依据是纳税人实际占用的土地面积 城镇土地使用税的计税依据是纳税人实际使用的土地面积 城镇土地使用税的计税依据是纳税人的建筑用土地面积 计税的土地面积南省级人民政府确定的单位组织测定土地面积的,以测定的土地面积为准

土地使用税以纳税人实际占用的土地面积为计税依据,依照规定税额计算征收 企业办的学校、医院、托儿所、幼儿园自用的土地,暂免征收土地使用税 对单独的地下建筑用地,应暂按应征税款的50%征收城镇土地使用税 土地使用权共有的,由双方协商,确定一方计算缴纳土地使用税