你可能感兴趣的试题

房地产开发企业建造普通标准住宅出售,免征土地增值税 以土地(房地产)作价入股进行投资或联营,免征土地增值税 房地产开发企业以其建造的商品房进行投资和联营的 在企业兼并中,对被兼并企业将房地产转让到兼并企业中的,暂免征收土地增值税

清算审核包括案头审核、实地审核 房地产开发企业将开发产品用于职工福利,发生所有权转移时应视同销售房地产 在土地增值税清算过程中,发现纳税人符合核定征收条件的,应按核定征收率不低于3%对房地产项目进行清算 土地增值税清算资料应按照档案化管理的要求,妥善保存

房地产企业用建造房产安置回迁户的,安置房不属于视同销售,应直接确认为拆迁补偿费 纳税人按规定预缴土地增值税后,清算补缴的土地增值税,在主管税务机关规定的期限内补缴的,不加收滞纳金 土地增值税清算时,未开具发票或未全额开具发票的,以税务机关核定的金额确认收入 房地产开发企业逾期开发缴纳的土地闲置费可以扣除

销售合同所载商品房面积与有关部分实际测量面积不一致,在清算前已发生补、退房款的,应在计算土地增值税时予以调整 在计算土地增值税时,建筑安装施工企业就质量保证金对房地产开发企业开具的发票,按发票所载金额予以扣除,未开具发票的,扣留的质保金不得计算扣除 房地产开发企业逾期开发缴纳的土地闲置费可以扣除 纳税人按规定预缴土地增值税后,清算补缴的土地增值税,在主管税务机关规定的期限内补缴的,不加收滞纳金

房地产开发企业的预提费用,除另有规定外,不得扣除 房地产开发企业将开发的部分房地产自用的,应按照规定清算土地增值税 在土地增值税清算中,计算扣除项目金额时,其实际发生的支出一律可以直接据实扣除 房地产开发企业销售已装修房屋,可以扣除的装修费用不得超过房屋原值的10%

房地产开发企业逾期开发缴纳的土地闲置费不得在计算土地增值税时扣除 符合土地增值税清算条件的纳税人,应当在满足条件之日起的下一个纳税申报期内到主管税务机关办理清算手续 房地产开发企业用建造的该项目的房地产安置回迁户的,安置用房不视同销售,不计征土地增值税 税务机关对税务中介按照审计规程对土地增值税清算项目审核出具的鉴证报告可以采信

房地产开发企业的预提费用,除另有规定外,不得扣除 房地产开发企业提供的开发间接费用资料不实的,不得扣除 房地产开发企业提供的前期工程费的凭证不符合清算要求的,不得扣除 土地使用者转让土地,如果转让时未取得土地使用权属证书,也没有与受让人办理权属变更登记手续,不缴纳土地增值税

房地产开发企业的预提费用,除另有规定外,不得扣除 房地产开发企业将开发的部分房地产自用的,应按照规定清算土地增值税 在土地增值税清算中,计算扣除项目金额时,其实际发生的支出一律可以直接据实扣除 房地产开发企业销售已装修房屋,可以扣除的装修费用不得超过房屋原值的10%

土地增值税清算时,未开具发票或未全额开具发票的,以税务机关核定的金额确认收入 土地增值税清算时,已经计入房地产开发成本的利息支出,不需要调整至财务费用中计算扣除 房地产开发企业逾期开发缴纳的土地闲置费可以扣除 纳税人按规定预缴土地增值税后,清算补缴的土地增值税,在主管税务机关规定的期限内补缴的,不加收滞纳金 货币安置拆迁的,房地产开发企业凭合法有效凭据计入拆迁补偿费

房地产开发企业的预提费用,除另有规定外,不得扣除 房地产开发企业将开发的部分房地产自用的,应按照规定清算土地增值税 在土地增值税清算中,计算扣除项目金额时,其实际发生的支出可以直接据实扣除 房地产开发企业销售已装修房屋,可以扣除的装修费用不得超过房屋原值的10%

房地产开发企业的预提费用,除另有规定外,不得扣除 主管税务机关应及时对纳税人清算申报的收入、扣除项目金额、增值额、增值率以及税款计算等情况进行审核,依法征收土地增值税 在土地增值税清算中,计算扣除项目金额时,其实际发生的支出应当取得但未取得合法凭据的可以作为扣除项目扣除 房地产开发企业销售已装修的房屋,其装修费用可以计入房地产开发成本

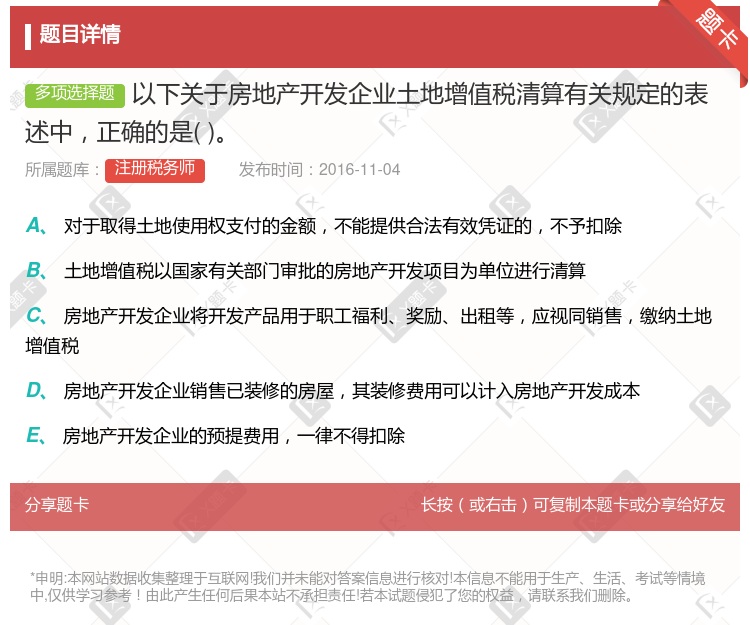

对于取得土地使用权支付的金额,不能提供合法有效凭证的,不予扣除 土地增值税以国家有关部门审批的房地产开发项目为单位进行清算 房地产开发企业将开发产品用于职工福利、奖励、出租等,应视同销售,缴纳土地增值税 房地产开发企业的预提费用,一律不得扣除 房地产开发企业销售已装修的房屋,其装修费用可以计入房地产开发成本

房地产开发企业的预提费用,可以在土地增值税清算时作为扣除项目扣除 房地产开发企业根据合同约定扣留的质保金不得作为扣除项目计算扣除 房地产开发企业逾期开发缴纳的土地闲置费不得扣除 房地产开发企业销售已装修的房屋,其装修费用可以计人房地产开发成本计算扣除

房地产开发企业的预提费用,除另有规定外,不得扣除 房地产开发企业的预提费用,按照销售收入的10%预提并扣除 房地产开发企业将开发的部分房地产自用的,应按照规定清算土地增值税 在土地增值税清算中,计算扣除项目金额时,其实际发生的支出可以据实扣除 房地产开发企业销售已装修房屋,可以扣除的装修费用不得超过房屋原值的10%

房地产开发企业销售已装修的房屋,其装修费用计入房地产开发费用 房地产开发企业的预提费用,一律可以扣除 房地产开发企业开发建设的与清算项目配套的公共设施,建成后产权属于全体业主所有的,其成本、费用不可以扣除 对于符合应进行土地增值税清算条件的纳税人,须在满足清算条件之日起90日内到主管税务机关办理清算手续

房地产开发企业办理土地增值税清算时,除另有规定外,计算与清算项目有关的扣除项目不能提供合法有效凭证的,不予扣除 房地产开发企业办理土地增值税清算附送的前期工程费、建筑安装费、基础设施费、开发间接费用的凭证或资料不符合清算要求的,不予扣除 房地产开发企业为取得土地使用权所支付的契税,计入可以扣除的税金中扣除 房地产开发企业销售已装修的房屋,其装修费可以计入房地产开发成本

房地产开发企业开发项目中同时包含普通住宅和非普通住宅的,应分别计算增值额 房地产开发企业提供的开发间接费用资料不实的,不得扣除 房地产开发企业提供的前期工程费的凭证不符合清算要求的,不得扣除 土地使用者转让土地,如果转让时未取得土地使用权属证书,也没有与受让人办理权属变更登记手续,不缴纳土地增值税

房地产企业用建造的本项目房地产安置回迁户的,安置用房视同销售处理 回迁户支付给房地产开发企业的补差价款,应作为房地产企业的销售收入 房地产开发企业逾期开发缴纳的土地闲置费,在计算土地增值税时不得扣除 房地产开发企业的预提费用,除另有规定外,在计算土地增值税时不得扣除

房地产开发企业的预提费用,除另有规定外,不得扣除 对清算补缴的土地增值税,须加收滞纳金 纳税人应在满足清算条件之日起60日内到主管税务机关办理清算手续 房地产开发企业销售已装修房屋,可以扣除的装修费用不得超过房屋价值的10%

回迁户支付给房地产开发企业的补差价款,应作为房地产企业的销售收入 房地产开发企业的预提费用,除另有规定外,在计算土地增值税时不得扣除 房地产企业用建造的该项目房地产安置回迁户,安置用房视同销售处理 房地产开发企业逾期开发缴纳的土地闲置费,在计算土地增值税时不得扣除